Lectura 4:00 min

Caja Libertad concentra mora de vivienda en sofipos

Te Creemos, la entidad con la cartera más robusta de este tipo.

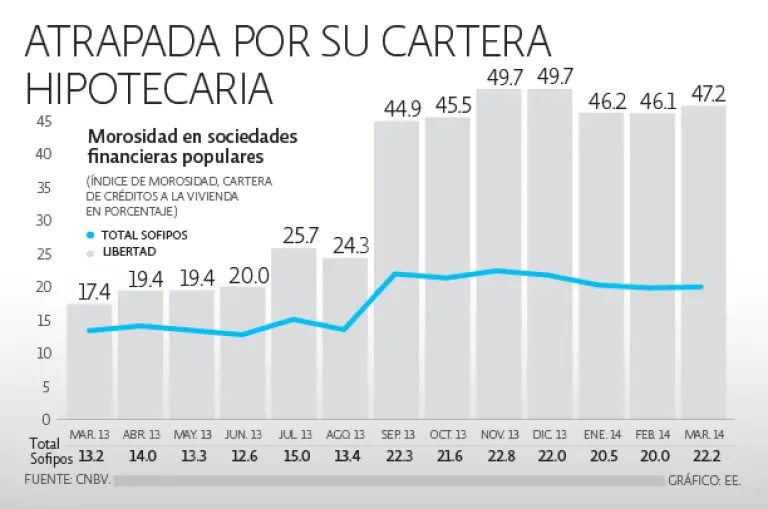

La morosidad que han presentado las sociedades financieras populares (sofipos) en los créditos a la vivienda desde el 2013 ha tenido un incremento considerable; sin embargo, esto no ha sido para las 44 entidades que aglutina el sector. Por el contrario, se ha potencializado por una sola institución, Caja Libertad, que concentra 38.8% del total de activos del sector, ubicándose como la más grande que opera actualmente.

Indicadores de la Comisión Nacional Bancaria y de Valores (CNBV) arrojan que, al cierre del primer trimestre del año, el Índice de Morosidad (Imor) en créditos a la vivienda del sector se ubicó en 20.19%, cuando a marzo del 2013 fue de 13.23%, un crecimiento de 6.96 puntos porcentuales.

La cartera de vivienda fue la que registró el Imor más alto y la única que tuvo un aumento para finalizar el trimestre en 20.19%, originado principalmente por el deterioro de la cartera de una entidad , refiere la CNBV, en su reporte trimestral.

Esa entidad a la que hace referencia el organismo regulador es la sofipo que preside Carlos Septién Michel, Caja Libertad, pues su cartera de crédito total de vivienda (cartera vigente y cartera vencida) fue de 194 millones de pesos, con un Imor de 47.2% (91.5 millones de pesos) durante los primeros tres meses del año.

El índice de morosidad en el financiamiento a la vivienda de la entidad representa 91.9%, que en total es de 99.5 millones de pesos en el sector. Cabe mencionar que sólo nueve de las 44 sofipos otorgan este tipo de préstamos, especialmente a la mejora y ampliación de vivienda.

Pese a que en los primeros tres meses del año la cartera de vivienda del sector alcanzó 493 millones de pesos, lo que la convierte en el segmento de mayor crecimiento a una tasa de 50.9% anual, sólo representó 2.6% de la cartera total.

El crédito al consumo es el principal negocio de las sofipos, ya que su cartera alcanzó 9,885 millones de pesos, 52.6% de la cartera total.

El creciente Imor que ha presentado el sector en créditos a la vivienda no le preocupa a los representantes del gremio, ya que el portafolio de este producto todavía no es tan representativo. Consideran, pues, que todavía es manejable, como lo contempla Armando Sánchez Porras, presidente de la Asociación Mexicana de Sociedades Financieras Populares.

NEGOCIO FUNCIONA PARA TE CREEMOS

Para la sociedad financiera popular (sofipo) Te Creemos, tener la cartera más robusta del sector en créditos a la vivienda no es sinónimo de contar con un índice de morosidad alto que represente algún riesgo para la capitalización de la empresa, explicó Jorge Kleinberg, director general de la entidad.

En entrevista, el directivo indicó que sólo otorgan créditos en este rubro para mejoramiento y ampliación de vivienda, lo que hace que sus clientes tengan buena percepción del producto y por ende una recuperación del crédito aceptable.

Nueve de cada 10 familias de nuestros clientes ya tienen un lugar donde vivir, no requieren comprar una nueva, pero prácticamente todas tienen necesidades que han sido crecientes: si desde un inicio ya tienen una solución de casa, con el tiempo van teniendo requerimientos nuevos y es ahí cuando entra Te Creemos , apuntó Kleinberg en entrevista.

Te Creemos tiene una cartera de crédito total a la vivienda de 212.5 millones de pesos, lo que la hace la más robusta de las nueve sofipos que ofrecen este tipo de créditos, con un índice de morosidad en 0.4%, según datos de la Comisión Nacional Bancaria y de Valores al cierre del primer trimestre del año.

Esta sofipo es el caso contrario de Caja Libertad, que tiene la segunda cartera de crédito a la vivienda más robusta del sector, ya que maneja 194 millones de pesos en este rubro; sin embargo, su índice de morosidad es de 47.2 por ciento.

Los montos que otorga Te Creemos para el mejoramiento van de 10,000 hasta 150,000 pesos, y maneja una tasa de interés que va de 24 a 42% anual.