Lectura 6:00 min

Cambiar el chip del ahorro a la inversión inteligente

El fomento a la educación financiera es uno de los ingredientes fundamentales para que se sostenga el crecimiento de las cuentas de inversión y en fondos.

Cada persona debe definir su plan de inversión. los seres humanos tendemos a no priorizar el ahorro, porque estamos sacrificando una gratificación inmediata. el mejor día para cuidar tu dinero es hoy. Foto: Shutterstock

Las tendencias que se han detectado a raíz de la pandemia son: que la gente se está preocupando por su salud, el teletrabajo ha hecho que le dé más prioridad al lugar donde vive (que sea cómodo y no necesariamente cerca del trabajo) y también, que se interese más por las finanzas personales, así lo consideró Juan Manuel Hernández, director de Vanguard en México.

“La innovación tecnológica, los avances tecnológicos y esta pandemia nos han forzado a aceptar los canales digitales, y eso ha democratizado el acceso a las inversiones para cualquier persona. Lo que impacta es la cantidad de gente interesada por el mundo de las inversiones”, mencionó Juan Manuel Hernández.

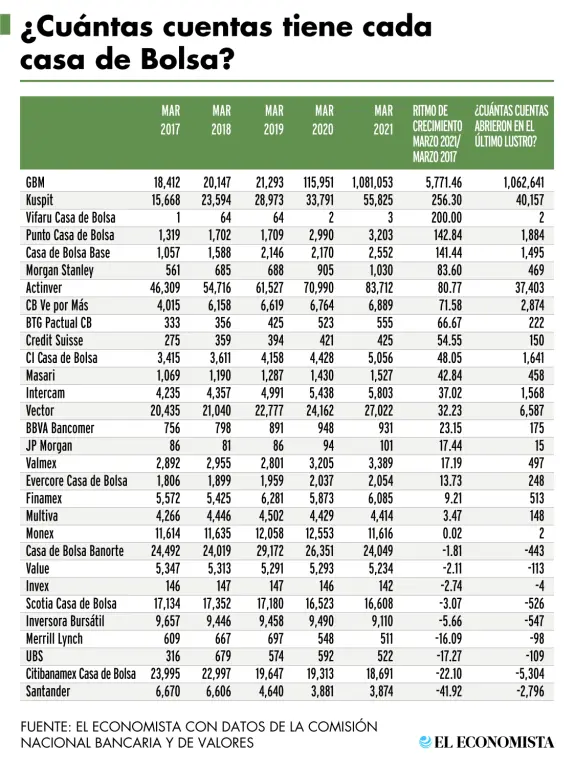

Históricamente en México se mantuvo por debajo de las 300,000 cuentas de inversión de personas físicas en casas de bolsa, pero, según datos de la CNBV, de marzo del 2020 a marzo del 2021, las cuentas aumentaron a 1’384,594, lo que representa que creció 362.2 por ciento. En el caso de los Fondos de Inversión, según datos de AMIB de julio del 2019 a julio del 2021, el número de clientes aumentó 43.41%, ahora hay 3’501,743 cuentas, más de un millón de cuentas nuevas en menos de 24 meses.

¿Qué sucedió?

“Lo que ocurrió es que la gente tenía más tiempo para dejarse de hacer loco y poner en orden sus finanzas. Se acercaron principalmente a las plataformas electrónicas, con la volatilidad que vimos en el 2020 y los rendimientos en el mercado, hubo muchos nuevos inversionistas participando, principalmente de clase media”, dijo Hugo Petricioli, presidente del Consejo y CEO de Franklin Templeton México.

Por su parte, Diego González, director de DINN, plataforma de inversión que pertenece al Grupo Financiero Actinver, consideró que la tecnología está permitiendo disminuir los costos para poder ofrecer productos de inversión competitivos para cualquier persona, “sin importar el dinero que tenga y ofrecerle un acceso seguro y rápido desde su teléfono móvil”.

Para Hernández, “el boom que ha habido por soluciones digitales viene de dos lados, de los disruptores de las fintech también jugadores tradicionales, bancos y casas de bolsa que han reforzado su solución digital, que permiten llegar al inversionista más pequeño”.

Y es que se observa un apetito especial por la educación en temas de inversión. “La pandemia propició que la gente entendiera la necesidad de un fondo de emergencia, de tener su dinero en un lugar donde te genera rendimientos, y que tengas acceso a ese dinero cuando lo requieres”, mencionó Diego González Montesinos.

“Es básico que la forma de invertir sea más digerida, y lo hemos observado en las plataformas reguladas y ahora en algunas fintech. Que la información esté disponible, se pueda abrir su cuenta en el mismo día y que se realicen todos los chequeos de seguridad. Asimismo, el impulso también se atribuyó al trabajo de las fuerzas de distribución de fondos de inversión, que con campañas y su acercamiento con la gente”, dijo Hugo Petricioli.

¿La tendencia seguirá?

“La gente seguirá invirtiendo, lo importante es cambiar el chip, yo no ahorro sino me da rendimientos. Las personas deben iniciar con inversiones sencillas, seguras, que estén autorizadas y que sean de bajo riesgo”, dijo Diego González.

Hernández mencionó que es muy gratificante el crecimiento que han tenido las cuentas de inversión, pero también es una responsabilidad de todos los intermediarios de asegurarnos que esas personas entiendan en qué están invirtiendo y que lo hagan de acuerdo a su perfil de riesgo y a su horizonte de inversión que no sea sólo por diversión o especulación.

En contraste, Petricioli, consideró que “es un efecto temporal lo que estamos viendo, los nuevos inversionistas que le dedicaron un par de meses durante el confinamiento, de estar buscando emisoras o quizás las modas, se dieron cuenta que es trabajo de tiempo completo, y tienen que ver como van a manejar sus portafolios y que tan difícil es.

“Ahora las plataformas están ampliando sus ofertas en fondos, porque los inversionistas finales se dieron cuenta que no tienen el tiempo y la preparación para que a sus inversiones les vaya muy bien. Darles más opciones a los inversionistas genera más competencia, los clientes están buscando más información”.

“De la mano de la educación financiera, va la asesoría. Se necesita una asesoría de parte del intermediario financiero que nos de una mayor confianza, un banco, una casa de bolsa, una aseguradora, una afore, una compañía de fondos de inversión, hay muchos intermediarios que te dan acceso a las inversiones y probablemente muchos tengan algún tipo de asesoría. Actualmente, gracias a la tecnología también se puedes tener asesoría digital (robo advisor)”, dijo Juan Manuel Hernández.

Petricioli insistió en que los nuevos inversionistas van a detonar el mercado, “estoy seguro que veremos números parecidos en crecimiento, por diversas razones: la arquitectura abierta, las plataformas van a seguir seleccionando los productos que más se adecuen a su tipo de cliente y los clientes ampliarán su conocimiento.

El poder cambió de manos y ahora el poder cambió en beneficio de la gente y eso es muy relevante”, concluyó Petricioli.

Reglas de inversión:

- Cuando los mercados estén a la baja, no es el momento de vender.

- Diversifique. Las carteras tienen que estar siempre estructuradas, comenzando por renta fija, renta variable y divisas.

- Acérquese con sus asesores. Las instituciones cobran por el manejo de sus portafolios, los clientes deben pedir consejo a cambio de ese pago.

- La volatilidad puede representar oportunidades, pero lo más recomendable es no estar persiguiéndola.

- No se olvide de su dinero. El éxito está en tener contacto con la institución y/o revisar constantemente su portafolio en la plataforma.

- Tener objetivos y horizontes de inversión claros. Identificar el perfil, investigar sobre la metodología que hay en los instrumentos y el riesgo implícito.

- Sea disciplinado. Debe tener la cabeza muy fría.

- En estrategia de muy corto plazo, hay que contar con reglas claras para saber en qué momento se va a entrar o salir y cuánto se espera ganar o perder.

- La inversión en Bolsa es lo que puede hacer diferencia en cuanto a rendimientos y ayuda a formar un patrimonio.

- Invierta hasta donde pueda dormir tranquilo con su decisión.

Citibanamex recomienda entender qué es:

- Rendimiento: Ganancia que se obtiene.

- Riesgo: Probabilidad de que tu inversión incurra en posibles pérdidas.

- Plazo: Tiempo que tu dinero permanecerá invertido.

- Diversificación: Invertir tu dinero en más productos.