Lectura 3:00 min

Covid impulsó créditos personales de nómina

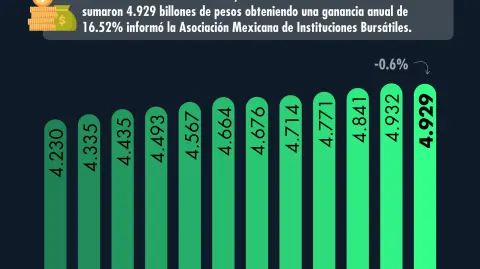

Es el producto financiero que más crece en México, en el 2020 se otorgaron 14.8 millones de créditos, que sumaron más de 246,000 millones de pesos.

Encuestas y estadísticas se realizan en México para determinar con precisión ciertas condiciones del sistema financiero. Un análisis realizado por el Banco de México (Banxico), llamó la atención, aunque en parte, era lo esperado. A causa del coronavirus, si se tiene en cuenta solo los créditos personales, en el 2020 se otorgaron 14.8 millones de créditos, que sumaron más de 246,000 millones de pesos.

De acuerdo con el estudio Condiciones Generales y/o Estándares en el Mercado de Crédito Bancario (EnBan), los bancos observaron un aumento proporcional de solicitudes de créditos, pero los de nómina tuvo un ritmo de crecimiento mayor.

Si bien hay diversos ejemplos de entidades bancarias, uno que traemos al análisis es el caso de Consubanco, el cual en 2020 otorgó más de 200,000 créditos de nómina en el país. Es decir realizó una colocación mayor a los 7,000 millones de pesos.

No se puede negar que en momentos de crisis, la economía familiar mexicana precisa de ayuda, por lo que los especialistas coinciden en que los bancos deben hacer el mayor esfuerzo posible para otorgar créditos personales con las mejores condiciones. Algo que está sucediendo, debido a que los índices de morosidad de distintas entidades financieras se encuentran en 3.87%, menor a los años previos.

De manera general, la banca comercial no suele atender a los sectores de la población que laboran en la administración pública, en organismos descentralizados, jubilados o pensionados. Ante esto, los analistas financieros indican que es un factor clave que cada vez haya más entidades financieras que se ocupen de brindar asistencia crediticia a aquellos que cuenten con ingresos fijos mensuales, que oscilen de entre 1 a 8 salarios mínimos.

Para atender a este segmento de la población, los bancos o financieras segmentan sus financiamientos. Los dividen en áreas de salud, educación, gobierno, energía, entre otros, con el fin de aportar servicios personalizados, de acuerdo con la necesidad de cada usuario.

Si bien cada vez hay más personas interesadas en comparar las tasas de los créditos personales , debido a que sus ingresos no son suficientes para hacer frente a todas sus obligaciones, un sector que crece es el de los microcréditos. Comparado con el año 2020, se observa que se otorgaron 3.2 millones, ya sea en la modalidad individual o grupal, por un monto que llegó a los 26,000 millones de pesos.

Lo importante es que mediante el otorgamiento de créditos, como los que analizamos anteriormente, también a través de inversiones, México pueda volver a crecer de forma sostenida en este sector. De hecho, analistas y también organismos nacionales e internacionales afirman que de cumplirse con lo esperado, el país podría tener un crecimiento interanual promedio de 5% en este segmento.