Lectura 3:00 min

Crédito de la banca podría crecer entre 6 y 8% en 2021: ABM

Daniel Becker, presidente de la Asociación de Bancos de México, destacó que en lo que va de la crisis por la pandemia, ha habido una propensión de la población a ahorrar en lugar de consumir, lo que hace que la banca tenga una liquidez de alrededor de 1.4 billones de pesos.

Con los índices de capital y liquidez que tiene la banca, además de las perspectivas positivas para la economía, no sería difícil ver que el crédito crezca entre 6 y 8% este año, afirmó Daniel Becker, presidente de la Asociación de Bancos de México (ABM).

“Es una probabilidad que le damos más del 50% de que ocurra, siempre y cuando no haya un evento extraordinario”, dijo.

Durante su participación en un foro de Fitch, el líder de los banqueros destacó que en lo que va de la crisis por la pandemia, ha habido una propensión de la población a ahorrar en lugar de consumir, lo que hace que la banca tenga una liquidez de alrededor de 1.4 billones de pesos; además de que el Índice de Capitalización (ICAP) se ubica en su dato más reciente en 18 por ciento.

Destacó que hoy ya hay expectativas de crecimiento del Producto Interno Bruto (PIB) de alrededor de 5% para el 2021, y con ello habría una mayor demanda de crédito.

Mencionó que, por ejemplo, hay algunos sectores de la economía que ya muestran recuperación, incluido el terciario.

Gabriel Casillas, director general de análisis económico de Banorte, comentó por su parte que el pronóstico de este banco para el PIB es de 5.9% para este año, con lo que su estimación de crecimiento del crédito es de 10%, ello, considerando que la recuperación económica se está dando por sectores y regiones, además de que prevalece un clima de inversión con cierta incertidumbre.

En tanto, Verónica Chau, directora senior de Fitch, estimó un crecimiento de alrededor del 5% en el crédito de la banca comercial en México, y más enfocado hacia el segundo semestre, como consecuencia de las elecciones y a que hay un apetito contenido.

Aún se espera ligero incremento en la morosidad por consumo

En el panel sobre instituciones financieras, se destacaron los apoyos que se instrumentaron en coordinación con las autoridades, que permitieron que los clientes difirieran pagos de créditos y reestructuraran sus deudas.

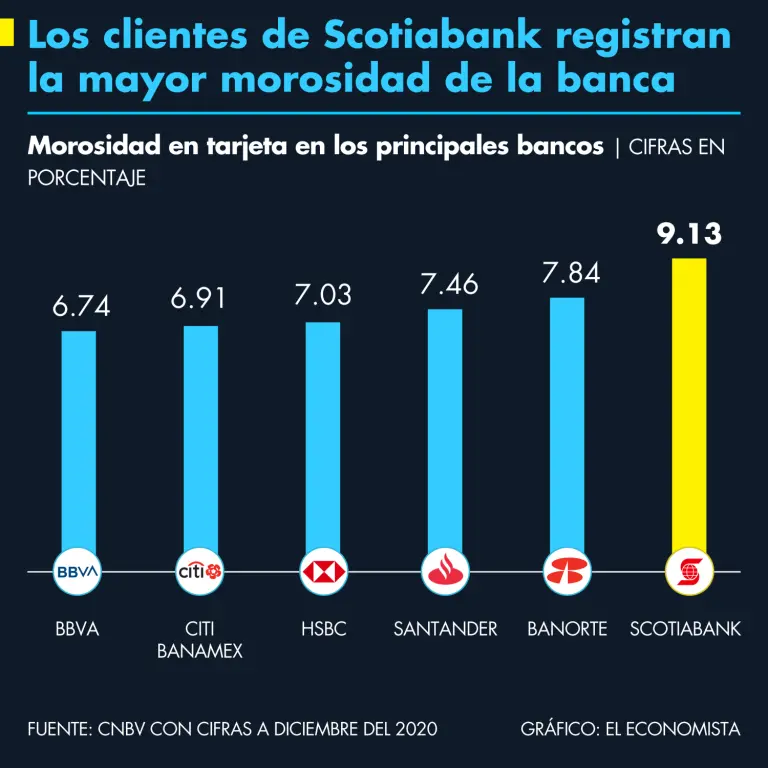

Daniel Becker comentó que hoy el Índice de Morosidad (IMOR) de la banca, se ubica en 2.6%, siendo el portafolio de consumo el más golpeado con 5.5 por ciento.

No obstante, consideró que ya se llegó a un punto de inflexión, y se empezarán a ver niveles tradicionales de entre 2.0 y 2.3%, siempre y cuando no haya algo adicional. “Y con potenciales crecimientos (del crédito) de 6 y 8%, si no es que tuviéramos una nueva sorpresa hacia adelante”.

Gabriel Casillas, coincidió en que ya hay un punto de inflexión en algunas carteras, pero en consumo estimó que aún se puede ver un ligero deterioro, pero aún así confió en que se termine con morosidad de un dígito.

“Yo creo que sí podríamos ver un deterioro ligero en la parte de consumo. En lo demás vemos difícil que se deteriore la morosidad, y la verdad es que vamos a terminar con morosidades de un dígito”, señaló.

La analista de Fitch consideró, en tanto, que el efecto completo de la morosidad se verá a partir de junio, y coincidió en que sí habrá un impacto en el mora ajustada sobre todo por la cartera de consumo.

kg