Lectura 4:00 min

En enero, afores registraron plusvalías por $21,052 millones

Ante la expectativa de que los bancos centrales pronto empezarán a recortar las tasas de interés, los mercados tuvieron un inicio de año positivo, lo que favoreció a las afores.

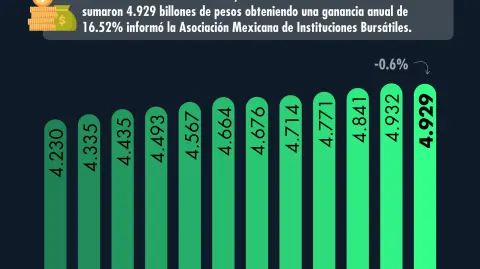

Las administradoras de fondos para el retiro (Afores) tuvieron plusvalías por 21,052 millones de pesos durante enero del 2024, aunque esto representó una caída de 86.09% respecto a lo registrado en el mismo mes del año pasado, según datos de la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar).

En enero de 2023, las afores tuvieron plusvalías por 151,318 millones de pesos. La diferencia se explica porque el desempeño de los mercados fue mejor en el primer mes del año pasado que en el 2024.

La Consar dio a conocer que en los últimos 12 meses, las afores presentan plusvalías por 333,802 millones de pesos.

Carlos Ramírez, expresidente de la Consar, explicó que las plusvalías de enero del 2024 se explican por el buen desempeño que tuvieron los mercados a inicios de año.

“En general, enero (del 2024) fue un buen mes tanto en renta fija como en renta variable (...) las bolsas de valores han seguido subiendo y en renta fija sigue la expectativa de que los bancos centrales van a recortar las tasas de interés en un futuro”, afirmó Ramírez.

Jacobo Rodríguez, especialista financiero de Roga Capital, afirmó que como la mayor parte de las inversiones de las afores están en instrumentos de deuda gubernamental mexicana, se han beneficiado de la expectativa de que el Banco de México (Banxico) empezará a bajar su tasa de interés a partir de marzo de este año.

“Los bonos que traen muchas afores son bonos locales y ahí se tiene la expectativa que Banxico empiece a recortar (la tasa objetivo) a partir de marzo, entonces eso provoca que las tasas de interés (de los bonos) bajen y que sus precios suban”, dijo Rodríguez.

De las inversiones de las afores, 51.54% se encontraban en instrumentos de deuda gubernamental mexicana al cierre de enero 2024, con lo que es el rubro con mayor participación en el portafolio, según datos de la Consar.

Las afores tienen la responsabilidad de administrar los recursos para el retiro que ahorran los trabajadores durante su vida laboral y generar rendimientos para poder garantizarles una pensión una vez que decidan jubilarse.

Para esto, invierten los recursos de los trabajadores en distintos instrumentos financieros, como renta variable nacional y extranjera, bonos de deuda privados y gubernamentales, mercancías, Fibras, entre otros instrumentos.

Una plusvalía es indicador de que los activos en los que tienen inversiones las afores subieron su valor durante un periodo determinado, mientras que por el contrario, una minusvalía significa que bajaron.

Carlos Ramírez explicó que las menores plusvalías en enero de este año respecto al mismo mes del 2023 se debieron que el año pasado los mercados rebotaron fuertemente tras las pérdidas que sufrieron durante el 2022.

Prueba de ello es que, por ejemplo, el índice bursátil S&P 500 (compuesto por las 500 empresas más grandes en las bolsas de Estados Unidos) ganó 3.25% en enero de este año.

Sin embargo, en enero del 2023 dicho índice subió casi el doble, al registrar un alza de 6.18 por ciento. Durante todo el 2023, las afores tuvieron plusvalías por 464,068 millones de pesos.

La Consar detalló que al cierre del primer mes del 2024, había registradas un total de 74 millones 258,578 cuentas individuales en el Sistema de Ahorro para el Retiro (SAR).

En total, las 10 afores que operan en el país administraban recursos por 6.029 billones de pesos.

El 2024 será año de plusvalías

El expresidente de la Consar dijo que debido a que se esperan recortes a las tasas de interés tanto en México como en Estados Unidos, se vislumbra un 2024 “muy bueno” para las afores y para los trabajadores, es decir, con plusvalías importantes.

Los tiempos de mayor plusvalía en el sistema de afores se han dado cuando se dan ascensos importantes en las tasas de interés y luego regresan (vuelven a bajar). Es decir, el regreso siempre es bueno”, dijo Ramírez.

Recordó que en el 2009 y en el 2013, cuando las tasas de interés subieron de forma considerable, hubo minusvalías, “pero cuando las tasas empezaron a bajar y bajaron fuerte, fueron momentos de plusvalías altísimas”.

No obstante, dijo que aún hay riesgos para los mercados y por lo tanto para los rendimientos de las afores, debido a que aún hay riesgos por la inflación en el país (que no está completamente controlada).

“Banco de México tampoco es que vaya a bajar (las tasas) muchísimo o que tenga manga abierta para recortarlas (...) sigue habiendo riesgos inflacionarios en México que hacen difícil que pueda tomar decisiones muy significativas con sus tasas”, concluyó.

De acuerdo con la última Encuesta Citibanamex de Expectativas, el consenso de analistas espera que la tasa de referencia del Banco de México cierre el año en 9.50%, desde el nivel de 11.25% en que se encuentra actualmente.