Lectura 5:00 min

Fintech financian más préstamos para consolidar deudas de usuarios

La solicitud de préstamos para consolidar otras deudas se ha incrementado debido a distintos factores.

Las Instituciones de Financiamiento Colectivo (IFC) identificaron una mayor demanda en las solicitudes de crédito para la consolidación de deuda, derivado de un mayor uso de préstamos bancarios, el aumento en tasas de interés, de acuerdo con la información recabada más de la mitad de las solicitudes en las plataformas, tiene como fin el pago de otros adeudos.

De acuerdo con el análisis de tres fintech autorizadas bajo la Ley para Regular las Instituciones de Tecnología Financiera, también conocida como Ley FinTech, las principales solicitudes son para consolidar deuda, en Prestadero.com se observó que 51% de las peticiones tenían este fin, mientras que en Doopla eran del 56% y durante el primer semestre Yotepresto tuvo un incremento de 60% en este tipo de solicitudes, en comparación con el año anterior, por lo que el porcentaje destinado es de 64.2 por ciento.

“Identificamos que esta tendencia de transferir deudas, parece ir al alza debido a un mayor uso de tarjetas de crédito y a tasas de referencias más elevadas, por lo que el pago de la deuda se incrementan e impactan más por el mismo efecto de la inflación que hacer crecer ese compromiso”, comentó Ricardo Arenas jefe de comunicación de Yotepresto.

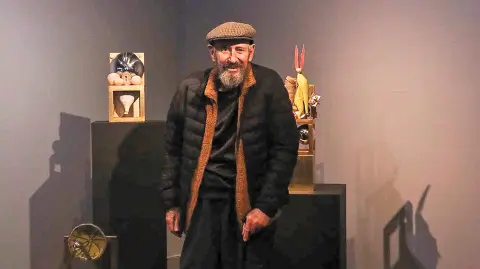

En adición, el director general de Doopla, Juan Carlos Flores explicó que contar licencia para operar también fue un factor para que los usuarios solicitarán con mayor frecuencia un préstamo con la finalidad de consolidar deuda.

“Influyó de manera positiva que estás plataforma de fintech tengamos años en operación y que ahora seamos instituciones autorizadas por las autoridades financieras, ello contribuyó a que los usuarios tengan mayor confianza y se genere un mayor uso”, explicó Flores.

Por otro lado, Gerardo Obregón director general de Prestadero, indicó que el crecimiento en las solicitudes de crédito, también obedece a la época del año, ya que algunos gastos familiares incrementan.

“En estos momentos fuera de lo inflacionario y el período de alza de tasas, también hay algunos gastos que en esta época se incrementan como los útiles escolares y que muchas veces recurren a diferentes tipos de créditos y aunque algunos los paguen, también buscan a las fintech para consolidar”, comentó Obregón.

Ocupa reducción de riesgos

Ante el incremento de las solicitudes, preocupa a las IFC seleccionar los perfiles adecuados para evitar el impago de los usuarios y mantener la confianza de los inversores, por lo que la tecnología es clave en el proceso de aprobación, las herramientas de Inteligencia Artificial (IA) y aprendizaje automático, permitieron alimentar las fuentes información para la obtención de crédito.

“Apostamos mucho por la tecnología que nos permite agilizar procesos, automatizarlos y perfilar mejor a los usuarios, valoramos un montón de variables en cuestión de segundos y podemos ya darnos una idea del perfil de riesgo que implica cada solicitud, aunque existe un factor humano importante”, explicó Arenas.

Por otra parte, el director general de Prestadero señaló que se declinó un gran porcentaje de las solicitudes recibidas, ya que de acuerdo con la metodología de la plataforma los perfiles no cumplían con las expectativas.

“Los inversionistas se mantienen e incrementan en la plataforma, al primer semestre registramos 2,425 usuarios nuevos, ahora mismo nuestro objetivo es obtener buenos solicitantes para que puedan ser publicados en la plataforma, ya que si no hay suficiente flujo de solicitudes, tampoco habrá una motivación de los inversionistas de seguir invirtiendo”, explicó Obregón.

Además de lo expuesto, Flores expusó que la información recabada de instituciones como Buró de Crédito, juegan un papel importante en la aprobaciones de las peticiones crediticias. Agregó que la tecnología además de reducir los riesgos, facilitó la interacción entre los usuarios de la plataforma que lidera, añadió que la digitalización también impulsó la inversión, aunque aún falta camino por recorrer.

“Creo que hay más cultura de la inversión en general, por supuesto que hay menos educación con respecto a pedir financiamiento. En ese sentido, las plataformas fintech coadyuvan a una mayor cultura de ahorro e inversión, porque es fácil de usar y es de fácil acceso”, comentó el director general de Doopla.

Otros destinos

Los montos que ocuparon un porcentaje menor a la consolidación de deuda varían de acuerdo con las plataformas, para Yotepresto algunos de los mayores destinos del financiamiento proporcionado se ubican de la siguiente manera:

- Negocio 14.2%

- Vivienda 6.8%

- Automóvil 5.7%

- Gastos personales 3.2%

Mientras que para Prestadero la mayor distribución fue en las siguientes categorías:

- Negocio 17%

- Hogar 12.7%

- Automóvil 7.1%

- Educación 1.4%

Por último las categorías mas financiadas en Doopla son:

- Vivienda 13%

- Automóvil 6%