Lectura 3:00 min

Minusvalías afectarán a afores más pequeñas: Moody’s

Azteca, Inbursa, Invercap y Principal enfrentan costos fijos más grandes que las otras afores, por lo tanto, su margen de rentabilidad se va a ver más afectado.

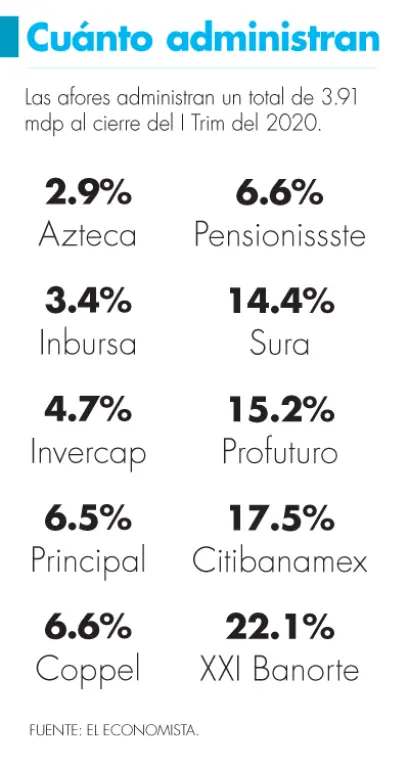

Las minusvalías que presentaron las administradoras de fondos para el retiro (afores) durante el primer trimestre del año afectarán más a las afores que tienen menores activos, lo que podría implicar un menor rendimiento a los trabajadores que ahorran para su pensión, indicó Francisco Uriostegui, analista de Moody’s.

“Azteca, Inbursa, Invercap y Principal enfrentan costos fijos más grandes que las otras afores, por lo tanto, su margen de rentabilidad se va a ver más afectado, además, tienen más probabilidad de registrar una fuerte migración de trabajadores”, dijo en entrevista telefónica.

Mencionó que, de acuerdo con datos de la Comisión Nacional del Sistema de Ahorro para el Retiro, los recursos administrados por las afores cayeron 2.1% en el primer trimestre, un nivel histórico y generados principalmente por la incertidumbre y volatilidad que ha provocado la pandemia del Covid-19.

En un comunicado, el regulador de las afores informó que sólo en marzo, las minusvalías fueron por 156,450 millones de pesos, pero al 13 de abril de este año, las afores mostraron una recuperación con plusvalías de 41,363 millones de pesos.

Uriostegui comentó que este efecto repercute más sobre Azteca que, si bien tiene el mayor número de cuentas del mercado con un total de 13.8 millones, los recursos que administra apenas representan 2.9% del total que tiene el sistema, con 115,176.5 millones de pesos.

Lo mismo se observa con Principal, con 2.9 millones de cuentas, que significan recursos por 254,466.4 millones de pesos, 6.5% del total que reportan las 10 afores en su conjunto.

En tanto, afores grandes como XXI Banorte, que administra 8.5 millones de cuentas, registra recursos por 865,905.9 millones de pesos, lo que significa 22.1% de los recursos totales de la industria.

O bien, Citibanamex que tiene 12.1 millones de cuentas en su portafolio con recursos por 684,066.5 millones de pesos, es decir, 17.5% del total de recursos que registran entre las 10 afores que hay en el mercado.

Para el analista de Moody’s, la crisis económica que se viva por el coronavirus podría ser un factor que genere que el mercado de afores se reduzca, es decir, que alguna administradora se fusione o se salga del mercado.

Se debe reforzar sistema

Con respecto a las propuestas que se han hecho en lo que va del sexenio de Andrés Manuel López Obrador, de eliminar las afores, Uriostegui indicó que, para mejorar el monto de las pensiones se deben considerar tres aspectos: rendimientos, tiempo de inversión y aportaciones al ahorro para el retiro.

En el primer aspecto, detalló que los rendimientos de las afores son buenos y que el gobierno ha contribuido para que las afores reduzcan las comisiones y ello mejore el monto de la pensión.

Como segundo aspecto, destacó el tiempo que los trabajadores cotizan dentro de la formalidad para que puedan obtener una mejor pensión, “hay personas que trabajan 10 años en la formalidad y después en la informalidad y eso afecta su pensión y es algo que se debe atender”.

El especialista recordó que, en materia de aportaciones, México es de los países que menos aporta para el ahorro pensionario en Latinoamérica con apenas 6.5% del salario base.