Lectura 3:00 min

Morosidad en la banca se mantiene baja; hay aumento en consumo

A junio pasado seguía una buena dinámica del crédito, principalmente en consumo que creció 12.6%, su mayor alza desde el 2013, según información de la CNBV.

En un entorno de mayor actividad crediticia en el país, la morosidad en la banca múltiple se mantiene en niveles bajos, aunque algunos segmentos de consumo muestran aumentos marginales.

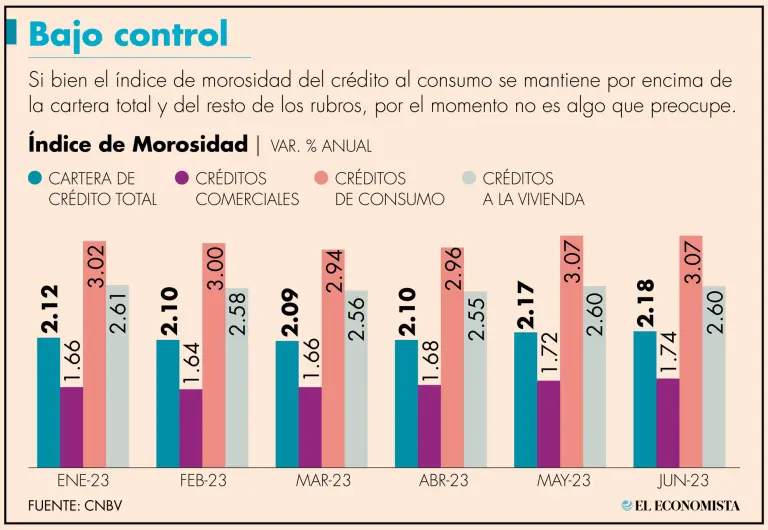

De acuerdo con información de la Comisión Nacional Bancaria y de Valores (CNBV), al cierre del primer semestre del 2023, el Índice de Morosidad (Imor) general del sector se ubicó en 2.18%, ligeramente superior al 2.17% de mayo previo, pero menor a 2.32% de junio del 2022.

En su boletín estadístico más reciente, el órgano regulador precisa que en la cartera de crédito al consumo, cuyo saldo fue de 1.31 billones de pesos a junio pasado, el Imor resultó de 3.07%, igual que en mayo previo, pero superior al 2.90% de junio del 2022.

Algunos de los principales bancos que tuvieron incrementos en el Imor de consumo fueron: Santander, donde pasó de 2.84% en junio del 2022, a 3.18% en igual mes del 2023; en Banorte subió de 2.10%a 2.40% en el periodo, y en Citibanamex de 2.27 a 2.73%. No obstante, en otros como BBVA, HSBC, Scotiabank e Inbursa, se redujo ligeramente.

Al interior del portafolio de consumo, el segmento de tarjeta de crédito en el sector pasó de 2.55% en junio del 2022 a 3.04% en el mismo mes del presente año. Aquí, salvo HSBC, los otros seis bancos más grandes que operan en el país, mostraron aumentos.

En lo referente a los créditos personales que otorga la banca, el Imor de este segmento se ubicó en 4.81% en junio de este año, cuando el mismo mes del año previo fue de 4.26%; mientras que en el destinado a la adquisición de bienes muebles, se pasó de 4.74 a 5.00% en el periodo; y en el automotriz se redujo de 1.82 a 1.17 por ciento.

Por su parte, la morosidad en créditos de nómina se redujo ligeramente de 2.88 a 2.83% de junio a junio, y en los microcréditos aumentó marginalmente de 2.46% a 2.55%.

En la cartera de vivienda, que sumó un saldo de 1.27 billones de pesos, disminuyó de 2.90 a 2.60% en el periodo.

Y en cuanto a la morosidad en la cartera de crédito a empresas, cuyo saldo fue de 3.0 billones al cierre del primer semestre, el indicador de morosidad decreció de 2.46% a 2.10% entre junio del 2022 y junio del 2023.

Buen dinamismo del crédito

Este comportamiento en la morosidad se da en un entorno en el que ha habido un crecimiento importante del crédito, principalmente en el de consumo que, con base en información del Banco de México (Banxico), éste último aumentó 12.6% en junio pasado en su comparación real anual. Se trata del mayor crecimiento para este portafolio en los últimos 10 años.

Al interior de la cartera de consumo, en tarjetas de crédito el crecimiento fue de 16.8% en el periodo (su mayor alza desde hace 15 años); en créditos de nómina de 11.1%, en personales de 7.4% y en los destinados a la adquisición de bienes de consumo duradero (ABDC) fue de 10.7 por ciento. Dentro de este último, el principal componente es el crédito automotriz, que aumentó 11.6 por ciento.