Lectura 3:00 min

Morosidad en la banca se mantiene cercana a 2%

En la cartera de crédito al consumo se muestra un ligero incremento.

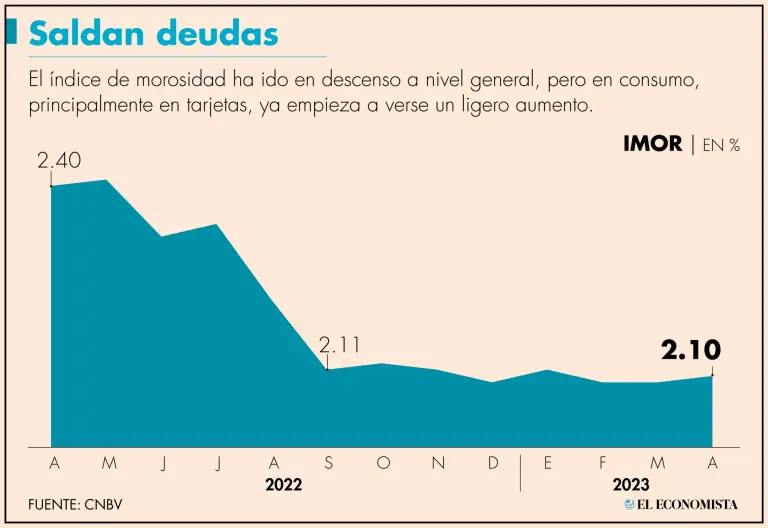

Pese al crecimiento constante del crédito en el último año, el Índice de Morosidad (Imor) en la banca comercial se mantiene en niveles bajos, aunque con un ligero incremento en el portafolio de consumo, que es el financiamiento que más ha aumentado en el periodo.

Cifras de la Comisión Nacional Bancaria y de Valores (CNBV) refieren que al mes de abril del 2023, el Imor de la banca en general se ubicó en 2.10%, cifra ligeramente superior al 2.09% de marzo previo, pero inferior al 2.40% de abril del 2022.

Incluso en algunos de los principales bancos, la tendencia en la morosidad es a la baja, y en otros como Banorte, este indicador se ubicó por debajo de 1.0%, en 0.93% en abril pasado, de acuerdo con la información oficial.

El reporte de la CNBV precisa que en lo referente a la cartera destinada a empresas, el Imor de la banca en general se ubicó en 2.03% en el cuarto mes del presente año, contra el 2.01% de marzo previo y el 2.64% de abril del 2022.

Y en lo que respecta a la cartera de consumo, la morosidad fue de 2.96% en abril pasado, cifra ligeramente superior al 2.95% de marzo previo y al 2.89% de igual mes del 2022.

Entre los principales bancos que operan en el país, el Imor de la cartera de consumo se ubicó en 2.51% en BBVA (contra 2.43% en abril del 2022); en 2.81% en Santander (contra 2.63%); en 2.17% en Banorte (contra 1.94%); en 2.50% en Banamex (contra 2.80%); en 2.41% en HSBC (contra 2.34%); en 2.46% en Scotiabank (contra 2.80%), y en 2.69% en Inbursa (contra 3.01 por ciento).

En otros como BanBajío, el Imor de la cartera de consumo bajó a 1.82% en abril pasado, desde 2.18% en abril del 2022.

Alza marginal en tarjetas, nómina y personales

Y dentro de la cartera de crédito al consumo en la banca comercial, sus diferentes componentes como las tarjetas de crédito, los créditos de nómina y los personales, registraron incrementos marginales en el Imor.

En el caso de las tarjetas de crédito, este indicador fue de 2.84% en abril, contra un 2.81% en marzo previo y 2.70% en abril del 2022.

Y en lo referente a los créditos de nómina, fue de 2.67% en abril, cifra ligeramente superior a 2.54% del cuarto mes del año pasado; mientras que en los créditos personales, fue de 4.72% contra 4.29 por ciento.

Y en cuanto a los microcréditos, que sólo otorgan bancos como Santander a través de Tuiio, Compartamos y Forjadores, el Imor fue de 3.25% en abril pasado, cuando en el mismo mes del 2022 fue de 2.76 por ciento.

Finalmente en los créditos para la vivienda que otorga la banca, el Imor se ubicó en 2.55% en abril, igual a la de marzo, e inferior al 2.94% de abril del 2022.

Tendencia desde el cierre del 2022

En su más reciente Reporte de Estabilidad Financiera, el Banco de México (Banxico) destaca que la morosidad de la cartera de crédito bancario al consumo, registró un ligero repunte a partir del cuarto trimestre del 2022, ante el aumento en los portafolios de tarjetas y préstamos personales, pero no se ve ningún riesgo relacionado.

Cabe destacar que el crédito al consumo, es el que más ha crecido, tendencia que inició desde enero del 2022. De hecho, al mes de abril, este portafolio aumentó 11.2% real a tasa anual, y la tarjeta de crédito alcanzó un aumento superior al 15%, el mayor en 15 años.