Lectura 5:00 min

Nu México planea llegar a más de 60 millones de clientes en el país

La tecnológica financiera informó que ya cuenta con 70 millones de clientes en América Latina, repartidos entre Brasil, México y Colombia.

Foto EE: Archivo

Fue en el 2019 cuando Nu México, filial del gigante brasileño Nubank, llegó al país con la intención de replicar el modelo de la firma en Brasil y si bien, a más de tres años de su arribo los resultados han sido positivos, cada día se trabaja como el primero.

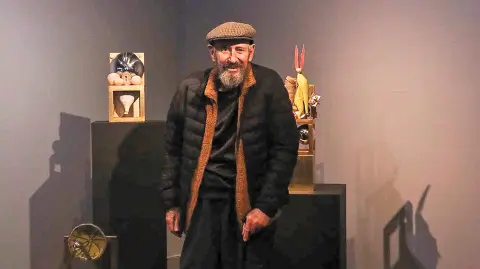

En entrevista, Emilio González, director general de Nu México, habló sobre el potencial que tiene el mercado mexicano ya que si bien, actualmente atiende a 3.2 millones de clientes y es el principal emisor de tarjetas de crédito en el país, la meta es llegar a los números que se han logrado en Brasil, donde atiende a más de 66.4 millones de personas.

"México ha tenido un crecimiento más rápido de lo que tuvo Brasil en sus primeros años de operación, pero si se ve nuestro tamaño, aunque seamos los principales jugadores en tarjetas de crédito, comparado con la operación que tenemos en Brasil, esta todavía es muy pequeña", dijo González.

Nubank anunció es lunes que ha alcanzado los 70 millones de clientes en América Latina, de los cuales 66.4 millones corresponden a Brasil, 3.2 millones a México y más de 400,000 en Colombia.

En México, la firma prepara la presentación de nuevos productos y servicios, que se emparejarían con la compra de la sociedad financiera popular Akala, lo cual le da la posibilidad de ampliar su oferta hacia el ahorro o la inversión; sin embargo, de momento, todavía no hay nada concreto.

Con miras en la inclusión

A junio pasado, Nu México había emitido más de 2.7 millones de tarjetas de crédito en el país, lo cual lo convertía en el principal emisor de este producto. "Los consumidores mexicanos están muy contentos con estos productos", declaró González.

Según cifras de la empresa en México, su operación contribuye a la inclusión financiera en México debido a las siguientes razones:

- Cuenta con clientes en 9 de cada 10 municipios en el país.

- 46% de sus clientes declaró que Nu es su primera tarjeta de crédito.

- 1 de cada 3 clientes mayores a 65 años no tenía una tarjeta de crédito antes de Nu.

- 46% de sus clientes tiene ingresos menores a los 10,000 pesos mensuales.

- Su cobertura llega a 80% de los municipios rurales prioritarios para el gobierno federal.

- 50% de sus clientes en municipios rurales no tenía una tarjeta antes de Nu.

- Más de la mitad de sus clientas reportan que Nu es su primera tarjeta de crédito.

"Tenemos clientes en toda la república, obviamente estamos concentrados en lugares donde hay más población, pero sí tenemos en todos los estados y podemos llegar a zonas rurales marginales, hemos logrado incrementar el acceso a este producto", dijo González.

México es un país donde 56.7 millones de personas entre 18 y 70 años han contado con al menos un producto financiero formal, que es equivalente a 68% de la población. En materia de crédito, se estima que 33% de la población cuenta con un producto de esta naturaleza.

González indicó que estos números muestran el grado de avance que puede tener la firma en el país ya con una oferta más consolidada, parecida a la de Brasil donde ofrece además de tarjetas de crédito, préstamos personales, cuentas de depósitos con tarjetas de débito, inversiones, seguros, cuentas para personas morales y hasta inversiones en criptomonedas.

Tasas y contexto

El escenario macroeconómico también ha incidido en la operación de Nu México en el país. De acuerdo con González, el alza en la tasa de referencia de Banco de México ha obligado a esta firma a mover sus tasas en la oferta de tarjetas de crédito.

"Nuestras tasas de interés son dinámicas, es decir, dependiendo del perfil del cliente es la tasa de interés que cada cliente tiene y se consideran varias cosas, como el perfil crediticio y conforme vamos aprendiendo más eso puede cambiar, pero también se toma en cuenta el costo de fondeo general en el mercado y dado el alza de tasa de interés recientemente, también aumenta el costo de fondeo de todas las instituciones", declaró el directivo.

Para González, es necesario una mejora continua en sus procesos, con el fin de tomar mejores decisiones y así poder continuar con su oferta. En este sentido, el directivo destacó que su producto ofrece herramientas para que las personas puedan tener mejor control de sus gastos en un contexto de alta inflación y alza de tasas de interés.

"La transparencia que ofrecemos en el producto a través de funciones, como la creación de compras diferidas, una tasa de interés fija, donde queda claro cuáles es el interés y el CAT que tienen que pagar, así como también que se pueda crear un plan de pagos fijos con el balance en tu estado de cuenta, eso ayuda a la gente en un ambiente económico más complicado", apuntó el directivo.

kg