Lectura 5:00 min

Reformas en pensiones en América Latina deben adaptarse a cambios laborales

Los expertos consideran que hay tres aspectos clave que se deben considerar en las reformas: cobertura, sostenibilidad de largo plazo y equidad. Cada país debe revisar, según su contexto y ecosistema, cuál es la mejor reforma que debe de tener.

En medio de la crisis económica que atraviesa América Latina, como efecto de la pandemia del Covid-19, las reformas en pensiones que se busquen hacer deben considerar los cambios que se están viviendo en el mercado laboral para que se pueda ampliar la cobertura y mejorar las pensiones que reciban los trabajadores, coincidieron representantes de fondos privados de Colombia, Chile y Perú en el foro virtual “El futuro de las pensiones en Latinoamérica”.

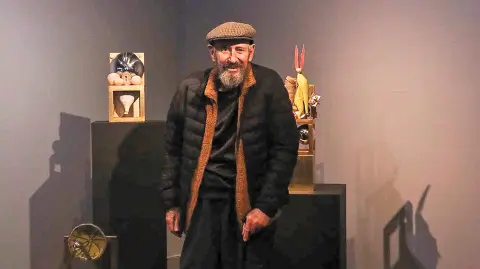

“Hay tres aspectos claves que se deben considerar en las reformas: cobertura, sostenibilidad de largo plazo y equidad. Cada país debe revisar, según su contexto y ecosistema, cuál es la mejor reforma que debe de tener”, dijo Ignacio Calle, CEO de Sura Asset Management en el foro organizado por el Diario Financiero de Chile, miembro de la Red Iberoamericana de Prensa Económica (RIPE).

Al respecto, Fernando Larraín, gerente general de la Asociación que agrupa a las Administradoras de Fondos de Pensiones (AFP) en Chile comentó que en su país, tres de cada 10 trabajadores no cotizan de manera permanente, pues varios chilenos trabajan por cuenta propia o a través de plataformas como Uber que no están consideradas en los esquemas tradicionales de pensiones.

“En cualquier sistema de pensiones, cuando no hay cotizaciones, la pensión es igual a cero (...) por eso es importante empezar a ver cómo vamos a lograr una mayor base de cotización con estos nuevos esquemas de trabajo que no son tradicionales”.

Giovanna Prialé, presidenta de Asociación AFP en Perú consideró que en su país se deben reforzar las facultades que se le dan al regulador de los fondos de pensiones para que pueda crear nuevos mecanismos de ahorro tanto para los trabajadores independientes como a los más jóvenes.

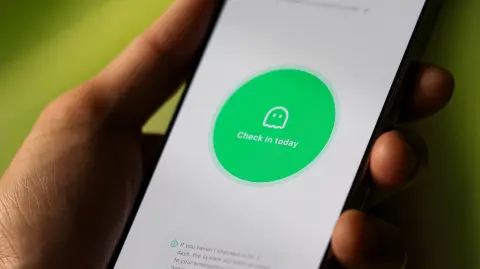

“En Perú estamos muy rezagados en el tema de economía del comportamiento. Esperamos que en la reforma que se discuta se dé mayor empoderamiento al regulador para crear nuevos productos de ahorro para los trabajadores independientes. La posibilidad de ahorrar a través de una aplicación permitirá una mayor competencia en el mercado y mejorar el ahorro”.

Refirió el caso del regulador mexicano de las afores (la Comisión Nacional del Sistema de Ahorro para el Retiro), la cual, a través de diversas medidas ha permitido que el ahorro voluntario sea más accesible para los mexicanos.

Necesario, reforzar legitimidad de fondos de pensiones

Otro aspecto que se debe empezar a fortalecer es la legitimidad de los fondos de pensiones y lograr una mayor confianza de los trabajadores hacia los sistemas de capitalización individual, comentaron los especialistas.

Larraín expuso la situación que vive su país, donde la validación de los fondos de pensiones por parte de la sociedad ha cambiado a raíz de la reciente ley que permite retirar hasta 10% de su fondo de pensiones para paliar la crisis por el coronavirus.

“Esto permitió un nivel de cercanía, de comunicación y de eficiencia mostrado por las AFP que antes no se había visto. En Chile, antes del retiro de 10%, 40% de las personas creían que su ahorro era de ellos (de los fondos), hoy día más de 85% reconoce que el ahorro es de cada uno de los trabajadores”.

Sin embargo, reconoció que el reto será cómo reponer ese dinero en el futuro, sobre todo porque, en Chile, se está presentando otra iniciativa para que los trabajadores puedan volver a sacar dinero de la AFP en diciembre.

Prialé comentó que el papel de las AFP en la reforma debe ser fundamental para que exista mayor transparencia y se garanticen pensiones que sean sostenibles. No descarta la creación de un fondo público que pueda participar y competir con las otras AFP, “pero con las mismas reglas del juego”.

México amplía cobertura con reforma

La reforma en pensiones que se anunció en México busca reforzar el sistema de capitalización individual aumentando las aportaciones de 6.5 a 15%, lo que permitirá ampliar la cobertura de 30 a 80% y mejorar las pensiones de los trabajadores, expuso Bernardo González Rosas, presidente de la Asociación Mexicana de Afores (Amafore).

Al participar en el foro virtual “El futuro de las pensiones en Latinoamérica", organizado por el Diario Financiero de Chile, miembro de la Red Iberoamericana de Prensa Económica (RIPE), expuso que en México alrededor de 60% de los trabajadores se encuentra en la informalidad, lo que complica sus niveles de cotización.

“Esta reforma busca que más mexicanos tengan acceso a una pensión. Es para los trabajadores del sector privado y esto se logra a partir de subir las aportaciones de 6.5 a 15% en un periodo de 8 años de manera gradual y el otro cambio es que, en vez de trabajar 24 años en la formalidad sólo se tendrán que trabajar 15 años. Esto refleja de mejor forma la realidad laboral del país, la cual es muy rígida y donde la informalidad ha disminuido muy poco”.

Destacó que esta iniciativa se logró bajo el consenso del gobierno, empresarios y sindicatos de trabajadores, lo cual envía un mensaje de certeza sobre la estabilidad de lo que se ha construido en los últimos 23 años en que han operado las afores.

González Rosas coincidió en que el debate de los sistemas de pensiones no debe tomar caminos falsos en los que se promete regresar a los esquemas de beneficio definido, “es absolutamente inviable; lo que es responsable y ayuda al crecimiento de la economía, la generación de empleos, al financiamiento del mercado de valores y a la estabilidad de las finanzas públicas es sin duda los esquemas de cuentas individuales”.

elizabeth.albarran@eleconomista.mx