Lectura 4:00 min

Venta de Banamex cambiaría el mapa del sistema financiero mexicano

Si alguno de los que integran el G7 adquiriera la filial de Citi, escalaría en el Top 10 de forma importante pudiendo desplazar a BBVA al segundo sitio; también puede haber interés de otros bancos internacionales, que verían una oportunidad única para ingresar al mercado mexicano.

La venta de Banamex por parte del estadounidense Citigroup, anunciada el martes, cambiaría el mapa del sistema financiero mexicano, ello, si alguna de las instituciones que integran el llamado grupo de los siete más grandes (G7), se quedara con esta franquicia.

Aunque el proceso, según se ha dicho, tardaría meses en concretarse, especialistas ya han barajado algunos nombres entre los que se incluyen grupos financieros como Banorte, Santander, HSBC, Inbursa y Scotiabank.

Ninguno de estos ha hecho declaración al respecto, sin embargo, áreas de estudios económicos de instituciones como BofA Securities y Credit Suisse, han señalado a éstas como las potenciales compradoras. En el caso de BBVA, aunque sus directivos han dicho en otras ocasiones que estarían interesados en seguir con su crecimiento en el país, los especialistas lo ven más difícil por un tema de concentración.

“Si bien (Citibanamex) ha ido perdiendo participación de mercado en los últimos años, creemos que la franquicia podría atraer el interés de muchos potenciales interesados con operaciones en México, incluidos Banorte, Santander, Scotiabank e Inbursa, quienes podrían ver esto como una oportunidad única para cimentar su posición entre los líderes del mercado”, menciona un análisis de BofA Securities.

Esta institución estima que la franquicia Citibanamex podría tener un valor de entre 12,500 y 15,500 millones de dólares.

Credit Suisse coincide en que, dada la estructura actual del mercado, la mayoría de los bancos del G7 serían posibles contendientes por los activos de Banamex.

Ambas instituciones ven más complicado que BBVA pudiera comprar Banamex, dado que hoy ya tiene una cuarta parte del mercado.

“La concentración parecería más moderada con una posible adquisición de Banorte o Santander, con mayores participaciones de mercado después de la transacción, pero aún por debajo o en gran medida en línea con las participaciones de mercado independientes de BBVA”, refiere Credit Suisse

“La concentración parecería aún menos preocupante en el caso de una adquisición por parte de HSBC o Inbursa”.

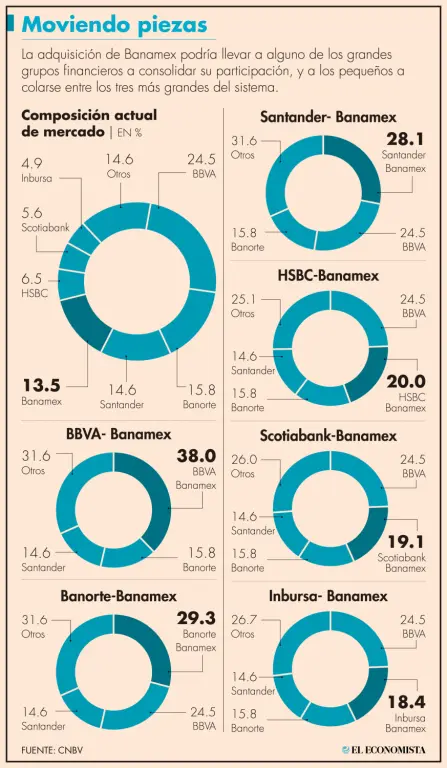

Así quedaría

Hoy, de acuerdo con la información más reciente de la Comisión Nacional Bancaria y de Valores (CNBV), a septiembre del 2021, Grupo Financiero BBVA lidera el mercado con 2.8 billones de pesos en activos, que representan 24.5% del total.

A éste le siguen Grupo Financiero Banorte con 1.8 billones de pesos y 15.8% del total; Santander con 1.6 billones y 14.6%; Banamex con 1.5 billones y 13.5%; HSBC con 741,360 millones y 6.5%; Scotiabank con 643,494 millones y 5.6%, e Inbursa con 563,723 millones de pesos y representan 4.9% del total.

Los grupos financieros Banorte y Santander son los que más batalla darían en el Top 10 del sistema si es que se hicieran de los activos de Banamex.

En caso de que Banorte comprara Banamex, sus activos sumarían 3.3 billones de pesos, casi 30% del total del sistema. En este caso, BBVA quedaría en segundo lugar.

Si fuera Santander el que adquiriera la franquicia de Citi, sumaría 3.2 billones de pesos en activos, 28% del total. Aquí también BBVA quedaría en el segundo sitio.

Y en el supuesto de que fuera HSBC el comprador, sus activos sumarían 2.2 billones de pesos, 20% del total; con Scotiabank se alcanzarían 2.1 billones y un 19%; y con Inbursa los 2.1 billones, 18.4% del total.

Banco Azteca levanta la mano

Quien ya manifestó su interés la compra de Banamex es el empresario Ricardo Salinas Pliego, dueño de Banco Azteca, quien pidió se analice la posibilidad.

Este banco se encontraba en el lugar noveno dentro del sector de banca múltiple, con activos por 255,500 millones de pesos, 2.18% del total. En caso de adquirir la franquicia de Citibanamex, rondaría 1.8 billones en activos y 15.6% del total.

También ven interés de otras entidades globales

En el reporte de Bank of America se estima que también puede haber interés de otros bancos internacionales, que podrían ver la venta de Banamex como una oportunidad única para ingresar al atractivo mercado mexicano con una escala considerable.

“Aunque esperamos que el apetito de los bancos brasileños sea tibio, dada su experiencia internacional relativamente limitada y la falta de sinergias transfronterizas en banca minorista”, se puede leer en el documento.

En tanto Credit Suisse afirma que, dada la importancia del activo y la oportunidad de tomar el control potencial de una de las operaciones minoristas más grandes de México, no sorprendería ver a los brasileños Itaú Unibanco como un competidor potencial, y tal vez incluso a Bradesco.

“Sin embargo, creemos que los bancos que ya operan en México tienen una probabilidad mucho mayor considerando las importantes oportunidades de sinergias de costos, sin mencionar el mayor régimen de impuestos a las ganancias de los bancos brasileños”, puntualiza.

eduardo.juarez@eleconomista.mx