Lectura 4:00 min

SAT tiene en la mira a más de 1,500 empresas por operaciones simuladas

Aún no se determina que han hecho un fraude fiscal; no han desvirtuado los hechos.

El Servicio de Administración Tributaria (SAT) tiene en la mira a otras 1,590 empresas que presuntamente simulan operaciones, que estarían emitiendo facturas apócrifas, de acuerdo con información publicada en su página de Internet.

Del 2014 al último corte de junio, el órgano recaudador, a cargo de Margarita Ríos-Farjat, ha publicado en su famosa lista negra los datos de 10,257 contribuyentes, por considerar que han emitido comprobantes fiscales falsos.

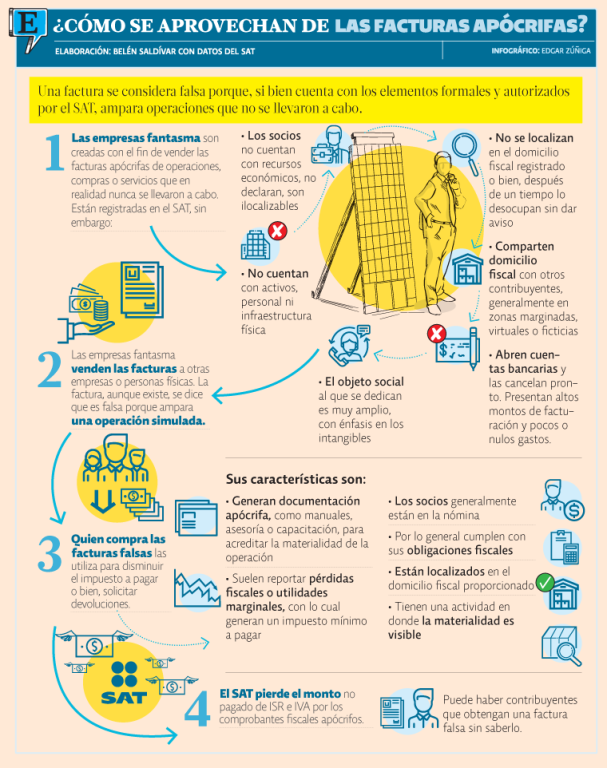

Una factura se considera falsa porque, si bien cuenta con los elementos formales y autorizados por el SAT, ampara operaciones que no se llevaron a cabo.

Del total publicado, 1,590 contribuyentes tienen el estatus de “presunto”. El SAT aún no determina que han hecho fraude fiscal, porque aún no han desvirtuado los hechos o continúan con la revisión de las empresas.

“Éstas son empresas a las que el SAT detectó ejecutando acciones que, a su juicio, se encuadran en el supuesto de operaciones inexistentes, y puede que sí lo estén haciendo, pero los contribuyentes tienen un plazo para presentar evidencia que demuestre que las operaciones que amparan sus facturas sí son realizadas, y solicitar, en consecuencia, que sean removidos de esa lista negra. Varios de esos contribuyentes podrían estar ahí por una errónea apreciación por parte de la autoridad, o porque sin saberlo fueron utilizados por alguien más que se vio beneficiado”, explicó Salvador Mejía, socio director de la consultoría Asimetrics.

Agregó que es necesario tener la precaución de no etiquetar como “defraudadores fiscales” a todas las personas y/o empresas listadas, ya que en ella pueden coexistir verdaderas empresas fantasma junto con mujeres y hombres de negocios que, sin saberlo, pudieron ser víctimas de un manejo indebido de su contabilidad.

En este sentido, añadió que además de las pruebas que se le puedan presentar al SAT, los contribuyentes pueden optar por un litigio fiscal para solucionar esta presunción de operaciones inexistentes.

La lista negra del SAT, que entró en vigor en el 2014, se sustenta en el artículo 69-B del Código Fiscal de la Federación, el cual precisa que cuando el fisco detecte que un contribuyente emite facturas sin contar con los activos, personal, infraestructura o capacidad material para prestar los servicios o comercializar bienes, o si bien no se localizan, se presumirá la inexistencia de las operaciones.

El SAT le notifica al contribuyente que ha sido identificado como presunto simulador a través de su Buzón Tributario, y éste tendrá un plazo de 15 días para desvirtuar los hechos.

Sólo 4.5% logra salir de la lista negra

Los datos del SAT revelaron que de su lista negra tan sólo 4.5% de los contribuyentes publicados, es decir, 463, logra desvirtuar los hechos y salir de ella.

De las empresas que han salido de la lista, 231 lograron desvirtuar los hechos, mientras que 232 restantes acudieron a la Corte para solucionar su problema.

Manuel Toledo, socio de Proactive Tax & Legal, indicó que varias empresas trabajan con diversos proveedores, pero muchas veces desconocen si éstos cumplen con sus obligaciones frente al fisco, por lo que el listado publicado es importante para después no tener un problema mayor por obtener una factura falsa.

Lo anterior, debido a que aun cuando los contribuyentes no deduzcan comprobantes que amparan operaciones simuladas, si la cadena de proveeduría llega a estar vinculada con alguna de estas redes de facturación, podría ser cuestionado en caso de solicitar la devolución de saldos a favor o en una revisión por parte de las autoridades fiscales.

Prodecon apoya lucha

Luis Rodrigo Salinas Olvera, subprocurador de Análisis Sistémicos y Estudios Normativos de la Procuraduría de la Defensa del Contribuyente (Prodecon), precisó que el ombudsman fiscal está a favor de la lucha contra este tipo de ilícitos.

Agregó que, generalmente, los contribuyentes que obtienen una factura falsa lo hacen con la intención de defraudar al fisco. No obstante, refirió que hay algunos que podrían aceptar un comprobante apócrifo sin darse cuenta.

Por ello, agregó que es importante que los pagadores de impuestos revisen su facturación y, de identificar alguna anomalía en sus comprobantes, acudir al SAT o a la Prodecon para poder asesorarse y corregir su situación.