Lectura 6:00 min

Bancos dan oxígeno y voto de confianza a Pemex

El gobierno logró mejorar los términos de US2,500 millones de deuda y alargó una línea de crédito revolvente de US5,500 millones adicionales de parte de HSBC, J.P. Morgan y Mizuho, lo que reduce la presión de los vencimientos de deuda del 2019.

Petróleos Mexicanos (Pemex) contrató está mañana el refinanciamiento de 2,500 millones de dólares sobre su deuda además de la renovación de dos líneas de crédito revolventes por 5,500 millones de dólares adicionales para ampliarlas de tres a cinco por cinco años con una reducción en las tasas de interés.

“No estamos contratando deuda adicional para Pemex, por el contrario, estamos mejorando las condiciones financieras de lo que ya se debía, logrando mejores condiciones tanto en plazos como tasas”, dijo el director de Pemex, Octavio Romero Oropeza, durante la firma de estos acuerdos en Palacio Nacional durante la conferencia matutina presidencial.

Como explicó el presidente Andrés Manuel López Obrador, la administración pasada de Pemex había dejado firmada esta línea de crédito de 8,000 millones de dólares, que ahora pretenden renovar para ampliar el plazo y mejorar las tasas. Los bancos HSBC, Mizuho y J.P. Morgan firmaron estos compromisos de créditos que quedan a disposición de la empresa, misma que con una deuda de 106,000 millones de dólares es considerada la petrolera más endeudada del mundo.

“Esto demuestra la confianza que hay en México y su gobierno”, dijo el primer mandatario.

“Un fondo que se pone a disposición de Pemex. Existía ya un acuerdo en este sentido, pero ahora este fondo se amplía, estaba firmado a tres años, se amplía a cinco años; se amplía también en cuanto a monto. Se trata de un fondo disponible de alrededor de 8,000 millones de dólares”, indicó.

En Palacio Nacional, López Obrador firmó el acuerdo con los CEO de HSBC; Nuno Matos de Macedo, Felipe García-Moreno de J.P. Morgan México; y Gerald A. Rizzieri de Mizuho Securities, quienes respaldaron el proyecto de López Obrador en materia energética y mostraron confianza en el gobierno en el manejo económico.

“Tenemos gran confianza en Pemex y en el gobierno de México. Creemos que tanto la administración de Pemex, como la Secretaría de Hacienda y todo el gabinete encabezado por el señor presidente están tomando diversas acciones muy conducentes hacia el fortalecimiento de la empresa y su desarrollo y perspectivas de crecimiento de largo plazo”, expresó Felipe García-Moreno, de J.P. Morgan México.

López Obrador mencionó que “este es un fondo que se va a utilizar si es necesario, de acuerdo a las circunstancias, como se dice coloquialmente, por si las moscas”.

El director de Pemex, Octavio Romero Oropeza, dijo que el acuerdo con la banca consiste en el refinanciamiento de deuda de Petróleos Mexicanos por un monto de 2,500 millones de dólares, más la renovación de dos líneas de crédito revolventes hasta por 5,500 millones de dólares. En ambos casos con una ampliación de tres a cinco años de plazo a una tasa equivalente a la Libor (2.5 puntos porcentuales), más 235 puntos base, dando un total de 4.85%, por debajo de la tasa que paga Pemex en el mercado.

El presidente Andrés Manuel López Obrador comprometió que Pemex no recurrirá a endeudamiento durante su sexenio. Prometió que Pemex se saneará financieramente, y confía en que las calificadoras internacionales den ahora una buena nota crediticia a Pemex.

“Yo creo que sí. Ellos van a tomar en cuenta todos los elementos, también tienen mucha información. Ahora creo yo que van a tomar en consideración todos los elementos para que se actúe profesionalmente. No vamos a hacer lobby para ir a convencerlos de que están muy bien las cosas y apapacharlos ¡No! Aquí todo mundo tiene que actuar con profesionalismo y responsabilidad”, afirmó.

Aseguran que bajó deuda de Pemex y subió inversión

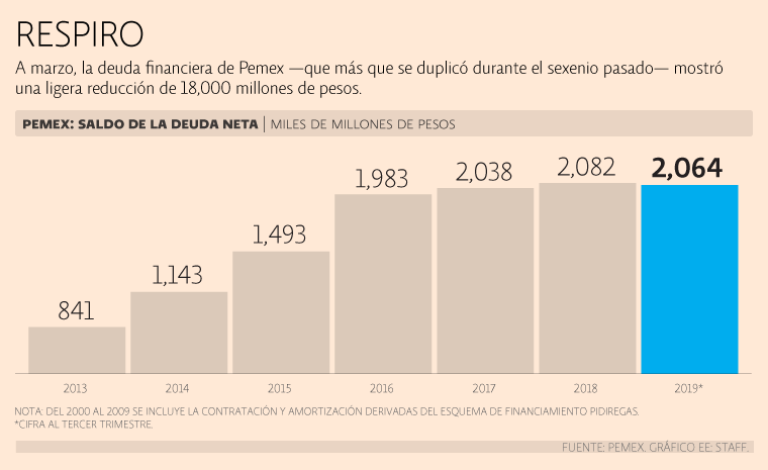

El director de Pemex, Octavio Romero, afirmó que, en el primer trimestre del 2019, la empresa del Estado registró un aumento de 33.5% en su gasto de inversión; mientras que en abril sus ingresos crecieron en 6.7%, y la empresa registró un desendeudamiento de 18,000 millones de pesos. Aseguró que incluso la petrolera tuvo un balance financiero positivo de 13,268 millones de pesos y una reducción de 43.3% en el coste financiero.

“En este año hemos logrado este desendeudamiento, pero con una muy importante inversión para la empresa”, expresó.

Pemex, foco en gobierno de AMLO

Ninguna otra entidad del gobierno ha merecido tanta atención del presente gobierno como Pemex; las decisiones no siempre han sido bien recibidas por los analistas.

- 9 de diciembre: Plan de refinación, con una inversión de 75,000 millones de pesos para aumentar la capacidad del sistema nacional y la construcción de la refinería de Dos Bocas, Tabasco.

- 15 de diciembre: Plan de exploración y producción, que incluye aumentar inversiones en 10% anual y una meta de producción para 2024 de 2.480 millones de barriles de petróleo diarios.

- 28 de diciembre: Estrategia para combatir el robo de combustible, que incluye vigilancia a ductos y presencia de seguridad nacional en instalaciones.

- 16 de febrero: Plan de rescate a Pemex, que aunado a los ahorros por el robo de combustible, además de capitalización y pagos adelantados de Hacienda, representa un beneficio 107,000 millones de pesos este año.

- 18 de marzo: Desarrollo de 20 campos nuevos en 2019, de los cuales 16 se ubicarán en aguas someras y el resto, en tierra en Campeche y Tabasco.

- 18 de marzo: Se llevará a cabo una licitación por invitación restringida a cuatro participantes para que participen como gerente de construcción en la refinería de Dos Bocas.

- 9 de mayo: Tras quedar desierta la licitación para un gerente de construcción de la refinería de Dos Bocas, anuncian que Pemex y la Secretaría de Energía coordinarán la obra.

- 13 de mayo: Pacta con los bancos HSBC, Mizuho y J.P. Morgan el refinanciamiento de deuda hasta por un monto de 2,500 millones de dólares y la renovación de dos líneas de crédito revolvente hasta por un monto total de 5,500 millones de dólares, reduciendo las tasas de interés a menos de 5% y ampliando de tres a cinco años los vencimientos.