Lectura 4:00 min

Fed pone en charola de plata recorte en la tasa del Banxico: Analistas

Analistas consideran que, aun ajustando el rédito en México, la política monetaria sigue siendo restrictiva.

El recorte de tasas que aplicó la Reserva Federal de Estados Unidos abre el camino a Banco de México para bajar también el rédito en su reunión de la semana entrante. Pero esto no significa que la política monetaria del banco central mexicano se encuentre atada a la del Fed, advierten estrategas de Pantheon Macroeconomics, Moody’s Analytics y Oxford Economics.

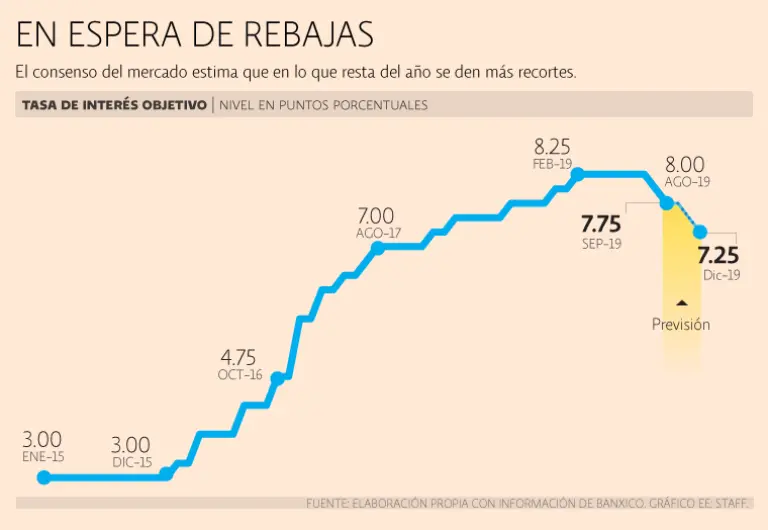

Economistas de las tres consultorías coinciden también en estimar que el recorte en el objetivo de la tasa que aplicará Banco de México, en su próxima reunión, será de 25 puntos base, llevándola a 7.75 por ciento.

También estiman que podrían venir dos nuevos recortes, en noviembre y diciembre, que dejarían al premio mexicano en 7.25% al cierre del año. Una tasa que, aun ajustada, seguirá siendo restrictiva, advierten por separado.

Desde Filadelfia, el director para América Latina en la consultoría Moody’s Analytics, Alfredo Coutiño, explica que “no se puede desligar (la decisión del banco central de México) de la que tomó la Reserva de Estados Unidos, pues si Banxico no recorta en la reunión programada para el 26 de septiembre, se mantendrá un mayor diferencial de tasas y la política monetaria quedará entonces todavía más restrictiva”.

“Podríamos decir que el recorte de la Fed puso en charola de plata la decisión para Banxico”, expusó.

Tras el movimiento de la Reserva, que llevó a la tasa de referencia a fluctuar entre 1.75 y 2%, el diferencial con la de México, que hoy está en 8%, se ha ampliado. Lo que vuelve más atractivo al peso mexicano para inversiones de corto plazo.

Liquidez del peso, en la mira

Aparte, Joan Domene, economista para México en Oxford Economics, matiza que “en un mercado global, teniendo al peso mexicano como una de las monedas más líquidas, siempre es importante el diferencial de las tasas (con la de Estados Unidos)”.

“Pero no podemos olvidar, el mandato. El objetivo prioritario del Banco de México es preservar el poder adquisitivo, y los datos evidencian que la inflación estructural, la subyacente, se mantiene resistente y más cercana al techo del rango permisible que al objetivo puntual de 3%”, detalló.

Es en esta tesitura que, aun recortando la tasa de referencia en México, se mantiene la política restrictiva que se requiere para llevar a la inflación subyacente al objetivo puntual, consignó.

Deterioro económico

Desde Londres, el economista senior para América Latina en Pantheon Macroeconomics, Andrés Abadía, agrega que el análisis de Banxico toma en cuenta la tendencia de la economía y si no recortara la tasa objetivo el 26 de septiembre, “las expectativas de un mayor deterioro económico se consolidarán”.

“Independientemente de la decisión de la Reserva Federal, creo que Banxico recortará la tasa de interés de referencia al menos hasta 7.50% este año, ya que la economía se está desacelerando con fuerza, la inflación general está cayendo y el peso se ha venido comportando bien en las últimas semanas. Este comportamiento de la divisa tiene que ver con que México aún tiene un carry muy atractivo, con altas tasas que incluso en 7%, funcionan como un ancla principal de tipo de cambio”.

Destaca que Banxico, a pesar de su reciente recorte de tasas de interés, sigue siendo uno de los bancos centrales más vigilantes y cautelosos de la región.

Apuntando a la inflación

El estratega de Moody’s Analytics sostiene que el objetivo explícito de Banco de México es estabilizar la inflación. Pero el implícito es también ayudar a la economía.

Por lo anterior, si persiste el estancamiento de la actividad económica, podría verse orillado a recortar las tasas, incluso asumiendo que “la política monetaria no genera crecimiento, aunque sí estimula en el corto plazo la actividad económica, al abaratar la inflación y favorecer al consumo”.

El calendario de anuncios monetarios de Banco de México marca aún tres citas en este año: 26 de septiembre, 14 de noviembre y 19 de diciembre.

A la agenda de la Reserva Federal de Estados Unidos le restan sólo dos citas en lo que falta del año: 30 de octubre y 11 de diciembre.

Ambos bancos centrales no están sincronizados, pero sí estratégicamente orientados, coinciden los expertos.