Lectura 5:00 min

Municipios de Veracruz registran financiamiento vía emisión bursátil

De los más de 2,000 municipios que integran las 32 entidades federativas, únicamente 199 del estado optaron por este tipo de deuda, concentrando un monto por 1,465 millones de pesos.

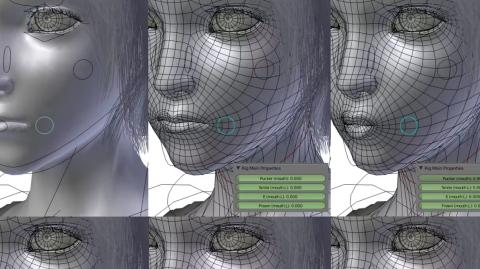

Para acceder a un financiamiento bursátil, deben tener una óptima calificación crediticia. Foto: Shutterstock

Veracruz sigue siendo la única entidad federativa cuyos municipios cuentan con financiamiento vía emisión bursátil, lo que se traduce en que los ayuntamientos continúan sin ver de manera óptima el acceso a este tipo de recursos y a que les faltan mayores facultades financieras.

De acuerdo con la Secretaría de Hacienda y Crédito Público, al corte del primer trimestre del 2023, de los más de 2,000 municipios que integran las 32 entidades federativas, únicamente 199 ayuntamientos veracruzanos optaron por deuda bursátil, concentrando un monto por 1,465 millones de pesos.

Este monto total de tipo deuda y número de municipios indican varias lecturas, aseguró el director general adjunto de Análisis Económico en HR Ratings, Ricardo Gallegos. La principal se centra en que el sector municipal no ha visto atractivo o no le interesa el mercado bursátil como una fuente de financiamiento, ya que implica esfuerzos en materia de poner en orden las finanzas públicas.

Por ejemplo, la principal solicitud que “hay sobre la mesa” para que un ayuntamiento acceda a un financiamiento bursátil, es que cuente con una óptima calificación crediticia, lo que implica transparencia, orden y especialización en finanzas.

“No hay emisiones municipales porque si no tienes una calificación alta muy probablemente la sobretasa que te van a ofrecer no necesariamente va a ser más barata que hacerlo con un banco. Son operaciones que llevan un armado legal y normativo que no todos los municipios tienen”, dijo a El Economista.

El especialista expuso que como calificadora han detectado que lo sucedido en el primer trimestre del año no ha sido un comportamiento único en donde los municipios de una sola entidad federativa concentran este tipo de deuda, esto ha sucedido por años, desde el 2008 prácticamente sólo los municipios veracruzanos tienen este acceso.

“Lo que vimos con este tipo de deuda es que es la primera vez que un gobierno estatal respalda a diferentes gobiernos municipales. Fue un esfuerzo nunca antes visto y que probablemente no volveremos a ver entre un gobierno estatal y un municipio para tener acceso a la emisión bursátil, se colocaron garantías a los que otros ayuntamientos no pueden acceder. Por eso es que no vemos que más municipios participen”, reiteró a este medio de comunicación Kristobal Meléndez, analista económico.

Para el especialista, que un gobierno estatal no respalde a un gobierno municipal es una de “las respuestas clave” a porque los ayuntamientos prefieren no optar por este tipo de endeudamientos.

Ahondó que ante esta situación, los subnacionales deben tomar el mensaje de que es necesario efectuar mayores operaciones financieras, tanto reformas como convenios de colaboración para que los municipios accedan a mayores fuentes de financiamientos.

“Si tuvieran mayor poder adquisitivo y un respaldo para pagar esas deudas, entonces, sí habría la posibilidad de ver más municipios. Se debe revisar cuántos tienen convenios de colaboración con las entidades federativas, en las que el estado les está dando garantías del pago, si el estado le garantiza a los municipios respaldo, entonces, es más fácil la colocación, pero si no es más complicado, los inversionistas ven un mayor riesgo de impago y por eso se establece ese tipo de tasa de interés”, ahondó Kristobal Melendéz.

Además de los requerimientos de información especializada que demanda el mercado bursátil, Ricardo Gallegos indicó que la banca de desarrollo y la banca múltiple ofrecen mejores condiciones de tasas de interés y plazos de pago, lo que significa menos presiones para los municipios.

Por esta situación, ahondó que no todos los municipios deben ser candidatos para adquirir este tipo de deuda; “es para un municipio desarrollado, con una calificación crediticia alta y con una gran capacidad de pago”.

Operación

El director general adjunto de Análisis Económico en HR Ratings detalló que no porque los municipios de Veracruz cuenten con deuda bursátil significa que deben ser tomados como un buen ejemplo, esto derivado de las condiciones de pago que enfrentan y la evolución que ha tenido la deuda, en donde el monto ha incrementado.

“Fueron 199 municipios de aproximadamente 212. Fueron municipios que no tenían acceso al financiamiento o si lo hubieran buscado en ese momento hubiera sido una sobre tasa muy diferenciada. Sin embargo, lo que más resalta es que después de tantos años ya no les ha sido tan rentable la operación”, dijo.

La problemática recae en el diseño de la estructura del estado de Veracruz y de su equipo de asesores, ya que se dejó una curva ascendente en el pago de intereses.

“Al día de hoy, el saldo de esa parte de deuda es vía emisión en UDIS, es más alta cada vez. Actualmente, el estado de Veracruz está intentando reestructurar particularmente esta emisión de sus municipios y pasarla a una estructura tradicional bancaria de créditos individuales. Entonces, tenemos esos dos lados de la moneda con este tipo de deuda, que permitió en su momento hacer varios esfuerzos, pero ha costado más pagarla”, reiteró.

Como ejemplo, el saldo insoluto de esta emisión en el 2022 rondó los 1,255.7 millones de pesos, mientras que en el 2021 fueron 1,218.7 millones. Se suma que el especialista estimó que el fin de la emisión para los municipios será hasta el 2036.

El Centro de Estudios de las Finanzas Públicas informó que el saldo de la deuda ascendió a 39,362.2 millones de pesos al primer trimestre de 2023.

El acreedor con la mayor participación en la deuda municipal es la banca de desarrollo con el fondeo de casi la mitad (49.9%) del total de los financiamientos, le siguen la banca múltiple, con una participación de 42.8% y las emisiones bursátiles con 3.7 por ciento.