Lectura 5:00 min

Anuario 2015: el 2015, con magra renta para la BMV

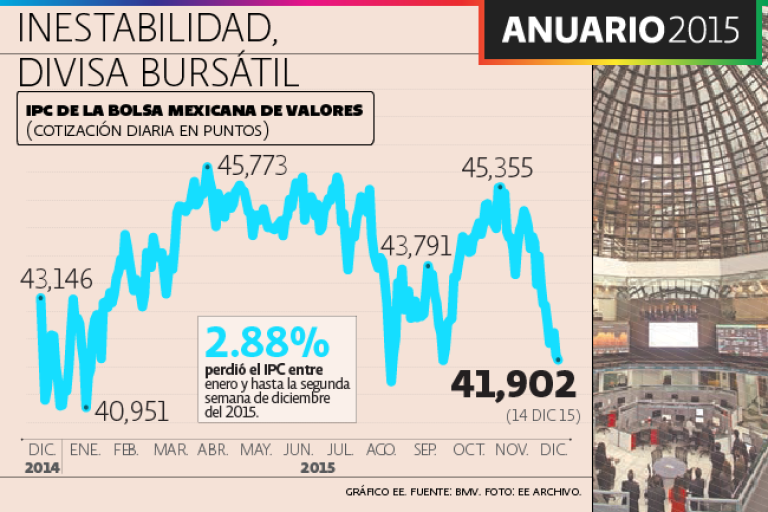

La incertidumbre sobre las tasas de interés en EU y el desplome del precio del petróleo impactaron el mercado. Entre enero y hasta la segunda semana de diciembre del 2015, el IPC perdió 2.9% en su valuación en pesos.

El 2015 se recordará porque México se integró, desde enero, al Mercado Integrado Latinoamericano (Mila), en el que participan Chile, Colombia y Perú, lo cual no influyó para que haya sido un mal año para la Bolsa Mexicana de Valores (BMV).

La indefinición en todo el año sobre un posible aumento en las tasas de interés por parte de la Fed de EU, el desplome en los precios del petróleo, la desaceleración en la economía china y problemas geopolíticos impactaron en el desempeño del mercado bursátil nacional, el cual, pese a todo, en la recta final se ubicó en el segundo lugar en tamaño de América Latina.

Para los analistas, el 2015 fue un año perdido en términos de rentabilidad para el Índice de Precios y Cotizaciones (IPC), con un rendimiento de 0.6%, de acuerdo con Juan Francisco Caudillo, analista de Monex Grupo Financiero. En tanto que la BMV redujo su tamaño, con caídas importantes de participantes como Cemex, Elektra, ICA y OHL ante diversos factores, entre ellas la turbulencia bursátil, aunque eso no impidió que algunas emisoras ganaran, como Alsea, Lala, Liverpool, Gruma y GAP, o para que siete más debutaran en la BMV: Gicsa, Unifin, Elementia, Nemak, Cadu, RHL Properties y la Fibra HD.

Entre enero y hasta la segunda semana de diciembre del 2015, el IPC perdió 2.9% en su valuación en pesos. Se ubicó en 41,901.96 puntos, es decir, una baja de 1,243.7 puntos. En dólares, alcanzó una caída de 20.5 por ciento.

De acuerdo con cifras del World Federation of Exchanges, el valor de capitalización de la BMV ascendió a 425,767 millones de dólares a noviembre, mientras que en enero llegó a 460,128 millones de dólares, lo que significó una pérdida de 17.3 por ciento.

Antes de que concluir el año se esperaba el arribo a la Bolsa de de Javer y Telesites esta última una escisión de América Móvil , mientras otras esperarán un mejor momento, como la división ferroviaria de Grupo México y una colocación de la minera Autlán, cuyos consejos optaron por posponer su salida ante las condiciones adversas del mercado. Asimismo, se concretó la emisión de 17 nuevos certificados de capital de desarrollo (CKD).

Nuevos vehículos de inversión se incorporaron a la oferta de la Bolsa para darle mayor tamaño y profundidad: la Fibra E y los certificados de proyectos de inversión, para el sector energético y de infraestructura, y los bonos educativos, que en un primer tramo colocaron 8,521 millones de pesos.

Visión positiva en BMV

Para José Oriol Bosch, director general de la BMV, el balance para el mercado nacional en 2015 es positivo. Ante las condiciones internacionales, los resultados del IPC son muy buenos. Hay economías más grandes que México que ya quisieran alcanzar una ganancia cercana a cero , comentó.

Luis Robles, presidente de la Asociación de Bancos de México y consejero de la Bolsa Mexicana de Valores, reconoció que si bien los resultados para IPC serán modestos, es necesario considerar el contexto global .

Insistió en que el país se distingue en los mercados emergentes, y lo prefieren los inversionistas por sus fundamentales macroeconómicos. En este momento sólo hay cuatro naciones que registrarán crecimiento económico: Gran Bretaña, Estados Unidos, España y México .

Colocaciones del año

El 29 de enero del 2015, la Corporación Inmobiliaria Vesta fue la primera del año en realizar una colocación en el mercado capitales (follow one) con una oferta pública representativa de 19.7% de su capital social y que ascendió a 3,355 millones de pesos.

Cuatro meses después, Sociedad Financiera de Unifin fue la primera en listase en la BMV y emitió 36.51% de su capital y obtuvo 3,606 millones de pesos. La operación de la Sofom imprimió dinamismo al mercado y, pese a la turbulencia, el 4 de junio Grupo Gicsa ofreció 27.02% de su capital, por lo que alcanzó 7,202 millones de pesos.

La colocación más grande del 2015 fue la de Nemak, subsidiaria de Grupo Alfa, por 12,364 millones de pesos y que equivale a 19.92% de su capital social.

El 10 de julio, los magnates Antonio del Valle y Carlos Slim colocaron en Bolsa a su empresa Elementia por 3,929 y que significó 26.46% de su capital.

Entre julio y octubre, el incremento en la volatilidad frenó nuevas emisiones en el mercado de capitales y el 30 de octubre inició cotizaciones, sin mediar oferta pública, Anheuser-Busch Inbev, la dueña de 100% de las acciones de la cervecería Modelo. Unos días después, el 5 de noviembre, arribó RLH Properties, quien realizó una oferta pública por 42.14% de su capital social, que representó 451 millones de pesos.

En diciembre, la viviendera Cadu concretó la emisión tanto en México como en los países que forman parte del Mila, de 36% de su capital por 2,407 millones de pesos. Por su parte, las empresas que colocaron CKD en el mercado bursátil fueron: Artha Desarrolladora II, Finsa Real Estate Management II y Walton Street Industrial CKD Equity, Administradora Ignia, Abraaj Mexico Advisers, Banco Credit Suisse México, Northgate CFI, CKD Infraestructura México, F1 Administración, Prana Capital y PMIC Latam, principalmente.

romina.roman@eleconomista.mx