Lectura 4:00 min

Bancos crecen menos, pero son más rentables

Los bancos serán más rentables debido a las mayores tasas de interés, que benefician sus márgenes.

BANCO SANTANDER LANZA NUEVO CONSEPTO DE SUCURSALES "ESPACIOS SELECT" PARA CLIENTES PREMIER.

Los aumentos en las tasas de interés han generado perspectivas positivas para los bancos en Bolsa, pero una desaceleración en el avance de la economía nubla el panorama para este sector, por lo que se anticipa menor crecimiento, pero mayor rentabilidad, explicaron analistas.

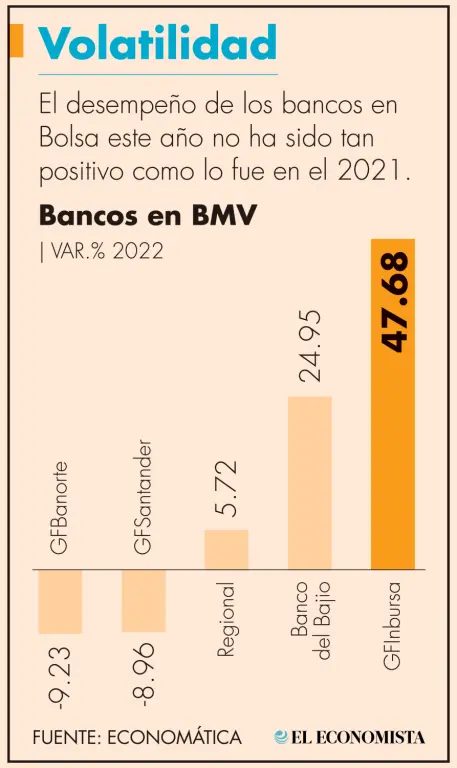

Ello se refleja en su cotización en la Bolsa Mexicana de Valores (BMV), pues en lo que va del 2022 el desempeño de cinco emisoras ha sido dispar. Por un lado, Inbursa encabeza las ganancias (47.68%), mientras que Banorte es el que más pierde (9.23%).

Por su parte, el índice S&P/BMV Sector Servicios Financieros, que engloba a las 23 empresas del sector listadas en la BMV, gana este año apenas 3.73%; incluso es el de mayor avance entre otros nueve índices sectoriales del centro bursátil.

“Mientras suban las tasas de interés la banca se beneficia”, explicó Heriberto Sandoval, asesor de Inversiones en la consultora Increase Kapital.

Agregó que “el ingreso de los bancos proviene de los intereses que cobran en los préstamos, por lo que si la tasa sube tendrán mayores ingresos y eso va a repercutir en su utilidad”.

Alertó que las subidas en las tasas de interés también pueden impactar en el nivel de la cartera vencida y uno de los riesgos para estas emisoras es la desaceleración en la economía, ya que las personas podrían demandar menos créditos.

De los cinco bancos, los tres que acumulan rendimientos son Inbursa (47.64%); Banco del Bajío (26.5%); y Regional (5.72%). Con saldo negativo están Santander (-8.96%) y Banorte (-9.23%).

El año pasado fue mejor

Los cinco principales bancos que cotizan en la BMV vienen de un 2021 que fue muy positivo en su rendimiento en Bolsa. El mejor fue Banco del Bajío (34.90%), seguido de Inbursa (22.23%), Banorte (21%), Santander (15.90)%) y Regional (15.29%).

Eduardo López, analista en Banco Ve por Más (Bx+) explicó que los bancos en Bolsa tuvieron un inicio de año lento en cuanto crecimiento de cartera, por lo cual revisaron a la baja sus perspectivas de crecimiento.

Explicó que algunos retomaron el pago de dividendos, ya que, a raíz de la pandemia por coronavirus, la Comisión Nacional Bancaria y de Valores (CNBV) recomendó a los bancos distribuir hasta un 25% de sus utilidades.

“Este tema ya empezó a liberarse en el caso de BanBajío, Regional, Gentera y Banorte”, aseguró Eduardo López.

Agregó que “las utilidades crecieron a buen ritmo, cercano al 50%, en la comparación año a año”.

En el caso de Banorte, a los inversionistas no les agradó el hecho de que haya alzado la mano para comprar la filial mexicana de Citi, castigando su acción.

Los especialistas explicaron que los bancos revisaron sus perspectivas porque ahora se espera que el crecimiento económico sea menor (el PIB podría cerrar el año con un avance de 1.70%, según el Banco Mundial) y que las tasas de interés sean más altas. Particularmente estas son variables que inciden en el desempeño del sector financiero.

El mercado anticipa un movimiento al alza en las tasas de interés del Banco de México hasta en 75 puntos base en su próxima intervención, actualmente es de 7 por ciento. Mientras el Banco de México estima que la inflación siga alta.

Los analistas prevén mayor rentabilidad, por las mayores tasas de interés, que benefician el margen de los bancos. “Lo que busca Banxico al subir tasas es disminuir la demanda de crédito para reducir la inflación, pero al final del día las solicitudes por crédito se van a mantener”, dijo Heriberto Sandoval.

judith.santiago@eleconomista.mx