Lectura 5:00 min

Colocaciones en Bolsa en récord entre enero y septiembre

La llegada de empresas en Estados Unidos creció 26% en lo que va del año. En China fueron el doble de lo alcanzado en 2019. En México, solo una.

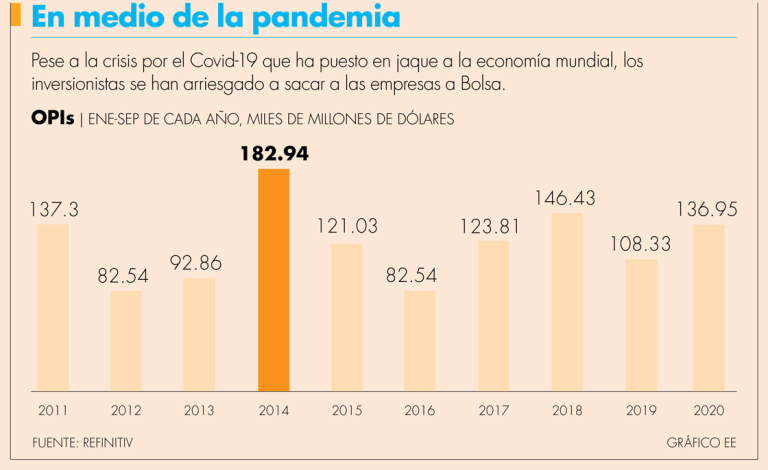

Las salidas a Bolsa, excluyendo SPACs, llegaron a 136,950 millones de dólares, por 869 operaciones en los primeros nueve meses del 2020, un aumento de 26% respecto al 2019 y el mejor desempeño para los primeros nueve meses del año desde el 2018, según datos de Refinitiv.

En Estados Unidos las OPIs crecieron 26% entre enero y septiembre a 104 ventas, mientras que en China llegaron a 60,000 millones de dólares, el doble de lo alcanzado en 2019 y un récord histórico.

En América Latina las OPI llegaron a 5,202 millones de dólares con 21 firmas listadas, ubicando a la región en cuarto lugar, por encima de Japón con 1,650 mdd y Australia con 301 mdd.

En primer lugar se ubicó la zona de Asia Pacífico (excluyendo Australia) con 70,293 mdd, Estados Unidos con 41,884 mdd, y la región EMEA (Europa, Medio Oriente y África) con 14,000 mdd.

Entre julio y septiembre, América Latina también tuvo el cuarto mejor desempeño con 2,851 mdd y cinco emisiones, un alza anual de 102%, ubicándolo por encima de Japón con 2,141 mdd y Australia con 457 mdd.

El tercer trimestre del 2020 marcó un récord en el mercado de Ofertas Públicas Iniciales (OPI) en el mundo. Entre julio y septiembre se listaron un total de 447 empresas en el mercado bursátil, con 95,000 millones de dólares de capital levantado en su conjunto.

Si se comparan estas cifras con el mismo periodo del 2019, el número de OPI aumentó en 78% y el volumen de emisión incluso se duplicó, de acuerdo con un reciente informe de EY, firma de consultoría global. “El retraso de las ofertas públicas en el primer semestre a causa de la crisis del Covid-19 fue uno de los impulsores en el tercer trimestre, incluso el más activo de los últimos 20 años”, expone el reporte de EY.

Pero también porque la incertidumbre y nerviosismo por la epidemia disminuyó en el verano, lo que se reflejó en los movimientos alcistas en las bolsas de valores estadounidenses y por el exceso de liquidez y los recortes de las tasas de interés.

Renaissance Capital, asesor de inversiones de OPI global e investigación de mercado, escribió en una nota que el tercer trimestre fue récord en las OPI, viendo a empresas tecnológicas en el mercado con altas valuaciones.

El aumento de las OPI en el tercer trimestre del 2020 fue impulsado por los mercados chino y estadounidense, que reportaron el mayor valor de transacción. Los ingresos de las OPI en China y Hong Kong aumentaron 139% y representaron el 44% de los recursos globales captados, con 46,400 millones de dólares, mientras que el número de transacciones aumentó de 86 a 217.

Tecnológicas acaparan

En el mercado estadounidense el número de OPI aumentó de 38 a 85, mientras que los ingresos obtenidos se triplicaron, a 33,100 millones de dólares.

Tan solo la bolsa tecnológica NASDAQ cerró septiembre con más de 40 OPI, anticipando una fuerte actividad para octubre.

La salida de Snowflake, empresa dedicada a ofrecer servicios de almacenamiento de datos y computación en la nube, con 3,360 millones de dólares levantados acaparó los reflectores y en estos días de octubre destacan los listados de Palantir Technologies, una compañía de datos y Asana, un startup de software de gestión de tareas.

Ambas empresas debutaron con cotizaciones directas, sin haber realizado una oferta pública, esta es una tendencia marcada actualmente en las salidas a Bolsa de Estados Unidos.

En esta foto, Europa se quedó muy por detrás de China y de Estados Unidos, con un aumentó de 56% en el número de listados, para alcanzar 39 y los ingresos obtenidos subieron 51%, a 6,200 millones de dólares.

“Aunque la actividad de OPI disminuyó en abril y mayo de 2020 por el bloqueo de la economía en la mayoría de los mercados, comenzamos a ver un fuerte repunte en junio”, expuso Paul Go Líder global de OPI de EY.

“Empresas bien preparadas”, prosiguió, “sectores y modelos de negocio que pueden adaptarse con éxito durante la pandemia sin duda encontrarán la ventana de oportunidad adecuada en medio de los turbulentos mercados de capitales durante el resto de 2020”.

Las empresas del sector salud fue el más representativo en las emisiones, seguido de tecnología que experimentó un aumento de actividad en septiembre.

En México en julio pasado se colocó la empresa Cox Energy en la Bolsa Institucional de Valores (Biva), la primer emisora que salió al mercado después de casi tres años de estar desierto este segmento bursátil.

Acosta Verde fue otra de las debutantes de la Bolsa Mexicana de Valores (BMV), con un listado directo, sin haber realizado oferta pública inicial, debido a que fue la fusión de un SPAC, el de Promecap.