Lectura 6:00 min

Precio de Banamex, cercano a lo que pagó Citigroup hace 21 años

No existen postores formales por los activos del banco mexicano, por lo que la forma en que se venda es un todavía un misterio.

El precio estimado que podría pedir Citi por Banamex está en un amplio rango de entre 12,500 millones a 30,000 millones de dólares, de acuerdo con estimaciones del mercado.

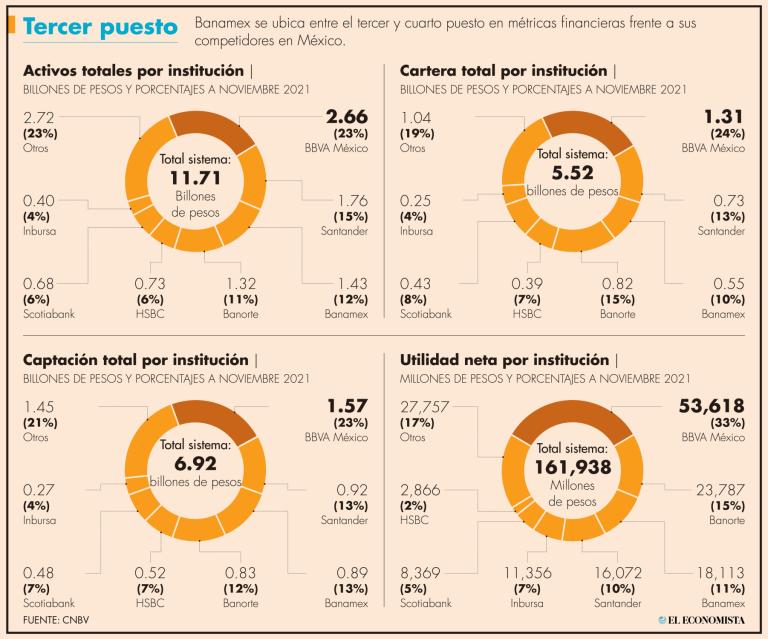

La carrera por dimensionar el tamaño real del negocio que representará para Citi el tercer banco más grande del país, comenzó.

El más detallado es el de Bank of America que considera a partir de su análisis fundamental, que la parte en venta de Banamex tiene una valuación de entre 12,500 y 15,000 millones de dólares.

“Banamex podría tener un valor de 12,500 a 15,000 millones de dólares, asumiendo múltiplos de valuación vigentes de Banorte y prima sin control. Tal valoración se compara con la capitalización de mercado de Banorte de 20,000 millones de dólares y que es casi el doble de la de Inbursa y de Santander México, de 7.6 y 7.9 mil millones de dólares, respectivamente”, detalla el análisis.

Advierte que, una alianza con BBVA quizá enfrente problemas regulatorios significativos, “ya que su participación de mercado combinada superaría el 35% y sería mucho mayor al segundo jugador más grande, que tiene 15% de participación”.

Otra cifra que ha estado circulando es la estimación de BBVA, que a partir de indicadores de rentabilidad y valor en libros de los bancos públicos, el valor de mercado de Banamex sería de entre 194,087 y 284,297 millones de pesos (entre 9,534 y 13,966 millones de dólares).

En 2001, surgió Grupo Financiero Banamex como resultado de la venta de Grupo Financiero Banamex-Accival a Grupo Financiero Citigroup. La transacción tuvo un valor de 12,500 millones de dólares. El precio fue el más alto pagado por una empresa mexicana en ese entonces y quizá a nivel global. Dicha cifra implicaría que de realizarse la transacción, Citigroup estaría recibiendo un monto muy cercano al que pagó hace 21 años.

En el 2003, el segundo año en el que Banamex fue comprado por Citi, el primero le reportó 9,821 millones de pesos en utilidades. Para el 2021 alcanzó los 18,524 millones de pesos en sus tres primeros trimestres.

En dos décadas Citibanamex ha registrado un total de 340,084 millones de pesos en utilidades.

Podría haber una OPI

Pese a la oportunidad que puede representar para otros competidores la compra de Banamex, otra opción que puso en la mesa Citi, es colocar sus papeles en el mercado accionario aunque no detalló en qué mercado.

La desinversión de los negocios de banca de consumo y empresarial de Citibanamex podría concretarse mediante una Oferta Pública Inicial (OPI) en Bolsa en México o en otro mercado.

La operación que podría valer entre 12,500 a 15,000 millones de dólares, incluso, hasta 30,000 millones de dólares, opinaron analistas. Aunque su valuación no es clara, explicaron que una eventual OPI de Banamex podría ser en última instancia la opción para darle salida a Citigroup del mercado minorista en México.

“Citi planteó dos posibilidades. Por un lado la transacción de Citi con cualquier otro grupo y la otra es hacer un “spin-off” o una inversión y colocarlo en el mercado de valores previo acuerdo con algún grupo de inversionistas que pudiera, con una pequeña participación, tener el control o la mayoría”, explicó Alejandra Marcos, directora de Análisis en Intercam Casa de Bolsa.

Jorge Sánchez Tello, director del Programa de Investigación Aplicada de la Fundación de Estudios Financieros (Fundef), explicó que si Citigroup decide vender Banamex vía acciones será un proceso que llevará tiempo, ya sea en el mercado mexicano o en Nueva York.

El tamaño de la OPI dependerá del precio final al que se valore la institución crediticia.

“Dependerá de la valuación, pero considerando los múltiplos que hemos manejado entre 1.3 y 1.7 veces es algo bastante razonable, considerando (un valor de) entre 12,000 y 15,000 millones de dólares (...) Tienen que colocarse a algo cercano al mercado, con un ligero descuento al resto de los competidores locales”, expuso Alejandra Marcos.

Jorge Sánchez explicó que “buscarían una valuación externa para determinar el valor de Banamex y eso va a llevar algo de tiempo porque además de las sucursales, también está la Afore y el patrimonio cultural que también está en venta”.

“La llegada a Bolsa de Banamex deberá representar un precio de salida atractivo, sin embargo, las valuaciones en el mercado local han estado castigadas”, dijo.

“Lo que buscaría Citi es que no exista ese castigo, por eso la OPI sería la última opción porque en los últimos años el mercado mexicano ha castigado las OPI y, al final, lo que estarían buscando es vender el negocio en México a un precio rentable”, comentó Jacobo Rodríguez, director de Análisis Financiero en Black Wallstreet Capital.

Manuel Zegbe, analista bursátil en Signum Research, opinó que es poco viable una OPI para la venta de Citibanamex. “Si antes con todos los negocios que tenía no había interés, con esta desinversión tampoco habría mucho apetito por hacerse pública”.

Los especialistas subrayaron que, además, este no es un momento propicio para una OPI en México, pues ante las bajas valuaciones y el castigo de mercado hay empresas que están desertando del mercado accionario, mientras continúa una sequía de llegada de empresas.

“Sería atractivo la llegada de Citibanamex a Bolsa porque es uno de los bancos más importantes en México”, dijo Jorge Sánchez.

Explicó que, por el contrario, hay bancos que buscaron salir de Bolsa, como Banco Santander. Su matriz española decidió deslistar al banco de la Bolsa Mexicana de Valores, sin embargo, no lo hizo y hoy tiene 96.2% de su capital social en circulación.

“Desafortunadamente el mercado de valores en México es pequeño y dependerá de los nuevos dueños de Banamex si lo quieren llevar a Bolsa, pero si un grupo mexicano que ya está en Bolsa lo compra, obviamente lo va a absorber y en automático estará cotizando”, destacó Jorge Sánchez.

En septiembre del 2012, Santander colocó el 25% del capital de su filial mexicana en la BMV. En su momento fue la tercera mayor OPI del año en el mundo.