Lectura 5:00 min

Reportes a la BMV, en línea con lo esperado

Los especialistas coincidieron en que sobresalieron los resultados de las empresas comerciales, que destacan en este entorno por ser muy defensivas.

Foto EE: Archivo

Los reportes al primer trimestre del 2020, presentados por las empresas que cotizan en la Bolsa Mexicana de Valores (BMV), muestran contrastes entre sus principales métricas contempladas por los analistas como son ingresos, flujo operativo (EBITDA) y utilidad neta; sin embargo, se oscurece el rumbo que tomarán hacia el segundo trimestre del año.

“Los principales indicadores financieros: ingreso, EBITDA y utilidad neta están alineados para mostrar que, aunque sí se nota ligeramente el inicio de la cuarentena, lo que les impacta en las emisoras es el ingreso. al final, el EBITDA casi no se mueve, pero la utilidad está cayendo bastante”, indicó Amín Vera, director de análisis económico de Black Wallstreet Capital.

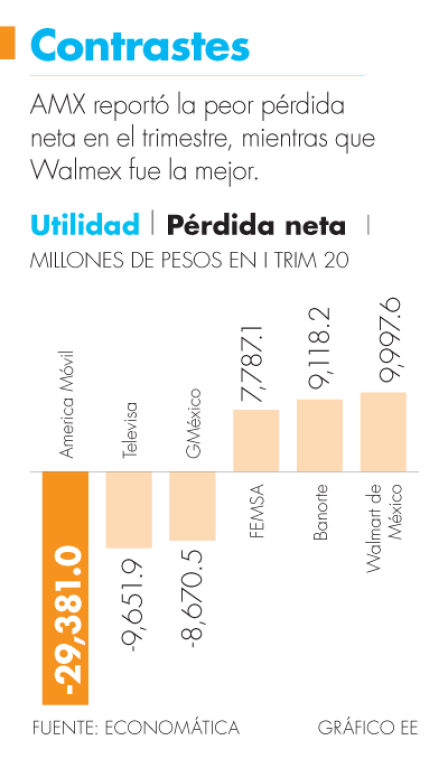

De acuerdo con el especialista en temas bursátiles, el promedio de las emisoras en utilidad neta es de -27.63%, mientras que en ingresos hay 3.47% positivo y una ligera minusvalía de 0.86% en EBITDA.

“El hecho de que haya tanta distancia entre la utilidad y los ingresos habla de que no sólo les está impactando en las emisoras tener menos actividad, sino otros factores, como el tipo de cambio, y los costos de financiamiento y operativo”, detalló.

Analistas de Banorte expusieron que al concluir la temporada de reportes financieros en Bolsa, el balance es un resultado alineado con las expectativas, con crecimientos operativos modestos y fuertes pérdidas a nivel neto.

La mayoría de las empresas retiró sus Guías 2020, pues es complicado medir el impacto que tendrá la pandemia del coronavirus en sus operaciones.

Igualmente, muchas de las estrategias de las emisoras están en preservar su liquidez, reducir sus inversiones temporalmente y eficientar sus costos y gastos.

Por su parte, Monex destacó en un reporte que de las emisoras del principal índice de la BMV, el S&P/BMV IPC, ya presentaron su reporte. De dicho porcentaje 51.5% presentó resultados en línea con lo esperado por el mercado, 24.3% por debajo de lo estimado y 24.2% mejor a lo esperado.

Empresas defensivas

Los especialistas coincidieron en que sobresalieron los resultados de las empresas comerciales, que destacan en este entorno por ser muy defensivas.

En este segmentos se encuentran emisoras como Walmart de México y Centroamérica (Walmex) y Lacomer, que se vieron beneficiadas por las medidas de confinamiento social y compras de pánico para contener la propagación del Covid-19, además de que ambas tienen sólidas estructuras financieras.

Para Jacobo Rodríguez, director de Análisis Financiero de Black Wallstreet Capital México, hubo emisoras que causaron sorpresa con sus resultados financieros como Walmex y la farmacéutica Genomma Lab. Del lado opuesto, están las firmas químicas Alpek y Orbia.

Banorte destacó que los resultados de Liverpool fueron negativos, pues mostraron menores presiones a las esperadas, aunque la mayor afectación se verá entre los meses de abril a junio, dado el cierre de sus almacenes por al menos dos meses, por la pandemia.

En el caso de la embotelladora Coca-Cola FEMSA, presentó mejoras en rentabilidad, pero los próximos trimestres pueden ser más retadores, ante un consumo más cauteloso

Del total de empresas que reportaron un incremento en la utilidad neta, destaca Walmex y Femsa, esta última pasó de 2,233 millones de pesos a 7,787 millones en el trimestre.

“En su reporte, FEMSA estipuló que tiene una posición importante en dólares y con la depreciación del tipo de cambio de 30% se benefició en el estado financiero con una ganancia cambiaria”, precisó Carlos Hernández, analista bursátil de Casa de Bolsa Masari.

Respecto a ingresos y EBITDA, sólo nueve emisoras mostraron disminución en sus reportes. Alsea fue la que más contracción presentó en sus ingresos totales, con una caída de 11.58% y 12,105 millones de pesos; mientras que Grupo México cayó 70.70% en EBITDA, al registrar un flujo de 7,857 millones de pesos en el trimestre.

Alsea, la operadora de restaurantes como Vip’s, reflejó los primeros impactos del Covid-19 con caídas de doble dígito ante el cierre de las operaciones en Europa y hacia los próximos meses viene lo más complicado por el cierre de la mayoría de sus unidades a nivel mundial y una caída esperada en sus ingresos en alrededor de 75 por ciento.

En el caso del gigante de telecomunicaciones América Móvil, “la resiliencia de su negocio, ante la creciente demanda por conectividad hacen más defensiva a la compañía en la situación actual”.

Mientras que los productores de cemento, como Cementos Mexicanos, tiene un complicado panorama para los siguientes trimestres, lo que presionaría más sus niveles de apalancamiento.

En cambio, Grupo Cementos de Chihuahua sorprendió positivamente a los especialistas de Banorte, aunque ante la expectativa de desaceleración económica se mantendrá en revisión.

Mayor riesgo

Al conocer los resultados de los primeros tres meses de este año, los inversionistas están “volteando” a activos de calidad, comentó Jacobo Rodríguez, en aquellas empresas de valor, tanto en México como del extranjero, que generan un alto flujo de efectivo, que son de gran tamaño y que tienen una deuda manejable. Estás compañías demuestran que pueden sortear esta crisis de la mejor manera.

Sin embargo, “es una realidad que a nivel internacional se percibe un mayor riesgo por las acciones mexicanas (...) No hay algo que pudiera despertar el apetito de los inversionistas por los valores mexicanos”, consideró el directivo de Black Wallstreet Capital.

termometro.economico@eleconomista.mx