Lectura 8:00 min

Resultados trimestrales, mejores a lo esperado

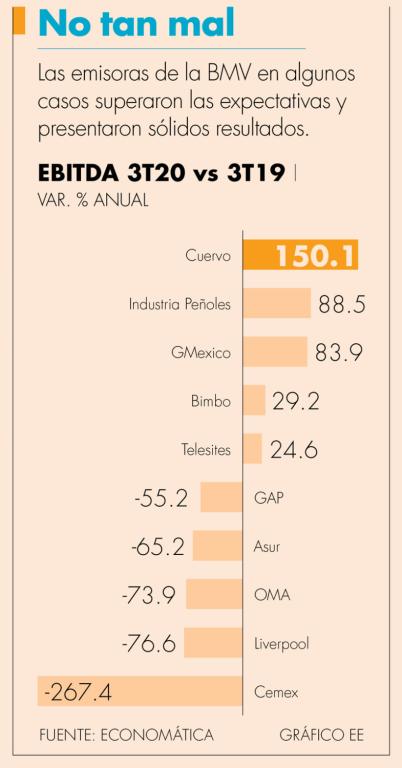

Analistas bursátiles ya vislumbran una mejoría en las cifras de las emisoras en la BMV, aunque aún mostraron señales de debilidad por el Covid-19.

Foto EE: Daniel Sánchez

En general, los resultados correspondientes al tercer trimestre del 2020 de las emisoras en la Bolsa Mexicana de Valores fueron mejores a lo esperado por los analistas.

Las cadenas departamentales y el sector restaurantero mostraron débiles resultados, aunque con señales de recuperación.

En el caso de autoservicios, las empresas que lo componen tuvieron un desempeño moderado, con crecimiento en ventas y EBITDA, donde Walmart de México demostró su liderazgo dentro del sector minorista.

Las mineras, listadas en la bolsa, fueron ayudadas por el elevado precio de los metales, tanto preciosos como industriales.

Por ejemplo, su buen desempeño trimestral se vio reflejado en el precio de sus acciones en la Bolsa mexicana, donde Industrias Peñoles sube 70.41% en lo que va del 2020, seguido de Minera Frisco con 27.97%, Grupo México con un alza de 20.47% y Minera Autlán con 7.14% positivos hasta el cierre del viernes 30 de octubre.

Finalmente, las empresas del sector industrial cerraron el tercer trimestre con resultados positivos y reflejando una recuperación secuencial para ciertas líneas de sus negocios.

Todavía ven caídas

Aeropuertos comienzan a recuperar el vuelo

Aunque los grupos aeroportuarios reportaron una recuperación gradual en sus operaciones del tercer trimestre de este año, frente al mismo periodo del 2019, todavía entregaron cifras “débiles”, como resultado de las afectaciones derivadas por las restricciones de viaje para evitar mayores contagios del Covid-19.

En promedio, el sector aeroportuario representado en la BMV, cerró el trimestre con una caída de 60% en el tráfico de pasajeros. Mientras que el EBITDA cayó 64%, la utilidad neta se contrajo 86% y los ingresos sufrieron una baja de 52 por ciento.

“La estructura financiera de los grupos aeroportuarios es sólida, lo que les permite ser resilientes en este entorno de pandemia y soportar las caídas en el tráfico de pasajeros. La expectativa de decrecimiento económico y desempleo para este 2020 y 2021 podría generar poco dinamismo en el sector de viajes, lo cual presionará las operaciones”, comentó Brian Rodríguez, analista de Monex Casa de Bolsa.

El experto estimó que el tráfico de pasajeros recuperará los niveles del 2019 hasta el 2023, toda vez que aún se observan caídas de entre 60 y 70% en el caso de Grupo Aeroportuario del Centro Norte (OMA) (62.4%) y Grupo Aeroportuario del Sureste (Asur) (70.2%). GAP mantiene una baja de 46.9 por ciento.

El analista de Monex explicó que GAP opera los aeropuertos que han sido más resilientes al entorno actual, como el de Guadalajara, Tijuana y Los Cabos. El mismo caso ha sido para la terminal área de Monterrey, operado por OMA.

En contraparte, el aeropuerto de Cancún, que está administrado por ASUR,fue el más débil porque depende del tráfico de pasajeros provenientes de Estados Unidos y Europa.

Brian Rodríguez comentó que GAP presentó el reporte “menos débil” frente a sus pares, al registrar una caída en el flujo operativo EBITDA de 55.2%, mientras que el flujo operativo ajustado de OMA redujo 70.2% y el de Asur tuvo un ajuste de -69.50 por ciento.

Acerca de Asur, el especialista dijo que es el operador que tiene mayores retos en el mediano plazo, sin embargo, se reanudarán las operaciones de sus aeropuertos de Colombia.

Alejandra Marcos, directora de Análisis Bursátil en Intercam Casa de Bolsa, opinó que el tráfico de pasajeros domésticos se ha recuperado más rápido, aunque en el caso de OMA, ésta ha sido modesta al atender primordialmente pasajeros de negocios.

Pese a pandemia

Precio de metales impulsa a mineras

Los resultados de las mineras que cotizan en Bolsa fueron impulsados por el aumento del precio de los metales, tanto preciosos como industriales, superando incluso, sus niveles del año previo, aun con los impactos de la pandemia del Covid-19.

Grupo México reportó ingresos por 2,833 millones de dólares al cierre de septiembre, es decir, incrementó 1.4% este rubro en comparación con el mismo periodo del año previo. Peñoles presentó ventas por 1,232 millones de dólares en el tercer trimestre del 2020, un aumento de 11.6% respecto a los 1,103 millones reportados en el mismo periodo del año previo.

En el mercado accionario, las mineras tienen rendimiento positivo, encabezados por Industrias Peñoles que sube 70.41% en lo que va del 2020, seguido de Minera Frisco con 27.97%, Grupo México con un alza de 20.47% y Minera Autlán con 7.14% positivos hasta el cierre del viernes 30 de octubre. (Ariel Méndez)

Lento avance

Consumo discrecional, en recuperación

Las cadenas departamentales, así como el sector restaurantero todavía muestran débiles resultados en el tercer trimestre del año. Liverpool reportó sus resultados por arriba de los estimados de Intercam en ingresos, y por debajo en EBITDA.

Respecto a Grupo Sanborns, según los analistas de Barclays la firma divulgó un reporte financiero decente para el periodo comprendido entre julio y septiembre, apenas por debajo de lo esperado en ingresos. Destacó que, en el lado positivo, una ganancia única por revalorización del plan de pensiones ayudó a que la utilidad neta superara sus estimaciones y resultó en un crecimiento significativo interanual.

Dentro de las emisoras de restaurantes, Alsea tuvo cifras negativas, sin sorpresa, de acuerdo con Ve por Más. Los ingresos retrocedieron 31.4% a tasa anual el EBITDA 77.3% y finalizaron con una pérdida de 971 millones de pesos. (Claudia Tejeda)

Soriana, el más débil

Autoservicios, resilientes

Las cadenas de autoservicios en México listadas en la BMV presentaron un buen desempeño al tercer trimestre del año, de acuerdo con analistas bursátiles.

Walmart destacó con un alza en ventas totales de 6.7% a 165,386 millones de pesos, un incremento de 3.3% en el EBITDA y una ligera baja de 0.9% en la utilidad neta.

Los analistas de Banorte indicaron que la emisora confirmó su posición de liderazgo, ampliando su diferencial con la ANTAD, en la categoría de autoservicios, a su mayor nivel desde 2015 (más de 340 puntos base).

“El entorno actual para el consumo es quizá en el que la estrategia comercial de Walmex se ve mayormente beneficiada”, refirieron.

Respecto a Chedraui, Marisol Huerta, analista de Ve por Más, dijo que presentó cifras trimestrales positivas, mejor a sus expectativas y a las del consenso del mercado a nivel neto con un avance de 98.6% anual en utilidades, así mismo los ingresos aumentaron 11% y el EBITDA 20.6%, ambos a tasa anual.

Respecto a La Comer, el banco inglés Barclays resaltó que la firma entregó otro trimestre con un desempeño superior al esperado. Los analistas indicaron que como en trimestres anteriores, City Market y la región occidental continúan obteniendo mejores resultados.

El desempeño más débil de estas firmas fue el reportado por Soriana, que según Intercam estuvo por debajo de lo esperado en ingresos, aunque en línea con el EBITDA. La empresa informó que sus ventas mismas tiendas tuvieron un magro avance de 3.3%, el dato más débil entre sus competidores. Un menor impacto de las ventas en línea tampoco ayudó a la emisora. (Claudia Tejeda)

Buenos reportes

Sector industrial, retomando su paso

Las empresas representativas del sector industrial que cotizan en la BMV cerraron el trimestre, del año, en su mayoría, con resultados positivos y reflejando una recuperación secuencial para ciertas líneas de sus negocios, opinaron analistas. En el caso de Alfa, especialistas de Monex calificaron como “positivo” su desempeño financiero.

Sus ingresos y flujo operativo tuvieron un avance de 3.7 y 23.8%, respectivamente, mientras que la utilidad neta se recuperó, mostrando un aumento del 223%, debido a una ganancia cambiaria de 13 millones de dólares, entre otros factores.

En el caso de Orbia su desempeño del tercer trimestre contra el mismo del 2019 fue “resiliente” ante las condiciones económicas del país, con caídas de un dígito medio (-6.2%) en sus ingresos y una baja de 5% en el flujo operativo, pero los resultados fueron inferiores a las estimadas por el consenso (-6.5% y -13.2%, respectivamente), comentó Brian Rodríguez, analista de Monex.

Grupo Carso, mostró mejoría en sus resultados del tercer trimestre del año. Mientras que la utilidad neta creció 25.7% por su “posición más resiliente ante el contexto de la pandemia”. “Grupo Carso tuvo resultados neutrales a pesar de los ajustes en el Ebitda. Además, presentó una importante recuperación en el negocio de Sanbors, así como un aumento en los segmentos de Infraestructura.

Será importante observar la evolución de la pandemia, lo que podría implicar una extensión a las restricciones de movilidad y menor expectativa de crecimiento tanto a nivel local como internacional”, opinaron analistas de Monex. (Judith Santiago).

termometro.economico@eleconomista.mx