Lectura 3:00 min

Cómo invertir en energía atómica en Argentina

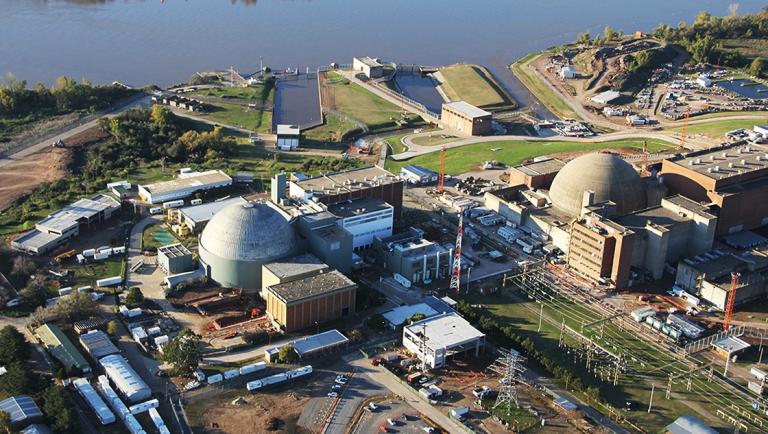

Nucleoeléctrica Argentina lanzará un fideicomiso financiero para financiar la ampliación de la Central Nuclear Atucha I, ubicada a 100 km de Buenos Aires, en la localidad de Lima, partido de Zárate.

Foto EE: Archivo

La Central Nuclear Atucha I busca financiamiento para extender la vigencia de su planta y construir el segundo almacenamiento en seco de elementos combustibles gastados, por lo que lanzará el primer tramo de un fideicomiso confirmado por títulos calificado como "bonos vinculados a sostenibilidad".

A través de este instrumento financiero, que se subastará el próximo 24 de enero, Nucleoeléctrica Argentina ofrecerá títulos en pesos bajo la modalidad "dólar linked". Es decir, que se ajustan a las variaciones del tipo de cambio oficial. Además, contará con una tasa de interés de referencia del 2% anual.

Estos papeles, cuyo monto mínimo de ingreso es de 100 dólares y tanto la integración como los pagos de intereses y capital serán en pesos al tipo de cambio aplicable, fueron calificados como "bonos vinculados a la sostenibilidad" porque buscan alcanzar ciertos objetivos ambientales definidos por la compañía.

El colocador principal es Nación Bursátil, además de los bancos Provincia y Macro, entidades por las cuales podrán ingresar los inversores minoristas. La estructuración contó con las participaciones de BICE Fideicomisos, el estudio Tanoria Cassagne Abogados y la calificadora de riesgo FIX SCR.

La energética afirmó que los proyectos que busca financiar son de gran importancia estratégica para el país porque "permitirán mantener la participación nuclear en la matriz energética nacional y contribuir al objetivo ambiental de reducción de gases de efecto invernadero".

Proyectos

"El proyecto de extensión de vida de Atucha I le permitirá a la central operar por un nuevo ciclo de vida útil de 20 años, luego de que finalice su primer período de operación en 2024", explicó la compañía, que además destacó que implicará la generación de 2000 puestos de trabajo.

De acuerdo con Nucleoeléctrica, las obras permitirán mantener la potencia nuclear instalada, proporcionando "energía segura para más de un millón de habitantes". A la vez, "incrementará el desarrollo de capacidades tecnológicas e industriales del país con la potencialidad de ser exportables en un futuro cercano".

Este instrumento representa el cuarto de este tipo que la compañía lanza para financiar sus proyectos de construcción, luego de los tres fideicomisos que emitió previamente para captar fondos para la finalización de la Central Nuclear Atucha II y la extensión de vida de la Central Nuclear Embalse.

La empresa, además, destacó que en este caso el instrumento cuenta con el respaldo del contrato de remuneración que mantiene con Cammesa por la venta de la energía generada y "representa para quienes tengan interés la posibilidad de invertir en un proyecto de infraestructura estratégico para el país".