Lectura 6:00 min

Si le pagan en otra moneda, cuide su declaración

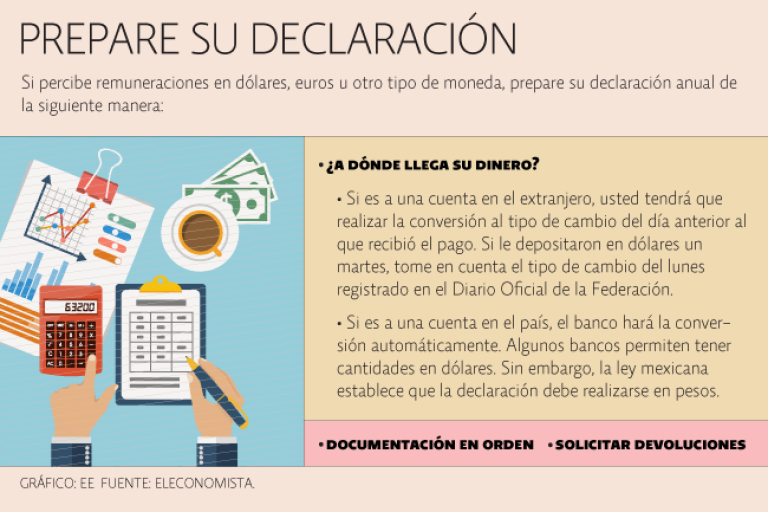

Cuando percibe ingresos en otra divisa, debe existir una precaución extra al definir su impuesto y solicitar sus devoluciones.

Si usted forma parte de los profesionistas que prestan servicios independientes y reciben ingresos por honorarios, quizá ya esté familiarizado con la forma en que debe cumplir con sus deberes ante el fisco. Sin embargo, ¿qué pasa cuando percibe estos montos desde otro país y en monedas distintas al peso mexicano?

Según Damián Cecilio Torres, integrante de la Comisión Fiscal del Colegio de Contadores Públicos de México, esta situación es muy común en el país, ya que hay muchas personas que obtienen ingresos desde el extranjero, no sólo por la prestación de servicios profesionales independientes, sino también por el régimen de salarios e incluso inversionistas que tienen activos en otros países.

Sin embargo, 80% de estos contribuyentes tiene problemas a la hora de solicitar sus devoluciones, refirió Torres. Al Servicio de Administración Tributaria le cuesta trabajo entender el mecanismo, establecido en la ley, y en muchos casos niegan devoluciones de impuestos perfectamente legales .

Fecha de pago, un momento determinante

Para un buen cumplimiento de sus obligaciones fiscales es importante tener todo en orden desde un inicio, por lo que debería remitirse a un momento que determinará el impuesto que saldará: la fecha en que le pagan.

Cecilio Torres indicó que pueden existir dos modalidades: que le depositen en una cuenta en el extranjero, o en una mexicana.

Si le depositan en una cuenta foránea, le transferirán un monto equivalente a dólares (o la moneda en que se le remunere), no en pesos. En ese sentido, el Código Fiscal de la Federación (artículo 20) establece que no hay compra de moneda, y la operación debería valuarse con el tipo de cambio vigente en el Diario Oficial de la Federación del día anterior al que ocurre el pago , detalló Cecilio Torres.

Dicho de otra manera: si le depositan en una cuenta en Nueva York en dólares, no hay una conversión a pesos mexicanos en ese momento, sino que sólo depositan los dólares. Para definir el monto de su pago en moneda local tendría que tomar como referencia, si hoy le depositan, el tipo de cambio del dólar de ayer.

Por el contrario, si le depositan en pesos o dólares en una cuenta bancaria mexicana, automáticamente la entidad hará la conversión, por lo que no se quedan en la denominación original, y el fisco reconoce lo que el banco le está depositando. Este momento de pago es importantísimo a efecto de considerarlo como un ingreso, para determinar el pago provisional mensual , añadió el fiscalista.

Si recibe sus pagos en una cuenta mexicana, cerciórese de que estén en pesos, ya que algunas entidades permiten a sus usuarios mantenerlas en dólares, por lo que tendría que reconocer la fluctuación cambiaria que se derive.

Cuando se tiene una cuenta bancaria en el extranjero, si no hace retiro de ella, eventualmente podría generarse una fluctuación cambiaria. Por ejemplo, si tiene 1,000 dólares en el extranjero, durante el transcurso del tiempo irá generando una pérdida o una ganancia por el tipo de cambio. Si hoy el dólar está a 17.80 pesos y mañana está a 19, tendrá una variación que le beneficia. En sentido contrario, si está (en) 17.80 pesos y mañana en 17.20, tendrá una pérdida cambiaria que le afecta. Las cuentas o inversiones mantenidas en el extranjero siempre afectarán a sus impuestos, ya que tendrá una ganancia o pérdida que formarán parte de su base de impuestos , ejemplificó el especialista.

En cuanto a la documentación, además de la habitual, como su RFC, firma electrónica, CURP y domicilio fiscal actualizados, en este caso en particular debe tener todos los comprobantes (no necesariamente físicos, sino electrónicos), de ingresos en moneda nacional y moneda extranjera, así como las deducciones que pueden ser susceptibles de disminuirse de los ingresos.

Por ejemplo, si obtuvo ingresos porque le pagaron por una asesoría en otro país, y esos viajes son gastos relativos a la generación del ingreso que pueden estar en dólares, entonces habrá que identificar esos montos que puede disminuir de su base de impuestos, y al final de la base gravable, reunir todos los comprobantes de pagos de impuestos, para poder tomar un crédito de esos impuestos previamente pagados , recomendó Cecilio Torres.

Sea riguroso con sus devoluciones

Una vez que ya identificó el monto de sus obligaciones fiscales, es importante que conozca las deducciones a las que tiene derecho como contribuyente, es decir, cualquier tipo de erogaciones o gastos que permitieron o ayudaron a generar el ingreso, y, sobre la base, aplicar una tarifa, el impuesto determinado en el mes.

Hay que sumar los ingresos que previamente ya había convertido a pesos, calcular los ingresos, las deducciones y, al momento de determinar el impuesto anual, restar los impuestos pagados en forma mensual, para ver si hay un residual al cargo, (si hay que) pagarlo al fisco, o, en caso de que obtenga un saldo a favor, solicitar la devolución al fisco , detalló Cecilio Torres.

No obstante, el especialista refirió que solicitar las devoluciones es uno de los procesos más difíciles para este tipo de contribuyentes, por lo que si se le niegan estos montos y usted no está conforme con ello, puede interponer un amparo, aunque es recomendable conocer el momento oportuno.

Por ley, el SAT tiene 40 días hábiles para contestar una solicitud de devolución. Es en ese periodo en el que el órgano fiscal tiene que argumentar por qué retrasa el proceso de devolución y le dice a usted cuáles son los requisitos que deberá de solventar para que le devuelvan el dinero, por lo que puede solicitarle documentación para comprobar sus gastos.

Cuando el SAT le requiere información para evidenciar que efectivamente son correctos los gastos o ingresos, ahí todavía no hay que interponer ningún recurso, simplemente se trata de aclarar que el saldo a favor es perfectamente válido. Sin embargo, cuando la rechaza, es el momento de buscar una alternativa. Puede acercarse a la Procuraduría de la Defensa del Contribuyente (Prodecon) o solicitar la ayuda de un abogado o contador experto, para poder darle validez y seguimiento (a) esa devolución de impuestos , recomendó el especialista.