Lectura 2:00 min

Penguin Random House compra Alfaguara

El gigante editorial adquirió otros siete sellos de Santillana, parte del grupo español Prisa.

Madrid, España. Penguin Random House será un nuevo gigante editorial en español tras la compra de Alfaguara y siete sellos más del grupo Santillana por 72 millones de euros (99,6 millones de dólares).

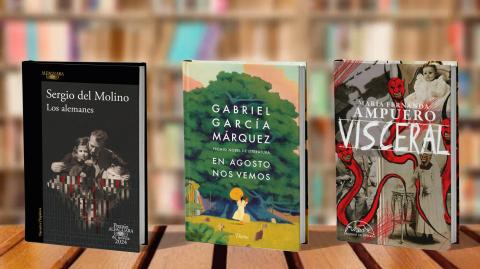

La operación se cerró el miércoles tras meses de intensas negociaciones. Penguin Random House suma a su catálogo, de unos 15,000 autores, firmas tan destacadas de Alfaguara como el Nobel de Literatura Mario Vargas Llosa, Arturo Pérez-Reverte y Philip Roth, entre otros muchos.

Está previsto que Alfaguara mantenga su identidad como sello. Los equipos de ambas editoriales seguirán trabajando de forma independiente hasta cumplimentar los requisitos legales de la integración a lo largo de los próximos meses.

La operación responde a dos de nuestros principales objetivos estratégicos: fortalecer nuestro compromiso a largo plazo con la publicación de libros en español al tiempo que incrementamos nuestro potencial comercial y literario en uno de los mercados lingüísticos más dinámicos del mundo, y establecer una fuerte presencia en Brasil , dijo Markus Dohle, director general de Penguin Random House.

Los rumores de compra venían fraguándose desde hace casi un año, debido a los problemas económicos que atraviesa el grupo español Prisa, dueño del diario El País y Santillana.

Además de Alfaguara, la venta incluye los sellos Taurus, Suma de Letras, Aguilar, Altea, Fontanar, Objetiva y Punto de Lectura, presentes tanto en España como en América Latina. Las obras y actividades de Alfaguara Infantil y Juvenil quedaron excluidas de la venta. Santillana enfocará ahora su negocio al área de la educación.

Penguin Random House, surgida de la fusión entre los grupos Pearson y Bertelsmann, es considerada líder mundial en el sector editorial.

Prisa aprobó la entrada de una sociedad de inversión estadounidense en 2010 para refinanciar una abultada deuda de más de 6,400 millones de dólares.

La operación prevé que los actuales dueños de Prisa, que es prácticamente una empresa familiar, conserven el 30% del paquete accionario. El 70% restante pasará al mercado en manos de fondos de inversión o sociedades de capital de riesgo.

Desde la firma de aquel acuerdo, Prisa anunció el despido del 18% de su plantilla, unas 2,500 personas, e inició una política de desinversiones.