Lectura 4:00 min

InBev vende activos de GModelo a empresa de EU

La empresa acordó vender la cervecería Piedras Negras de Modelo a la firma Constellation y otorgarle derechos a perpetuidad de Corona y otras marcas de Modelo en EU, por un monto de 2,900 mdd.

Anheuser-Busch InBev, la mayor cervecera del mundo, dijo este jueves que había acordado vender la cervecería Piedras Negras de Modelo a Constellation y otorgarle derechos a perpetuidad por Corona y otras marcas de Modelo en Estados Unidos, a un costo de 2,900 millones de dólares.

La medida de la firma se da luego de la revisión de los términos de su adquisición total por 20,100 millones de dólares de la cervecería mexicana Grupo Modelo después de que el Gobierno estadounidense presentó una demanda para bloquearla.

Constellation todavía adquiriría el 50% de la importadora de cerveza Crown Imports que no controlaba por 1,850 millones de dólares.

AB InBev también dijo que ahora apunta a 1,000 millones de dólares en beneficios de sinergia por tomar el control completo de Modelo -actualmente tiene un 50% de la cervecería- a partir de una cantidad inicial de 600 millones de dólares.

Estados Unidos se ha opuesto al plan de AB InBev para vender su participación del 50% en la importadora de cerveza Crown Imports a la mayor empresa de vino del mundo, Constellation Brands.

AB InBev aún suministraría a Crown con Corona y otras cervezas de Modelo y tendría la opción cada 10 años de comprar la totalidad de Crown. El Departamento de Justicia de Estados Unidos argumentó que esto podría conducir a mayores precios de la cerveza en Estados Unidos.

El mercado cervecero estadounidense actualmente está dominado por AB InBev y MillerCoors, un emprendimiento conjunto entre SABMiller y Molson Coors Brewing Co.

El Departamento de Justicia de Estados Unidos ha dicho que cuando las dos grandes cerveceras subieron sus precios, Modelo, que es más pequeña, a menudo no lo hizo y ganó participación de mercado.

Bernstein Research dijo en una nota por la mañana que creía que el nuevo acuerdo, que involucra la completa desinversión del negocio estadounidense de Modelo, debería eliminar las preocupaciones del Departamento de Justicia.

Analistas han dicho que los principales beneficios para AB InBev, que ya tiene alrededor de un 50% de participación en el mercado cervecero de Estados Unidos, están en México y en elevar las ventas de Corona en el exterior.

"La transacción de AB InBev y Grupo Modelo siempre ha sido sobre México y en hacer a Corona más global en todos los mercados además del estadounidense, donde las marcas serán propiedad y serán administradas por Constellation", dijo en un comunicado el presidente ejecutivo de AB InBev, Carlos Brito.

Constellation todavía adquiriría el 50% de Crown que no controlaba por 1,850 millones de dólares.

ELEVA META DE SINERGIA

AB InBev también dijo que ahora apunta a 1,000 millones de dólares en beneficios de sinergia por tomar el control completo de Modelo -actualmente tiene un 50% de la cervecería- a partir de una cantidad inicial de 600 millones de dólares.

AB InBev -que obtuvo la mitad de Modelo con la adquisición de Anheuser-Busch en el 2008- declinó entregar mayores detalles.

"La única incógnita es cómo logran las sinergias", comentó Andrew Holland, analista de cervezas del banco Société Générale. "Es un enorme número y a la vez se deshacen de la mayor y más eficiente cervecera", agregó.

Las acciones de AB InBev subían un 5%, a 69 euros, a las 0850 GMT, lo que la convertía en una de las empresas con mejor desempeño del índice paneuropeo FTSEurofirst 300.

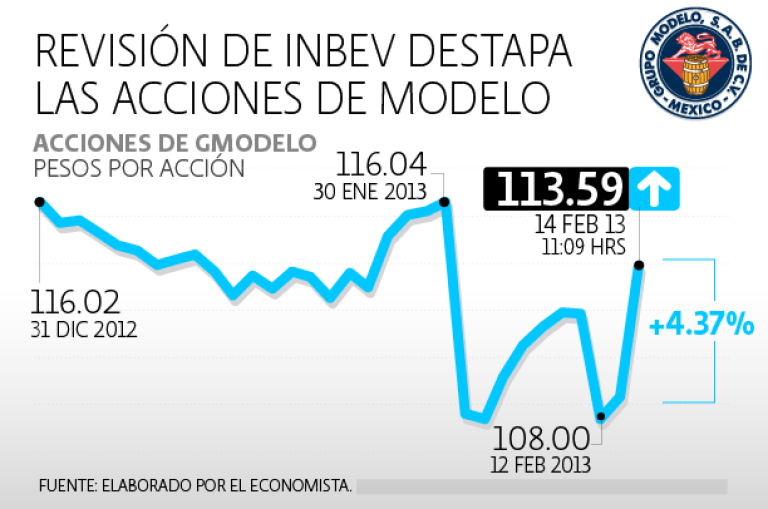

Cuando el Departamento de Justicia anunció sus reparos el 31 de enero, las acciones de Constellation cayeron un 17.4%, las de AB InBev declinaron un 7.8% y las de Modelo perdieron un 6.8%.

Constellation dijo que el acuerdo revisado la convertiría en un competidor completamente independiente y en la tercera mayor productora y comercializadora en la industria cervecera de Estados Unidos.

AB InBev y Constellation han acordado un período de transición de tres años, durante el cual Constellation planea invertir 400 millones de dólares para expandir la capacidad de Piedras Negras para permitirle abastecer un 100% de las necesidades en Estados Unidos, desde un 60% en la actualidad.

RDS