Lectura 12:00 min

Licitación de TV digital, víctima de la coyuntura política y económica

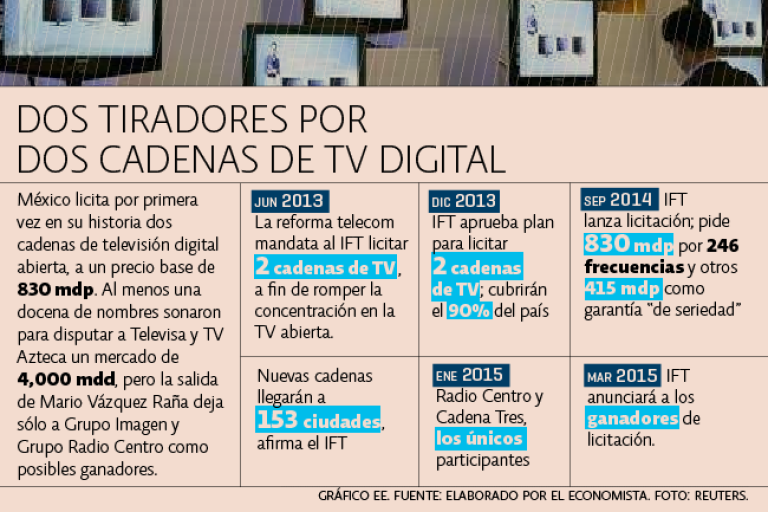

Una combinación de factores económicos y sociopolíticos, incluso campañas en contra de los participantes, provocó el desencanto por las nuevas cadenas de televisión. De una docena de tiradores, sólo dos llegan a la puja final por la primera licitación de señales de TV digital en México.

Una combinación de factores económicos, sociales y políticos, incluso campañas en contra de algunos de los participantes y venidas desde las grandes televisoras, provocó que la licitación de las dos cadenas de televisión digital abierta, la primera en su tipo en México, perdiera encanto entre los potenciales interesados en competir a Grupo Televisa y TV Azteca un negocio de 4,000 millones de dólares, que supone el valor de la televisión abierta entre generación de contenidos y venta de publicidad.

El sorpresivo anuncio de Estudios Tepeyac de salirse de la carrera por un paquete de 246 señales de televisión digital y con capacidad para llegar a las 153 ciudades de mayor relevancia del país, a menos de 50 días de conocerse al ganador o ganadores del concurso, supone un reflejo de que la puja ha perdido interés entre los empresarios, en un momento en que la economía mexicana no termina de recuperarse, en que los vaivenes de los precios internacionales del petróleo provocaron un recorte al gasto e inversión públicos y con ello a programas sociales, y también en que el golpeteo político por conflictos sociales terminó por salpicar a este proceso.

Y todavía, de acuerdo con analistas consultados, se corre el riesgo de que el IFT, en el escenario de que no encuentre propuestas consistentes, declare desierta la licitación o adjudique al vapor una o las dos cadenas a uno solo de los dos competidores que quedan, dando así un golpe al espíritu de la reforma de telecomunicaciones y radiodifusión del 2013, que busca mellar en el concentrado negocio de la televisión abierta y mejorar los precios y la cobertura de los servicios móviles de telecomunicación.

La reforma constitucional del 2013 mandata al Instituto Federal de Telecomunicaciones (IFT) a licitar y adjudicar a privados, dos cadenas de televisión digital, a través de 246 señales y cuya capacidad de cobertura rebasa el 90% del territorio nacional.

En diciembre del 2013, el IFT anunció su plan de licitación y dio a conocer las frecuencias disponibles para su próxima adjudicación en concurso, así como a las poblaciones donde estas señales tendrían cobertura. Anunció también que sería en junio del 2014 cuando lanzaría la convocatoria de licitación.

Pero en marzo del 2014, el regulador anunció una modificación a la fechas de licitación y movió la fecha de junio a septiembre de ese año, a fin de lograr un mayor interés entre los potenciales tiradores, algunos de los cuales ya habían sido conocidos y otros que decidieron descartarse debido a la coyuntura económica.

Cadenas TV Digital

La TV abierta en México, en pocas manos

La intención del IFT es abrir el concentrado mercado de la televisión abierta a un mayor número de jugadores.

Este negocio, aún con que se encuentra en una fase de maduración y presionada por la aparición de nuevos canales de comunicación masiva, todavía crece a tasas anuales cercanas al 4% y genera un mercado de 3,500 millones de dólares en publicidad y otros 500 millones en generación de contenido propio, según estimaciones de The Competitive Intelligence Unit (The CIU) y el CIDE.

El sector se encuentra concentrado, luego que Grupo Televisa acapara el 71% del mercado y Televisión Azteca casi el 29% restante. Los magros restos que quedan se lo reparten las televisoras públicas y regionales.

De acuerdo con datos de la extinta Cofetel y el Centro de Investigación y Docencia Económicas (CIDE), al cierre del 2013 Grupo Televisa operaba alrededor de 224 estaciones de televisión abierta en México y TV Azteca, otras 180 señales entre canales propios o afiliados.

Cada una de las dos nuevas cadenas de televisión digital desplegará sus señales a través de 123 canales de televisión.

En resumen, según el CIDE, Televisa opera el 56% de las señales de TV abierta en el país y TV Azteca, otro 39%. Entre Televisión Azteca y Grupo Televisa acaparan el 94% de las frecuencias de la televisión nacional.

En cuanto a audiencia y sólo en la ciudad de México y su zona conurbada, Grupo Televisa opera cuatro canales: 2, 4, 5 y 9, dos de ellos con alcance nacional, lo que en esta plaza le da a la televisora el 46% de la audiencia. Televisión Azteca mantiene dos canales, el 7 y 13, ambos con repetidoras nacionales. TV Azteca tiene cerca del 22% de la audiencia en la zona del Valle de México.

Interés menguante por la TV digital

Desde al anuncio de que el gobierno mexicano pondría a concurso este paquete de señales, se comenzó de inmediato a destacar nombres de potenciales interesados nacionales y extranjeros, entre los que sonaron los nombres de Telemundo, Bloomberg y AT&T; de ellas, las dos primeras rechazaron participar por encontrar pocas condiciones idóneas y la tercera finalmente incursionó en la telefonía móvil local a través de la compra de Iusacell y Nextel.

Los analistas perfilaron los nombres de Olegario Vázquez Raña y Olegario Vázquez Aldir, capitanes de Grupo Empresarial Ángeles y sus filiales Grupo Imagen, del periódico Excélsior, Grupo Financiero Multiva y Cadena Tres, operadora del Canal 28.

También sonó Grupo IAMSA, de Roberto Alcántara. Firma concesionaria del nuevo servicio IAVE, la misma que opera la aerolínea VivaAerobus, así como Grupo MAC Multimedia, de Luis Maccise Uribe, que opera 15 periódicos en todo el país y tres estaciones de radio en el Estado de México y el Distrito Federal.

Grupo Radio Centro, de Francisco Aguirre, que opera 11 estaciones de radio en el Distrito Federal y una cadena nacional a través de la Organización Impulsora de la Radio (OIR) era el grupo postor con mayor claridad sobre su participación.

Sonaron nombres y empresas como el periódico El Universal, de Juan Francisco Ealy Ortiz, que mantiene una alianza con UNO TV, de Carlos Slim; Axtel, de Tomás Milmo, y que ofrece ya el servicio de televisión de paga Axtel TV. Grupo Fórmula, de Rogerio Azcárraga, que opera un centenar de estaciones de radio a través de dos cadenas nacionales de radio y una señal de cable.

También Grupo Multimedios, de Francisco González Sánchez, propietario del periódico Milenio Diario, dos canales de TV en Monterrey y 52 estaciones de radio. Grupo Lauman, de Manuel Arroyo, propietario de Comtelsat, proveedora de equipos de telecomunicación, y dueño de El Financiero.

MVS Comunicaciones, de Joaquín Vargas. Grupo Pegaso, Grupo Casa Saba y Megacable, eran otros de los interesados.

Se ventiló después de la participación de Germán Larrea y Grupo México, mientras que se confirmó el interés de Mario Vázquez Raña a través de Estudios Tepeyac.

Desbandada de tiradores por cadenas de TV

Pero una serie de distintos eventos no contemplados y en todos los ámbitos terminaron por quitarle brillo a la licitación.

Primero, una expansión no del todo lograda por la economía y un peso mexicano débil, así como límites a los topes de tenencia accionaria en empresas de radiodifusión, de hasta el 49%, terminó por desalentar a firmas del sector como las estadounidenses Telemundo y Bloomberg.

Luego, tintes de posibles conflictos de interés entre grupos del Estado de México con el gobierno federal llevó a Grupo IAMSA, de Roberto Alcántara, y a Grupo MAC Multimedia, de Luis Maccise Uribe, a declinar su participación, pese a que ambos grupos habían sido considerados por los expertos como posibles vencedores en la licitación de TV.

El escándalo por la contaminación de un río debido a un derrame de químicos de una de las minas en Sonora de Grupo México, de Germán Larrea, y sumado el ambiente económico, obligó a este empresario a cancelar su participación. Germán Larrea, que para entonces ya había dejado su puesto en el consejo directivo de Grupo Televisa, fue objeto, junto con las operaciones de Grupo México, de señalamientos en los principales noticieros de ambas televisoras.

Más tarde, Grupo Lauman, cuyo director, Manuel Arroyo, dijo confiar en su presidente (Enrique Peña Nieto) en cuanto a la certeza del proceso, decidió bajarse de la contienda por ser blanco de ataques de sus adversarios. Mis competidores me quieren bajar, pero yo me estoy resistiendo , sostuvo entonces el empresario en declaraciones a la prensa.

Apagón digital no enciende y quita luz a licitación de TV

Adicional a los problemas políticos y sociales, la conclusión en tiempo de la transición a la televisión digital terrestre, la TDT, significó el raspón más fuerte a la licitación del IFT, dado que los nuevos jugadores deberán transmitir sus señales en digital y contar por tanto con una teleaudiencia con equipos dotados para esta tecnología.

También por mandato constitucional, el gobierno mexicano tiene hasta el 31 de diciembre del 2015 para concluir esta transición. Para empujar su avance, la Secretaría de Comunicaciones y Transportes (SCT) se propuso entregar televisores digitales a las familias de menores recursos e integrantes de alguno de los programas sociales de la Sedesol.

De acuerdo con cifras de la consultora Telconomia, en México existen alrededor de 31 millones 397,520 hogares. De ellos, 1 millón 610,495 hogares no cuentan con un televisor y 14 millones 517,058 más dependen completamente de la televisión análoga, es decir, el 46.2% de los hogares del país.

Independientemente de los hogares que tengan que migrar solos a la televisión digital, el gobierno se planteó la entrega de cerca de 13 millones de televisores digitales; a la fecha sólo ha entregado dos millones de estos equipos y el recorte al gasto público anunciado por la Secretaría de Hacienda la semana pasada puede significar un revés para el avance del apagón analógico y por consiguiente, restarle interés a la licitación de la TV digital.

Una licitación que llega tarde y pierde interés

Todos estos ha sido factores que terminaron por afectar a la licitación y el hecho es que allí sólo quedan dos (postores). Nos guste o no cada uno de esos participantes, son los que hay , dijo Gabriel Sosa Plata, analista en telecomunicaciones y académico de la UAM Xochimilco.

Otro factor que inhibió el interés de los posibles participantes fue la contraprestación de 830 millones de pesos que los interesados debían pagar por la explotación de las frecuencias, luego que meterse en un sector dominado por Televisa y TV Azteca supondría un juego difícil.

Todo eso, sumado al entorno económico, a las pocas expectativas de crecimiento económico, en que el próximo año también será difícil; la reducción de la inversión publicitaria y la aparición de nuevos medios, pudo haber tenido un efecto negativo en la inversión de los interesados, tanto que Mario Vázquez Raña -Estudios Tepeyac- evaluó qué negocio tenía más certidumbre y cuál no, y por eso pudo haberse salido , añadió el experto.

La licitación luego de la salida de Estudios Tepeyac, perteneciente a un grupo que opera una red nacional de radio y otra de periódicos con la Organización Editorial Mexicana (OEM) supone un raspón a la intención del IFT de abrir el mercado de la televisión abierta a la competencia.

Quedan dos participantes, pero eso no quiere decir que ellos no estén nerviosos , comentó Fernando Butler, analista en temas de competencia y telecomunicaciones.

Aún con una experiencia de 60 años en emisiones radiales, Grupo Radio Centro ya operó con mediano éxito el Canal 13 y tuvo que devolverlo al Estado. Y Cadena Tres sólo opera el Canal 28 de la ciudad de México y otra red de estaciones de radio bajo la marca Imagen.

Siempre hubo incertidumbre. Sobre qué tan rápido iban a desplegar sus redes, sobre cómo le iban a hacer para ganar anunciantes y quitárselos a Televisa. Todo lo acontecido en el país, los retrasos en el apagón y que si la economía no avanza, puede ser buenas razonas para finalmente no ir (por la puja), porque todo eso es incertidumbre en un negocio, uno que de por sí tiene retos difíciles , sostuvo Fernando Butler.

Otro reto para los ganadores de las cadenas de TV, es que tendrían que establecer si el programa de la TDT del gobierno realmente permitirá que en México se logre una cobertura del 90% de penetración de las señales digitales, más cuando los esfuerzos del gobierno se encaminan a dotar de equipos a las familias de escasos recursos y de zonas también de poco gasto.

Las posibilidades para los nuevos jugadores se achican.

Las empresas tendrían que tomar en cuenta que la transición asistida por el gobierno sólo iba a hogares de escasos recursos del padrón de Sedesol, vaya, que este programa no te deja un México con 90% de hogares con TDT , estimó Jesús Romo, analista en Telconomia.

Una posibilidad de negocio para los nuevos competidores en el negocio de la televisión sería entonces la generación de contenidos.

La salida de Estudios Tepeyac evidencia entonces que la licitación ha perdido interés entre los empresarios y que de no lograrse, difícilmente se encontrará otra oportunidad para licitar un paquete de frecuencias como en esta ocasión, perfiló Gabriel Sosa Plata.

Se crea una cierta desesperanza, más cuando se había creado una enorme expectativa. Se pensaba que vendría (la licitación) a romper un mercado concentrado, pero no sabemos bien qué ocurrirá ahora. Puede ocurrir que sólo llegue uno o en el más catastrófico de los escenarios, que el IFT declare desierta la licitación, eso sería un golpe a la reforma telecom. El golpeteo político y los golpes económicos terminaron por quitarle encanto a la licitación de las cadenas de TV .

nicolas.lucas@eleconomista.mx

mac