Lectura 4:00 min

Cómo quedará su historial crediticio si accede a una reestructura

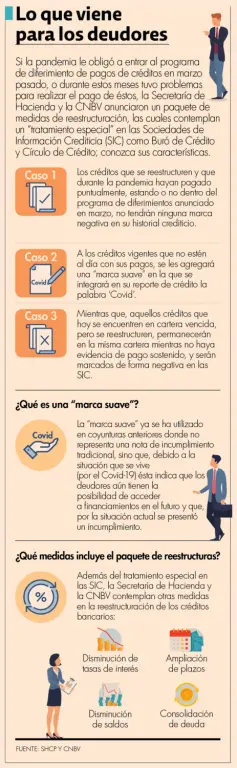

Se contempla un “tratamiento especial” a aquellos deudores que durante la pandemia se encontraban pagando un crédito por parte de la banca.

Hace seis meses las autoridades financieras y la banca anunciaron una serie de medidas que tenían como objetivo ayudar a aquellas personas que contaban con un crédito personal, hipotecario, o tarjeta de crédito, para que, según haya sido el caso, tuvieran un diferimiento en el pago de sus financiamientos, ello con el fin de hacer frente a la crisis que se avecinaba por la pandemia de Covid-19.

Dicho diferimiento, que era entre cuatro y seis meses, se convirtió en un salvavidas para aquellas personas que perdieron su empleo o tuvieron una reducción en sus ingresos, sin embargo este mes finalizan los seis meses para aquellos deudores que solicitaron entrar al programa.

Si se pregunta, ¿qué pasa si en estos meses dejó de pagar su crédito?, ¿se verá reflejado en su Buró de Crédito? Al respecto la Secretaría de Hacienda y Crédito Público (SHCP) y la Comisión Nacional Bancaria y de Valores (CNBV) anunciaron en días recientes un nuevo paquete de medidas para las personas que tienen algún financiamiento con la banca comercial.

“El 26 de marzo nosotros anunciamos una serie de facilidades regulatorias que iban a permitir a las empresas y familias reestructurar los créditos que tenían con la banca comercial, con algunos otros intermediarios financieros, de tal forma que les permitiera por un periodo limitado posponer el pago de intereses y el pago de capital pasándolos hasta la etapa final del crédito”, dijo Arturo Herrera, secretario de Hacienda.

Entre las medidas anunciadas, se contempla un “tratamiento especial” para aquellos deudores dentro de las Sociedades de Información Crediticia (SIC), que en este caso son Buró de Crédito y Círculo de Crédito.

¿En qué consisten?, Juan Pablo Graf, presidente de la CNBV, detalló que se abarcan tres casos dentro de dicho tratamiento en las SIC.

“Todos los créditos que se reestructuren en adelante y que, durante la pandemia se hayan mantenido puntuales en sus pagos, ya sea porque no fueron objeto de los criterios contables especiales o porque fueron objeto de ello (...) no tendrán marca en las SIC; los créditos que estaban vigentes, pero no estaban al corriente de sus pagos tendrán una marca que ya se ha utilizado en el pasado en coyunturas (...) finalmente los créditos que estén ya en cartera vencida, derivada del Covid, pero que se reestructuren, permanecerán en cartera vencida mientras no haya evidencia de pagos obtenidos, y en ese sentido serán marcados en los burós”, mencionó.

“Marca suave” no será negativa

Cuando las autoridades se refieren a una “marca suave” dentro de su historial crediticio, ello no representa un riesgo negativo para futuras solicitudes de crédito, sino que, de acuerdo con Juan Pablo Graf, hará referencia a aquellos clientes de la banca que recurrieron a los apoyos brindados durante la contingencia.

Este tipo de marcas, reiteró, ya se han utilizado anteriormente.

“(...) Van a tener una marca que no es la marca tradicional de incumplimiento de la obligación, sino una marca que se puede considerar más suave, que está derivada la coyuntura del Covid”, detalló el presidente de la CNBV.

Más medidas

Además del tratamiento especial a las SIC, el titular de Hacienda y el presidente de la CNBV comentaron que otras de las medidas que se implementarán son la disminución de las tasas de interés, ampliaciones de los plazos y la disminución de saldos, con el propósito de hacer que los acreditados paguen una cantidad menor a lo que inicialmente tenían contemplado.

“Los bancos y otros intermediarios financieros están ya trabajando con su clientela para buscar la reestructuración de los créditos”, dijo Juan Pablo Graf.

Herrera y Graf coincidieron en que, previo a que los usuarios de la banca accedan a una reestructura, los bancos deberán realizar una nueva evaluación en la capacidad de pago de los deudores.

Hasta el momento, la Asociación de Bancos de México (ABM) no se ha pronunciado respecto a las medidas anunciadas por las autoridades, sin embargo han reiterado a sus clientes la importancia de acercarse a su sucursal para conocer las alternativas que tienen a su disposición.