Lectura 5:00 min

Corrija sus datos personales si están mal en sus productos financieros

Los errores más comunes son nombres mal escritos, código postal erróneo y problemas con el RFC y CURP.

Es común que al momento de solicitar algún servicio financiero como una tarjeta o un crédito hipotecario nos soliciten nuestros datos, tales como nombre, dirección o teléfono, con la finalidad de consultar y revisar nuestra identidad o que nos encontramos en la base de datos.

Aunque a veces la tecnología nos ayuda a hacer más eficientes algunos procesos, también puede ocurrir que los ejecutivos se equivoquen al poner nuestros datos al momento de llenar nuestra información para cualquier tipo de solicitud.

Los casos más comunes de errores son nombres mal escritos, problemas con el RFC o con el registro del CURP, el código postal erróneo o incluso que el patrón ingrese mal los datos del trabajador.

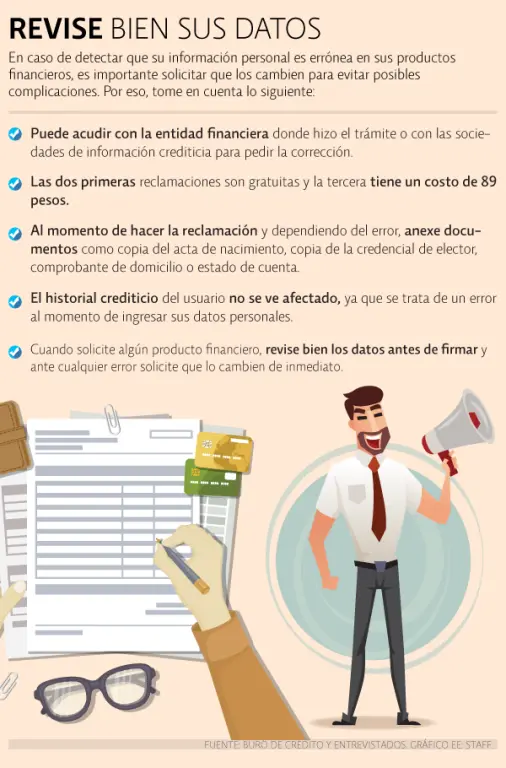

En caso de que los datos estén mal ingresados o la información sea errónea, es importante acudir con la institución financiera o las sociedades de información crediticia a solicitar que los corrijan.

Wolfgang Erhardt, vocero de Buró de Crédito, explicó que, en caso de que los datos del cliente sean imprecisos, puede ingresar una solicitud vía online a esta institución para pedir la corrección de su información, desde el nombre, algún tipo de crédito que aparezca o no, o bien, cualquier dato relacionado con su historial.

“Una vez que el usuario expresa la inconformidad, se envía un documento interno a Buró de Crédito y entonces hay un lapso que se tiene que esperar para que se resuelva”, dijo.

Detalló que, por ley, el plazo máximo para hacer el cambio de datos es de 29 días, pero aclaró que se debe contar con la autorización de las entidades financieras, ya que en ocasiones, las equivocaciones surgen por errores humanos de los ejecutivos en sucursales.

Agregó que, si en ese lapso no hay una respuesta sobre la reclamación, el Buró de Crédito le da la razón al cliente y se modifica el reporte de acuerdo con la solicitud hecha por el usuario.

Erhardt indicó que adicional a la reclamación que el usuario ingrese, debe anexar evidencia o documentos para acreditar que tiene razón sobre los datos erróneos como puede ser una copia del acta de nacimiento, de la credencial de elector o del pasaporte, un comprobante de domicilio o información relacionada a sus cuentas.

Precisó que al año los usuarios tienen derecho a realizar dos reclamaciones gratis y que a partir de la tercera tiene un costo de 89 pesos.

El vocero explicó que una vez que se hacen los cambios y la reclamación resulta favorable para el usuario, se envía un reporte de crédito actualizado con la corrección tanto al solicitante como a todas las entidades otorgantes de crédito que han revisado el historial del cliente en los últimos seis meses.

“Como hubo un cambio deben estar actualizados tanto el cliente como el otorgante de crédito”, expresó.

En caso de que las entidades financieras se nieguen a hacer el cambio y no resulta favorable la solicitud, Erhardt detalló que el otorgante del crédito va a enviar al usuario, a través de la sociedad de información crediticia, la evidencia de que el registro con los datos se hizo correctamente.

Si el usuario sigue inconforme, puede volver a ingresar una reclamación al Buró, además de que tiene derecho a incluir en su reporte de crédito un texto de máximo 1,000 palabras explicando el motivo de esa nueva reclamación.

“Se recomienda primero hacer la petición ante el Buró de Crédito, porque, aunque son gratis las primeras dos veces, es poco común que se gasten esas dos oportunidades, además, por el tiempo de garantía, que por ley se debe responder en 29 días máximo, es muy efectivo”, explicó.

El vocero destacó que este tipo de errores no afecta en absoluto el historial crediticio de los usuarios, ya que se trata de un error humano y ajeno al cliente.

Historiales crediticios paralelos

Gerardo Obregón, director general de Prestador, refirió que una de las consecuencias de este tipo de situaciones, en donde están incorrectos los datos del usuario, es que se generen historiales crediticios paralelos que podrían afectar al usuario en futuras solicitudes de crédito.

Advirtió que para evitar este tipo de situaciones es importante que al momento de hacer cualquier trámite se validen todos los datos personales y los financieros.

“Llega a suceder que hay clientes que nos dicen que no aparece algún crédito que están pagando y resulta que a lo mejor el otorgante de crédito tiene algún dato que está incorrecto como el RFC o el CURP y eso generó un nuevo registro, o incluso se pudo haber acreditado a alguien más, eso puede generar consecuencias en el historial crediticio o con el fisco”, refirió.

Obregón dijo que, en caso de ser así, lo usuarios deben acudir con las entidades financieras con las que realizaron el trámite para que se corrija la información errónea y, aunque los bancos están obligados a modificar esa información, también depende de las políticas y procedimientos internos de cada institución y cómo se hace dicho proceso.

“En estos casos, el otorgante también tiene sus propios requisitos de validación y técnicamente se tendría que verificar con algún tipo de documento como la copia del INE, el RFC, o alguno de ese tipo. Si los datos están incorrectos, el cambio se tiene que hacer lo antes posible y ellos deben dar ese beneficio, ya que también debieron haberlo validado”, expuso.