Lectura 4:00 min

Inicia con el pie derecho tu historial crediticio

Empezar a usar instrumentos financieros y hacerlo de manera responsable impacta de buena manera en el historial crediticio, empezarse a endeudar e incumplir o retrasarse en los pagos bancarios puede perjudicarte en un futuro.

Al iniciar la vida adulta comenzamos a experimentar una serie de responsabilidades que tenemos que aprender a manejar, ya que pueden acarrear consecuencias en necesidades que podamos tener en un futuro.

Entre esas responsabilidades, se encuentra la de cumplir con los compromisos financieros que adquiramos. Todas las decisiones que tomemos al contratar una tarjeta de crédito o un préstamo bancario, incumplir en pagos o gastar sin medida impactarán en el historial crediticio.

El historial crediticio es una herramienta que usan las entidades financieras para saber a quién le prestan, cuánto prestar y los riesgos individuales que existen al proveer de un producto financiero y se va construyendo con cada interacción que tengamos con las instituciones financieras.

¿Cómo funciona el historial crediticio?

Frank García, experto en educación financiera en Le Partisan Academy, detalló que las entidades califican el comportamiento que se ha tenido durante la vigencia de un contrato y lo pueden hacer tanto internamente como reportar a instituciones calificadoras de crédito y buró de crédito.

El historial se empieza a generar cuando se firma un contrato con alguna empresa que tenga la capacidad de entregar la información del comportamiento particular a empresas y calificadoras con el fin de conocer los riesgos.

Dependiendo de tus deudas, pagos tardíos, morosidad y todos las acciones que tengas durante el contrato, el buró de crédito cambiará tu puntaje siendo el más alto 850 puntos, identificándose con el color verde, y el mínimo sería entre 400 y 450 puntos, identificándose con el color rojo.

¿Cómo generar un buen historial crediticio?

Explicó que el primer paso para empezar a generar un buen historial crediticio es perder el miedo a tener una tarjeta de crédito o pedir algún préstamo bancario, pues el uso cotidiano y responsable de esos instrumentos es indispensable para poder generar datos en este sistema.

“Lo que le recomiendo a los jóvenes es comenzar con una tarjeta de alguna fintech que no tenga anualidad, se tratan de tarjetas con poca línea de crédito y que resulta más fácil de manejarlas”, explicó Frank García y agregó que aunque no tienen anualidad los intereses pueden ser altos, por lo que se tienen que usar con mesura.

Las fechas importantes que se deben aprender para evitar retrasos en el pago y su posterior baja de calificación crediticia, son la fecha de pago, fecha de corte y fecha de pronto pago. Si tu fecha de corte es el día 22 de cada mes, tu fecha de pago será el 12 y la fecha de pronto pago cinco días naturales antes. Sabiendo esas fechas podrás controlar tu deuda bancaria y planificar mejor el uso de la tarjeta.

“Las tarjetas de crédito no son dinero extra, ni para lujos ni para demostrar estatus social, este producto puede mejorar tu vida de manera inteligente”, externó Frank García, y añadió la opción de buscar algún tipo de asesoría financiera si no se tiene claro el mecanismo y las condiciones con las que se adquiere una tarjeta de crédito.

Otros gastos que pueden influir en tu calificación crediticia, son los servicios que contratamos con algún tipo de pago periódico, es decir, empresas de telefonía, televisión por cable y algunas tiendas departamentales.

Consecuencias de un buen o mal historial

Contrario a lo que comúnmente se piensa, no estas en buró de crédito cuando tienes alguna deuda, estas en buró de crédito desde que empiezas tu vida financiera, lo que varía es el puntaje o score de cada persona.

Los requisitos que tienen las instituciones bancarias para otorgar créditos pueden variar, algunas pueden pedir algún puntaje mínimo o basar las condiciones ofrecidas de acuerdo a tu historial crediticio.

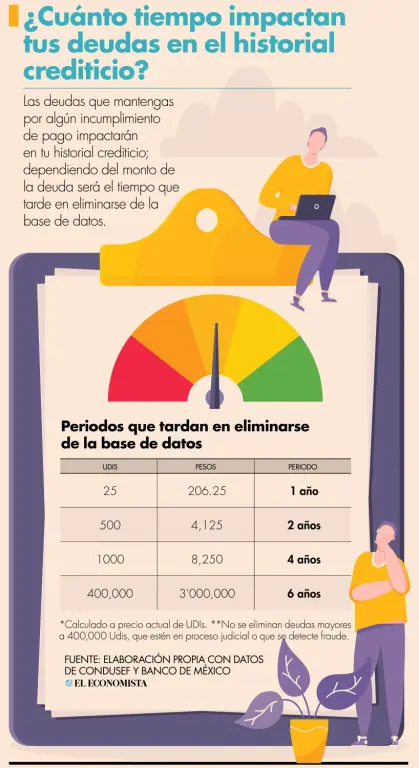

Si tienes algún crédito con adeudo vencido, la información estará disponible en el buró de crédito y dependiendo de la cifra adeudada, desaparecerá de la base de datos luego de cierto tiempo; un año o seis, según las Unidades de Inversión (UDIs) que incumplas.

Puedes hacer una consulta gratuita al año en buró de crédito, si requieres de más tendrá costo. También existe la opción de generar un reporte especial en el buró de crédito, siempre y cuando no pidas el puntaje será gratuito.