Lectura 5:00 min

Afores aumentan participación en acciones extranjeras

En marzo, las posiciones en títulos de empresas internacionales registraron un alza de 20.3% frente a lo visto en febrero, la mayor variación desde agosto del 2011.

Las administradoras de fondos para el retiro (afores) aumentaron sus inversiones en acciones de empresas extranjeras en marzo, cuando prevaleció una fuerte volatilidad en los mercados mundiales ante los temores a los efectos del coronavirus sobre la economía.

En dicho mes, las posiciones en renta variable internacional tuvieron “un alza de 20.3% frente a lo visto en febrero, la mayor variación desde agosto del 2011”, según datos recientes de la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar) y de Banorte.

Por el contrario, las posiciones en acciones de empresas nacionales se redujeron 17.6% en la comparación mensual, lo que representó su caída más significativa desde noviembre del 2016.

Atractivas valuaciones

El incremento de las afores en su ponderación en acciones de empresas internacionales “se explicaría por compras de oportunidad y atractivas valuaciones tras los fuertes ajustes que se registraron en los mercados en febrero y marzo”, de acuerdo con especialistas del área de Análisis de Banorte.

La tendencia por invertir en renta variable internacional ya venía desde febrero, cuando los inversionistas institucionales mexicanos aumentaron sus posiciones mensuales en cerca de 3.3%, a 564,000 millones de pesos, monto que supera la tenencia por 546,000 millones de pesos que registraron en enero.

Por el contrario, las 10 afores del sistema de pensiones redujeron su preferencia por las acciones de compañías mexicanas en cerca de 9%, la mayor caída mensual desde noviembre del 2018, al mantener 223,500 millones de pesos al cierre de febrero, contra 245,000 millones de pesos invertidos el mes anterior.

Mayor aversión al riesgo

Datos de Banorte muestran que en marzo la aversión al riesgo entre los inversionistas subió, derivado de mayores niveles de volatilidad e incertidumbre global.

Ello se reflejó en las caídas de doble dígito que registró la mayoría de los mercados durante febrero y que se extendió en marzo, lo cual constituyó la baja mensual más importante desde la crisis financiera del 2008-2009.

Todo, propiciado por una aversión al riesgo de los inversionistas ante las amenazas de la pandemia del Covid-19 para la actividad económica.

Tan sólo en marzo, en una muestra de 30 índices que llevó a cabo Banorte, se presentó un ajuste de 18% en dólares en promedio, siendo la Bolsa de Brasil la que presentó la mayor caída (-39.5 por ciento). Los índices estadounidenses reportaron ajustes mensuales de 13.7% para el Dow Jones, 12.5% para el S&P 500 y 10.1% para el NASDAQ. En tanto, el referente mexicano S&P/BMV IPC retrocedió 29.7% en dólares.

En febrero, la misma muestra promedió un ajuste de 8.9% en dólares, siendo la Bolsa de Argentina la que registró la mayor caída, de 15.4%, señaló el reporte de Banorte.

Así, el Dow Jones cerró con pérdidas de 10.1% en febrero, mientras que el S&P 500 se hundió 8.4% y el NASDAQ 6.4 por ciento. Analistas esperan una pronta recuperación en este mercado extranjero.

El S&P/BMV IPC retrocedió 6.3%, con lo que los rendimientos acumulados en este 2020 se borraron.

En lo que va del año, las empresas pertenecientes a este índice que más han presentado caídas son Alsea con -62.17%; seguida de Gentera con -49.10%; Santander con -48.94%; Regional con -44.88%, y Televisa con -41.92 por ciento.

Analistas bursátiles opinan que la recuperación para el IPC será más lenta que la de otras bolsas del mundo.

Según la Consar, “en episodios previos de turbulencia en los mercados financieros, sus efectos sobre los ahorros de los trabajadores fueron pasajeros, y han tendido a más que revertirse una vez que la operación de los mercados financieros regresa a la normalidad”.

Reconoce que la pandemia del Covid-19 representa el mayor desafío que ha experimentado el sistema financiero global desde la crisis del 2008-2009, y a los efectos de la propagación se suma la reciente caída de los precios del petróleo. De ahí que la volatilidad por estos acontecimientos ha inducido una mayor percepción de riesgo por parte de los inversionistas, lo que ha provocado minusvalías en la valuación de los activos administrados por las afores, agregó el órgano regulador.

Sarah Coles, analista de Finanzas Personales en Hargreaves Lansdown, una plataforma de inversión, comentó para BBC que los movimientos de las bolsas impactan en el rendimiento de las pensiones, y que estas inversiones suelen ser una apuesta a largo plazo, por lo que sugiere no entrar en pánico.

“Los mercados de valores suben y bajan a corto plazo, y aunque estamos viendo movimientos grandes en este contexto, es importante tener en cuenta que los inversionistas han vivido grandes subidas y caídas en el pasado y a la larga han salido del otro lado”, explicó.

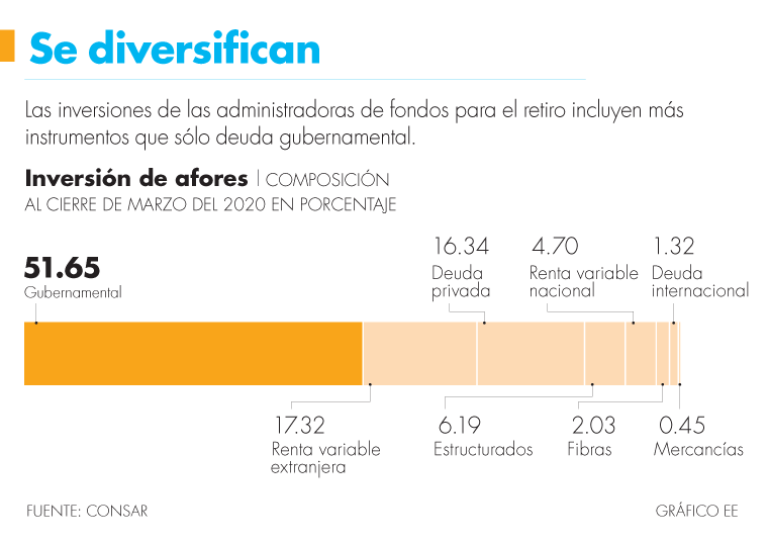

Al tercer mes del 2020, el total de las inversiones de las afores en renta variable nacional y extranjera ascendió a 862,500 millones de pesos, una variación mensual positiva de 9.6 por ciento. El ahorro de las pensiones de los mexicanos estaba invertido en 17.32% en renta variable internacional, contra 4.70% destinado en acciones de empresas mexicanas.

Las inversiones totales en las acciones de empresas tanto de México como del extranjero ya representan 22% de todos sus activos bajo administración. En febrero este porcentaje fue de 19.4.

En marzo, los recursos administrados por las afores ascendieron a 3.91 billones de pesos y un total de 66.4 millones de cuentas, contra 4 billones 34,498 millones de pesos que se reportaron en febrero y 66.2 millones de cuentas en total.

Según Consar, “los recursos administrados mostraron por segundo mes consecutivo una baja en su valuación como resultado de la extraordinaria volatilidad que ha prevalecido en los mercados financieros y del incremento que se ha observado en los retiros por desempleo”.