Lectura 3:00 min

Cofece dio aval para fusión Banorte-Interacciones

El objetivo de la integración de las entidades financieras es convertirse en líder en materia de financiamiento a infraestructura.

BANORTE. FOTO: GERMAN ESPINOSA

Sin ninguna condicionante, la Comisión Federal de Competencia Económica (Cofece) dio su aval para que se concrete la fusión entre Grupo Financiero Banorte y Grupo Financiero Interacciones, anunciada en el último trimestre del 2017.

En un comunicado enviado a la Bolsa Mexicana de Valores, ambas instituciones financieras agregaron que, de igual forma, recibieron un oficio de la Secretaría de Hacienda y Crédito Público para proceder con los actos corporativos y administrativos correspondientes a las fusiones.

En este sentido, las partes acordaron que la operación se concretará a más tardar el 31 de julio de este año.

Con esta autorización, las diferentes subsidiarias de Interacciones como son el banco, la aseguradora, la casa de bolsa, entre otras, pasarán a fusionarse con Grupo Financiero Banorte.

“Se informa al público inversionista que la Comisión Federal de Competencia Económica notificó a Grupo Financiero Banorte y Grupo Financiero Interacciones la autorización de concentración y sin condicionantes para llevar a cabo las fusiones”, se menciona en el comunicado.

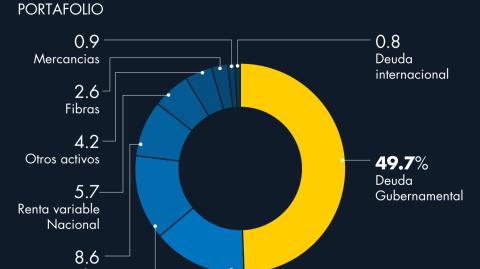

Con la fusión, que algunos consideran podría darse a mediados de julio, Banorte se consolidará como el segundo grupo financiero (hoy ya lo es) al sumar alrededor de 1.5 billones de activos. De acuerdo con información de la propia institución, también estaría en segundo lugar en cartera, lo mismo que en captación.

Hoy Interacciones es el octavo dentro del sistema.

Según un análisis de Ve por más, durante los primeros 18 meses se crearán sinergias, principalmente en el costo de fondeo y gastos operativos.

Consideran que la mayor exposición a créditos gubernamentales e infraestructura aumenta los riesgos e incertidumbre ante las elecciones presidenciales y comicios locales de este domingo.

Líder en apoyo a infraestructura pública

A decir de Banorte, el objetivo de fusionarse con Interacciones es para convertirse en líder en materia de financiamiento a infraestructura pública (sobre todo en estados y municipios), nicho en el que se especializa Interacciones desde hace más de 20 años.

Fue a finales de octubre del 2017 cuando se anunció la fusión de Banorte con Interacciones, ambos de la familia Hank. Las dos instituciones preveían que el proceso concluyera en junio, pero ahora será un mes después cuando se concrete.

Hoy siete grupos financieros concentran cerca de 80% de los activos del sistema. Con la fusión aprobada serán cuatro bancos los que concentren 65% de los activos: BBVA Bancomer, Grupo Financiero Banorte, Citibanamex y Santander.

“El único producto que nos hubiera gustado tener más fuerte, porque lo tenemos pero no tan fuerte, es infraestructura en estados, municipios y exactamente eso es lo que Interacciones nos va a dar”, expuso hace unos meses a El Economista, Marcos Ramírez Miguel, director general de Banorte.

En tanto, Carlos Rojo, hasta ahora director de Interacciones, ha dicho que con esta fusión Banorte aprovechará la experiencia del primero en financiamiento de infraestructura pública y éste el tamaño del grupo regiomontano.

Desde octubre pasado se anunció la mencionada fusión (en ese momento valuada en 27,425 millones de pesos).

La transacción se compone de un pago en efectivo de 50.8 pesos por acción de Interacciones y el resto con acciones de Banorte. Con base en esto, el precio implícito que sería pagado es de alrededor de 94.4 pesos por cada acción de Interacciones, los títulos de este banco cerraron 90.41 pesos.