Lectura 4:00 min

Empresarias tienen menor acceso al crédito que los hombres y pagan una tasa mayor

Situación se agudiza en periodos de incertidumbre como en la pandemia por Covid-19.

Los bancos cada vez surcan más el desafío de digitalizar las finanzas. Foto EE: Especial.

Las empresarias del país, al igual que las mujeres que no lo son, también tienen menor acceso al crédito en comparación con los hombres, y les resulta más caro. Esta situación se agudiza en periodos de incertidumbre, como fue la pandemia por Covid-19.

Lo anterior se desprende de un análisis realizado por el Banco de México (Banxico), que se publicó en su más reciente Reporte de Estabilidad Financiera. Ahí se destaca que, en el caso de la cartera de crédito empresarial, en el país las brechas de género son particularmente significativas en varias dimensiones del financiamiento.

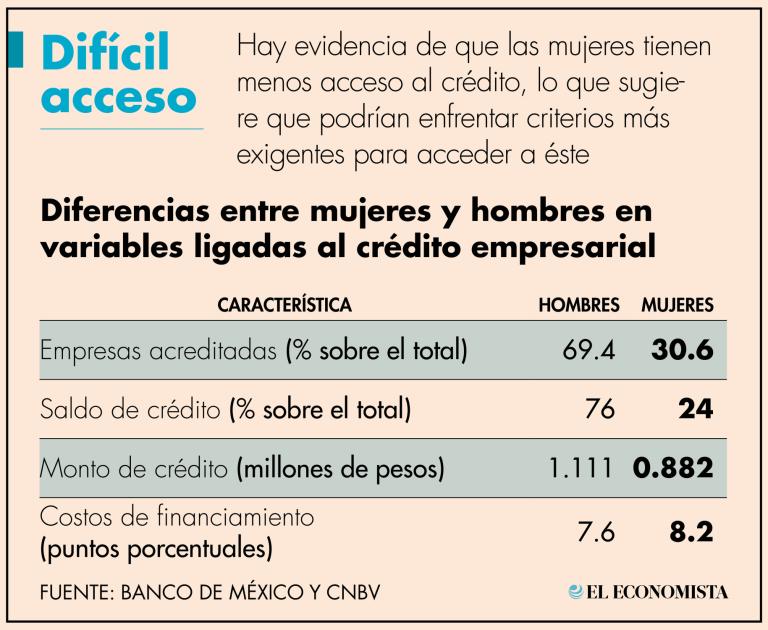

En el apartado titulado “Brecha de género en el crédito ¿Aumenta o disminuye con la incertidumbre?” explica que, con base en cifras del propio Banxico y la Comisión Nacional Bancaria y de Valores, en la cartera de crédito empresarial, hay una menor representación de mujeres en el grupo de acreditados.

Así por ejemplo, mientras las mujeres representan sólo 30.6% del total de las empresas acreditadas, en los hombres la proporción es de 69.4 por ciento. En cuanto al saldo del crédito, resalta el estudio, también existen brechas de género significativas, pues los créditos de las mujeres representan apenas 24%, mientras que los de los hombres son alrededor de tres cuartos del total.

Agrega que, en promedio, los préstamos otorgados a las mujeres, tienen un monto significativamente menor y una tasa mayor que los otorgados a los hombres, ya que la tasa promedio es de 8.2%, contra 7.6% para los varones.

Brechas se amplían en contextos de incertidumbre

El documento del Banxico revela que las brechas de género se amplían en un contexto de incertidumbre macrofinanciera, como lo fue la pandemia por Covid-19, dado que aumentan las diferencias entre mujeres y hombres en cuanto a su representación en el número total de empresas acreditadas, a los montos de crédito y a los costos de financiamiento.

Detalla que los resultados del estudio, muestran que la probabilidad de que una persona acreditada haya obtenido refinanciamiento o un crédito nuevo en ese periodo, cayó alrededor de 1.1% más para las mujeres que para los hombres.

“Es decir, la proporción de personas acreditadas que salieron del mercado de crédito empresarial durante la pandemia del Covid-19 fue considerablemente mayor para las mujeres que para los hombres. Esto redujo su representación en el número total de empresas acreditadas”, detalla.

Agrega:

el resultado sobre la probabilidad de obtener refinanciamiento confirma que la situación crediticia de las mujeres empeora en periodos de incertidumbre más que la de los hombres y sugiere, por tanto, que éstas podrían estar siendo percibidas como sujetos de mayor riesgo de crédito”.

En lo que se refiere al monto del crédito, apunta el texto, las brechas de género también se ampliaron durante la pandemia, ya que éste cayó 2.9 puntos porcentuales más respecto a los hombres.

En lo referente a los costos de financiamiento, se obtienen resultados similares, ya que el incremento fue mayor para las mujeres.

Ello, resalta el análisis, pese a que no se encontró evidencia de que la tasa de morosidad de las mujeres empresarias, haya aumentado más que la de los hombres.

Continuar con adopción de políticas públicas

El análisis realizado por la autoridad monetaria considera que tales resultados podrían estar relacionados con varios factores como: que las mujeres suelen poseer menos activos que puedan usarse como garantía; lo mismo que historial crediticio y tiempo para construir relaciones de confianza con sus bancos.

“Además, según algunos autores, estos hallazgos podrían indicar que las mujeres se autoexcluyen del mercado de crédito en contextos de incertidumbre, debido a una mayor aversión al riesgo o porque, conscientes de la existencia de sesgos de género, anticipan rechazos a sus solicitudes o condiciones de financiamiento menos favorables”, puntualiza.

En este sentido, hace énfasis en la importancia de seguir adoptando políticas públicas que reduzcan las brechas de género en el mercado de crédito en México.

“Dadas las elevadas brechas de género que existen en la actualidad, es necesario que se continúen implementando políticas que se enfoquen de manera específica en reducir las brechas de género en el mercado de crédito. Estas políticas deben estar diseñadas para identificar y eliminar las barreras específicas que enfrentan las mujeres”, puntualiza.