Lectura 11:00 min

Se definen reglas en Ley Fintech; habrá más rigor en la manera de operar

Personas accederían a préstamos vía crowdfunding de hasta 300,000 pesos, empresas, de hasta 7 millones, y para desarrollos de inmuebles el límite sería de hasta 50 millones; la autoridad prevé medidas para concientizar al público sobre los riesgos de un proyecto en particular.

La autoridad mexicana ha comenzado a hornear la Ley para Regular las Instituciones de Tecnología Financiera, mejor conocida como Ley Fintech, pues desde hace algunos días entregó los primeros borradores de las disposiciones secundarias, que tendrán que ser analizados por los diversos gremios del sector financiero para su retroalimentación y posterior publicación, primero en la Comisión Federal de Mejora Regulatoria y posteriormente en el Diario Oficial de la Federación.

Desde el lunes 2 de julio comenzaron a circular los primeros borradores de las disposiciones secundarias de la ley y se habían enviado alrededor de 10 documentos, de los cuales este medio cuenta con copia de ocho, que contienen temas como los requerimientos de capital mínimo que se solicitará a las fintech, los límites de inversión para las plataformas de fondeo colectivo y los límites de financiamiento para los solicitantes de este tipo de figura.

El marco general de la Ley Fintech, aprobada en marzo pasado, contempla dos tipos de instituciones de tecnología financiera: la de fondos de pago electrónico y la de fondeo colectivo, también conocidas como crowdfunding.

Sin embargo, para que esta ley la cual pone a México a la vanguardia internacional en el tema fintech se aterrice en su totalidad tiene que haber emisión de disposiciones secundarias que establezcan los puntos finos de dicha normativa.

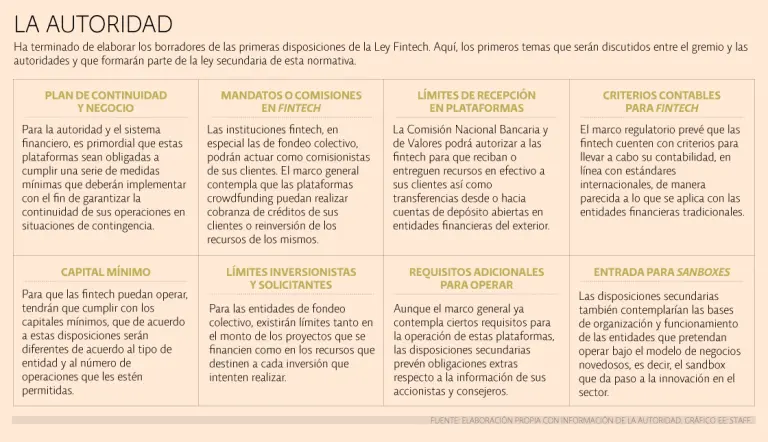

Los primeros ocho borradores se refieren al plan de continuidad de negocio para las instituciones crowdfunding; a los mandatos o comisiones en las Instituciones de Tecnología Financiera; los límites de recepción de recursos en efectivo en dichas plataformas y los criterios contables para las mismas.

Los otros tocan temas como el capital mínimo para las fintech; los límites de inversión y de financiamiento para inversionistas y solicitantes para las crowdfunding, así como los requisitos adicionales que se les solicitarán a estas plataformas respecto a la información de sus accionistas y consejeros.

La autoridad es cautelosa en este proceso, pues quiere recoger las opiniones de todos los gremios involucrados en el tema, por lo que los borradores podrían cambiar conforme avance la comunicación entre autoridad y los organismos.

Se prevé que en los primeros días de la siguiente semana comiencen las reuniones para afinar la primera parte de estas disposiciones secundarias, las cuales tienen que estar publicadas antes del próximo 9 de septiembre.

La industria del financiamiento colectivo, crowdfunding, en México ya conoce la visión de la autoridad respecto a los límites de los financiamientos que se otorgan bajo esta modalidad, y a los que se tendría que apegar cuando se emitan las normas secundarias de la Ley para Regular las Instituciones de Tecnología Financiera, mejor conocida como Ley Fintech.

De acuerdo con uno de los borradores de las disposiciones secundarias en poder de este medio, referente a los límites de los financiamientos en las operaciones con clientes en plataformas crowdfunding, si una persona física quiere acceder a un préstamo, fondeado con recursos de varios inversionistas, tendría que saber que dicho financiamiento sería de hasta 50,000 Unidades de Inversión (Udis), es decir alrededor de 301,000 pesos.

Pero si el solicitante es una persona moral, el préstamo tendría un límite de 7 millones 500,000 Udis, es decir hasta 45 millones 176,000 pesos; en caso, tratarse de un financiamiento destinado a la construcción de un desarrollo inmobiliario, este monto tendría un limitante de hasta 8 millones 316,000 Udis, es decir, alrededor de 50 millones 91,176 pesos.

Dicho borrador, que comenzó a circular hace algunos días entre los segmentos interesados, junto con otros más relacionados a la ley, también contempla el financiamiento colectivo de capital y de copropiedad o regalías, es decir, la operación mediante la cual solicitantes e inversionistas celebran entre ellos asociaciones con el fin de que éstos adquieran una participación proporcional en los proyectos (y sus ganancias o pérdidas) de quienes solicitan el préstamo.

En esta modalidad, el financiamiento sería de hasta 8 millones 316,000 Udis, que en la actualidad equivalen a 50 millones 91,176 pesos.

“El cálculo de los límites máximos de financiamiento se realizará tomando en cuenta el valor en pesos de la Udi, al último día del mes calendario inmediato anterior al de la solicitud de financiamiento”, se puede leer en el borrador inicial de dicha disposición.

De acuerdo con fuentes relacionadas con este tema, aunque no se pone un límite al número de inversionistas por proyecto, lo que sí prevé este primer borrador son las reglas para diversificar el riesgo para la persona que pone su dinero en una de estas plataformas con la finalidad de obtener un rendimiento.

Mitigar el riesgo

Con la finalidad de que los inversionistas de las plataformas de fondeo colectivo tengan una mayor seguridad de los recursos que meten a una institución crowdfunding, la autoridad prevé una serie de medidas para concientizar al público sobre los riesgos de un proyecto en particular.

Con un lenguaje claro, las plataformas tendrían que publicar los criterios que utilizarían para seleccionar a los solicitantes de un financiamiento, así como los proyectos que busquen ser financiados.

Asimismo, deberían establecer la forma para verificar de manera fiable la identidad y localización de los solicitantes de un préstamo; el tipo de información y documentación que será recabada para llevar a cabo el análisis y la valoración respectiva de quienes pidan un crédito, así como el plazo de notificación para aprobar o rechazar una solicitud.

Además de que se les pediría a este tipo de instituciones criterios mínimos para analizar y determinar el riesgo de sus solicitantes, tendrán que abstenerse de usar términos superlativos y juicios de valor y tendrían que procurar que la información incluya representaciones gráficas que faciliten la información que proporcionan.

“(Se tendría que) incluir una sección de preguntas frecuentes respecto de la forma de operar de la institución de financiamiento colectivo, así como de las solicitudes y proyectos que en ella se publican”, se lee en esta primera intención de regulación secundaria, la cual podría ser modificada conforme organismos y autoridades lleguen a un acuerdo al respecto.

Criterios para accionistas

En otro de los borradores de la reglamentación secundaria, referente a los requisitos que se solicitarían a los accionistas y consejeros de las fintech que pretendan obtener su autorización, se establece que se pediría información más puntual a las personas que subscriban acciones cuando éstas representen más de 5% del capital social de la institución de tecnología financiera.

Este pedimento en instituciones tradicionales como bancos se aplicará cuando sus accionistas tengan más de 2% del capital social de la entidad bancaria. También se prevé la entrega de información cuando un fondo de capital privado quiera adquirir acciones de una fintech.

Se les pediría capital a partir de $1.2 millones

Uno de los temas que más inquietud ha causado entre las instituciones de tecnología financiera es el referente al capital mínimo que les solicitará la autoridad para operar bajo la Ley Fintech, por lo que en esta parte, la Comisión Nacional Bancaria y de Valores (CNBV) ha dicho que habría diferencias al respecto, de acuerdo con el número de operaciones y el tipo que realizan las plataformas.

De acuerdo con uno de los borradores en poder de este medio de las disposiciones secundarias, relacionado a este tema, el capital mínimo con el que tendría que contar una institución crowdfunding de nueva creación y autorizada para sólo realizar un tipo de operación sería de 210,000 Udis; es decir, alrededor de 1 millón 264,000 pesos.

Para aquellas fintech crowdfunding que hayan sido autorizadas para realizar dos o más operaciones, así como operaciones con activos virtuales, este monto sería de 315,000 Udis; es decir, poco más de 1 millón 800,000 pesos.

Respecto a las instituciones de fondos de pago electrónico de nueva creación, su capital inicial sería el equivalente a 1 millón de Udis, esto es, poco más de 6 millones de pesos.

Asimismo, para aquellas fintech de este tipo que hayan sido autorizadas para realizar operaciones con activos virtuales, operaciones en moneda extranjera, actuar como cámara de compensación en las redes de medios de disposición conforme a la ley o comercializar instrumentos derivados, su capital inicial sería el equivalente a 1 millón 750,000 Udis; es decir, más de 10.5 millones de pesos.

“Se prevé un monto de capital mínimo para aquellas instituciones de tecnología financiera de nueva creación, tomando en cuenta el tipo de operaciones que les sean autorizadas, así como las actividades adicionales que pretendan llevar a cabo, en moneda extranjera o en activos virtuales”, se puede leer en la normativa.

Este borrador también contempla los cálculos que tengan que hacer estas entidades para ajustar su capital de acuerdo con las operaciones que realicen.

Limitantes en el efectivo

Con la finalidad de mitigar o reducir el riesgo de lavado de dinero en las plataformas fintech, la autoridad prevé que tengan limitantes respecto al manejo de efectivo.

Según otro borrador al respecto, las entidades fintech deberán solicitar a la autoridad, especialmente a la CNBV, la autorización para recibir o entregar recursos en efectivo a sus clientes.

De acuerdo con el documento que aborda este tema, dicha autorización sólo se otorgaría para que las fintech reciban hasta 830 Udis diarias; es decir, hasta 5,000 pesos, y entreguen hasta 1,500 Udis por cliente, esto es, poco más de 9,000 pesos diarios.

Dicho borrador también establece las reglas para que aquellas instituciones de fondos de pago electrónico envíen o reciban transferencias de recursos, ya sea en pesos o en otra moneda, desde o hacia cuentas de depósito abiertas en entidades financieras del exterior.

Buscan blindarse ante ciberataques

Los ciberataques han sido tema de discusión y preocupación del sistema financiero general en los últimos meses; la última entidad que fue atacada fue la plataforma de compraventa de activos virtuales Bitso, la cual, según sus versiones, no afectó el patrimonio de sus más de 500,000 usuarios.

Pero este tema será algo que ya prevea la ley, con el fin de evitar escenarios trágicos en las plataformas fintech. Por ejemplo, de acuerdo con uno de los borradores de las disposiciones secundarias en poder de este medio, las plataformas autorizadas tendrán que contar con planes de continuidad de negocio cuando suceda una contingencia de este tipo.

“Dicho plan de continuidad de negocio deberá considerar la planificación previa que tenga por objeto la prevención de vulnerabilidades en los procesos y operaciones de las instituciones de financiamiento colectivo, la respuesta ante situaciones de contingencia en la que se establezcan procedimientos de actuación encaminados a garantizar la continuidad razonable en la realización de sus operaciones y procesos”, se puede leer en el documento.

En especial, para las entidades de financiamiento colectivo, se prevé que cuenten con dichos planes para atender contingencias operativas, garantizar la continuidad en la prestación de sus servicios y en la realización de sus procesos, su restablecimiento oportuno y la mitigación de las afectaciones causadas por un evento de esta naturaleza.

Para la elaboración de este plan de continuidad de negocio, las plataformas crowdfunding deberán realizar un análisis que contenga la totalidad de sus servicios y procesos, incluidos con sus proveedores, los recursos humanos, logísticos y materiales, de infraestructura tecnológica y de cualquier otra naturaleza.

Asimismo, la plataforma tendría que elaborar escenarios relativos a posibles contingencias, lo que implica considerar eventos como desastres naturales; enfermedades infecciosas, ataques cibernéticos, sabotajes, terrorismo, interrupciones en su servicio de energía, fallas o indisponibilidad de su infraestructura tecnológica, indisponibilidad de recursos humanos e interrupciones.

“Las instituciones de financiamiento colectivo, al definir las diferentes acciones y procedimientos (...) deberán en todo momento determinar de manera clara al personal responsable”, se puede leer en la iniciativa que posiblemente sea objeto de retroalimentación por parte de los diferentes sectores involucrados en su análisis.