Lectura 3:00 min

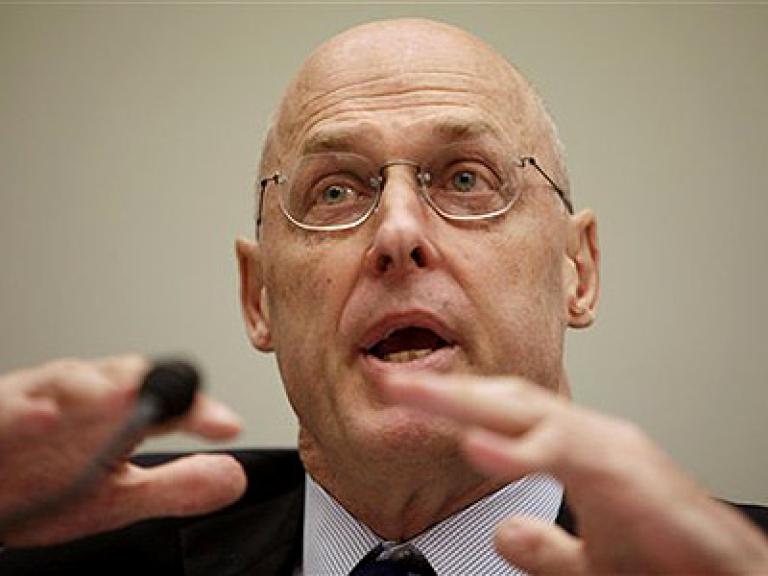

Legisladores juzgan acciones de Paulson en caso BofA-Merrill

Los representantes criticaron al ex secretario del Tesoro, ya que ocultó información sobre pérdidas e intimidó a ejecutivos para que sellaran la fusión entre las firmas.

Legisladores estadounidenses criticaron al ex secretario del Tesoro Henry Paulson por el rol que desempeñó el gobierno en la fusión de Bank of America y Merrill Lynch, porque sostuvieron que ocultó información sobre pérdidas e intimidó a ejecutivos para que sellaran el negocio.

Paulson reconoció que dijo al presidente ejecutivo de Bank of America, Kenneth Lewis, que la dirección y la administración del banco podían perder sus empleos si la empresa no apoyaba la fusión.

"A los estadounidenses, a los inversionistas y al Congreso se les mantuvo en la sombra", dijo el representante Edolphus Towns a Paulson en una audiencia.

"No hubo supervisión para determinar si el acuerdo tenía sentido. En mi opinión esto es inaceptable y tenemos que evitar que ocurra de nuevo", dijo Towns, representante demócrata de Nueva York y que preside el comité de Supervisión y Reforma del gobierno.

Sin embargo, el ex jefe del Tesoro dijo que no hizo nada inapropiado en advertir a Lewis de que esa decisión hubiese sido una metedura de pata enorme que habría desatado una reacción del gobierno.

La presión del gobierno sobre Lewis y Bank of America para que siguiera adelante con el acuerdo salió a la luz en abril y se ha convertido en el blanco de la ira de los congresistas por lo enorme de los rescates financieros.

El presidente de la Reserva Federal, Ben Bernanke, y Lewis de Bank of America habían testificado en audiencias anteriores.

"Mientras más gente ve esto, más claramente se observa un patrón de intimidación y engaño", dijo el jueves legislador republicano Jim Jordan de Ohio.

Bernanke había argumentado que no había nada ilegal o poco ético en sus esfuerzos para convencer a Bank of America de que no desistiera de la fusión cuando descubrió las enormes pérdidas de Merrill Lynch.

Lewis dijo al comité que las autoridades expresaron "opiniones fuertes", pero dijo que no calificaría su posición como impropia.

El jueves, legisladores intentaron encontrar grietas en la armadura de Paulson desde varios ángulos pero hallaron pocas aberturas. Una dificultad pudo haber sido que el ex funcionario no dejó rastro de correos electrónicos.

"Nunca los usé para comunicaciones de negocios. Jamás los he usado", dijo a los legisladores.

Demócratas, como el representante Dennis Kucinich, se preguntaban porqué las autoridades no impusieron restricciones más duras a Bank of America luego que recibió una inyección de 20,000 millones de dólares para ayudarlo a lidiar con la difícil digestión de Merrill.

"La contribución final de la investigación de este comité será exponer la incapacidad del Tesoro y la Fed para requerir contabilidad significativa de bancos importantes para el sistema a cambio de rescates federales", dijo Kucinich.

Legisladores de ambos partidos expresaron su frustración a Paulson por buscar la aprobación del Congreso para un fondo de 700,000 millones de dólares para adquirir activos tóxicos de bancos y que fuera usado solamente para comprar participaciones en los bancos.

Paulson y otros funcionarios dicen que el giro era necesario para reaccionar a la profundización de la crisis. Los legisladores sabían que estaban dándole al Departamento del Tesoro flexibilidad en la forma en que utilizara los fondos, señaló Paulson.

Towns ha dicho que planea convocar a funcionarios de la Comisión de Valores para testificar sobre la fusión.

RDS/doch