Lectura 5:00 min

Banxico: entorno de incertidumbre y baja en la nota, riesgos para el PIB

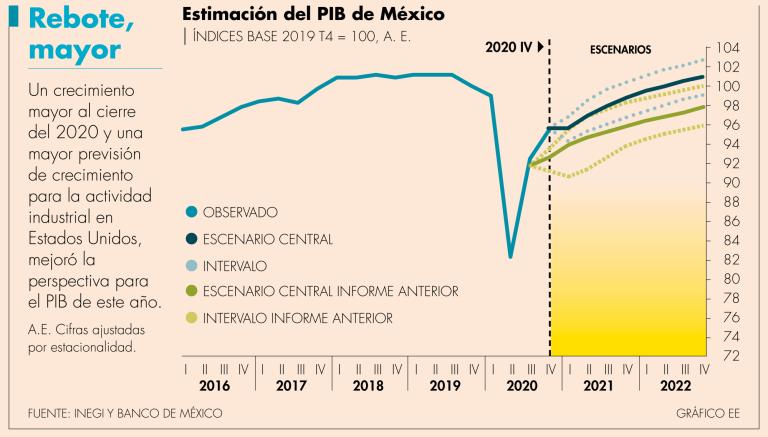

El escenario central del Banco de México es acompañado de un límite superior y uno inferior, que reflejan el elevado grado de desconfianza que aún prevalece.

El gobernador del Banco de México (Banxico), Alejandro Díaz de León, enumeró seis principales riesgos para el crecimiento de la economía durante el 2021: la reducción en la calificación de la deuda soberana y la de Pemex; un entorno de incertidumbre interna que afecte a la inversión y que no se llegue a un acuerdo adecuado sobre la regulación de la subcontratación.

Los otros tres riesgos para sus pronósticos son el distanciamiento social o retrasos en la vacunación; episodios adicionales de volatilidad en los mercados financieros internacionales, así como afectaciones por la pandemia mayores o más permanentes.

Así, en su escenario central, el Banxico estima que la economía podría registrar un “rebote” en el PIB de 4.8% este año, que contrasta con la tasa esperada en el informe previo de 3.3 por ciento.

En el “Informe Trimestral del periodo octubre -diciembre”, se especifica que dichas revisiones se derivan tanto de una mayor base de crecimiento al cierre de 2020, como de una mayor previsión de crecimiento para la actividad industrial en Estados Unidos, lo cual en el corto plazo estará parcialmente contrarrestado por una mayor debilidad económica a inicios de 2021 ante la evolución de la pandemia en el país.

En su escenario más pesimista, el Banco de México estima que el PIB podría ubicarse en 2.8 por ciento.

Este magro crecimiento presentado por el Banco de México supone una mayor afectación a la actividad económica en el inicio de 2021. Ello como resultado de afectaciones de mayor duración y profundidad por las medidas para contener la pandemia.

Mientras que en su escenario más optimista, el banco central concede que la economía podría alcanzar un desempeño de 6.7% al cierre del 2021.

Este escenario se presentaría si la estrategia de vacunación ayuda a disipar la pandemia y si se presentan estímulos que permitan contrarrestar las secuelas del distanciamiento social, y si hay un mayor impulso de la demanda externa y una mayor reactivación de diversos sectores económicos, matizó el informe.

En el documento consideraron también que otro factor que podría detonar un mayor desempeño en el PIB sería que “el proceso electoral en marcha conduzca a mayores niveles de gasto agregado”.

Mejoran pronóstico para el 2022

Para el año entrante, el banco central anticipa que el desempeño del PIB podría ubicarse en 3.3%, una tasa que se encuentra también arriba del pronóstico previo, que estaba en 2.6 por ciento.

Tasa real y mandato de Banxico

En el informe, Banco de México destacó que “en el contexto actual aún existe una elevada incertidumbre acerca de la dirección, magnitud y persistencia que podría tener la pandemia sobre la tasa de interés neutral”.

La tasa de interés neutral es aquella consistente con una economía funcionando a su capacidad potencial como con una inflación alrededor de su objetivo, explicó el director para América Latina en Moody´s Analytics, Alfredo Coutiño.

Así, “considerando el horizonte en el que opera la política monetaria, el Banco de México toma sus decisiones a partir de una evaluación de la coyuntura económica y de las condiciones monetarias y financieras prevalecientes así como de las perspectivas en torno a estas variables”.

Durante la presentación del informe, la nueva integrante de la Junta de Gobierno, la subgobernadora, Galia Borja, comentó que la tasa de interés real sigue en el terreno positivo y que es una variable entre muchas otras que están observando.

Refirió que durante la crisis del 2008 y 2009, esa misma tasa real llegó a niveles negativos, pero descartó que sea el objetivo en esta ocasión.

“El objetivo del Banco de México es muy claro: mantener la estabilidad del poder adquisitivo y en ese sentido nos toca hacer un análisis robusto de todos los datos económicos, financieros, del entorno y la coyuntura y con base en ello tomar las decisiones”.

Al interior del informe detallaron que la tasa de interés real ex ante de corto plazo (diferencia entre el objetivo de la tasa de interés interbancaria a un día y el promedio de las expectativas de inflación) se ubica actualmente en un nivel cercano a 0.7% que está por debajo del rango estimado para la tasa neutral de entre 1.8 y 3.4 por ciento.

Inflación en pandemia

El gobernador Díaz de León comentó que los riesgos para el escenario de inflación estimada en 3.6% para este año son inciertos.

Reconoció que la pandemia y el distanciamiento social han generado un impacto en el consumo de los hogares y empresas, que dio lugar a “una recomposición o reajuste de precios relativos”.

Así, destacó una aceleración del precio de mercancías, que incluyen alimentos, bebidas y tabaco y desaceleración de los precios de servicios, educación y vivienda.

Destacó que entre los riesgos al alza está la recomposición del gasto y su presión en rubros de la inflación subyacente; nuevos episodios de depreciación cambiaria, diversas presiones de costos para las empresas, y que los precios de los energéticos se sitúen en niveles mayores a los anticipados.