Lectura 8:00 min

Crédito al consumo, motor de la banca tras pandemia

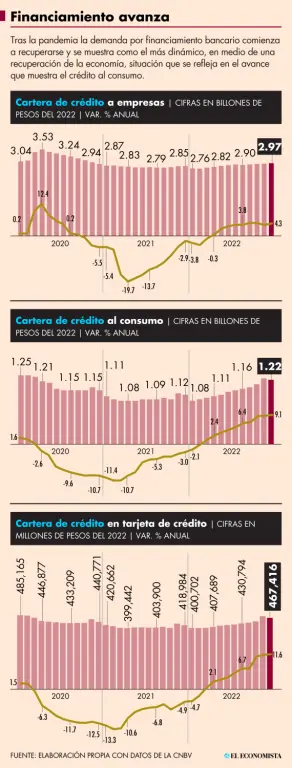

Se trata del segmento con más crecimiento a lo largo del año pasado tras las fuertes caídas sufridas durante la pandemia de Covid-19. Dentro de este portafolio prácticamente todos los subsegmentos han mostrado crecimientos desde hace más de un año, pero destaca el otorgado a través de las tarjetas de crédito, cuyo incremento real anual alcanzó 12.4% en diciembre del 2022 y 12.9% en enero del 2023.

Si bien el portafolio de empresas es el de mayor monto dentro de la cartera total de la banca comercial al sector privado con 2.93 billones de pesos al cierre de diciembre del 2022 de un total de 5.46 billones de pesos, el destinado al consumo o a las familias (con una suma de 1.20 billones), fue el que mostró un mayor dinamismo a lo largo del 2022, luego de fuertes contracciones derivadas de los efectos de la pandemia por Covid-19.

Como consecuencia del cierre de la economía, por la contingencia sanitaria, fue a partir de abril del 2020 (apenas un mes después del inicio de la pandemia en México), cuando el crédito al consumo de la banca empezó a caer (en empresas el efecto comenzó a verse unos meses después, a partir de septiembre).

Fueron en total 21 meses consecutivos de caídas en la cartera de consumo, siendo febrero y marzo del 2021 cuando se presentó la mayor caída con 13.6 y 13.3%, respectivamente.

Cabe recordar que este sector fue el más afectado por la pandemia, lo que obedeció al cierre de negocios e implicó pérdida de empleos o, en el mejor de los casos, reducciones en los salarios.

Ante ello, la banca, de manera conjunta con las autoridades, lanzó algunos programas de apoyo para los acreditados en caso de que así lo requirieran, tal fue el caso de aplazamiento de pagos y posteriormente reestructuras.

Pero así como fue el primero en registrar caídas, el crédito al consumo fue también el primero en recuperarse (el de empresas tardó un poco más y lo ha hecho en menor proporción, mientras que el de vivienda mantiene sus niveles de los últimos dos años).

Fue en enero del 2022, cuando el crédito al consumo registró su primer crecimiento real anual (tras 21 meses de caídas consecutivas) de 0.8%, y de ahí comenzó una tendencia alcista con aumentos cada vez mayores hasta enero del 2023, cuando perdió un poco de ritmo al crecer 9.0%, tras un diciembre en el que registró un avance de 9.1%, el mayor desde noviembre del 2016.

Dentro de este portafolio de consumo, prácticamente todos los subsegmentos han mostrado crecimientos desde hace más de un año, pero destaca el otorgado a través de las tarjetas de crédito, cuyo crecimiento real anual fue de 12.4% en diciembre del 2022 y de 12.9% en enero del 2023.

Al cierre del año pasado, los créditos de nómina mostraron un crecimiento de 8.7%; los personales de 5.7% y los destinados a la adquisición de bienes de consumo duradero (ABDC) de 5.2%, en este último resalta la recuperación del crédito automotriz con 1.4 por ciento.

Y aunque no está considerado de consumo, pero sí está relacionado con la economía familiar, el crédito a la vivienda mantiene sus niveles de crecimiento de los últimos años y en el último mes del año pasado registró un crecimiento de 3.3 por ciento. Cabe señalar que este portafolio fue el único que no cayó en ningún momento, ni siquiera en lo más complejo de la pandemia.

Empleo formal y mayor salario, inciden

Un reporte reciente de BBVA México, refiere que el dinamismo mostrado por el crédito al consumo de la banca obedece, principalmente, a factores como el crecimiento del empleo, y el aumento de los salarios, en lo que ha incidido también la eliminación de la figura del outsourcing o subcontratación.

“Aunque la recuperación del consumo privado y la confianza del consumidor aportaron al dinamismo del crédito al consumo en general, se registraron factores específicos de impulso a la demanda en cada cartera. Así, destacó la significativa recuperación de la cartera de tarjetas de crédito y créditos de nómina, que se beneficiaron del buen desempeño del empleo formal y la recuperación de los salarios reales (aún en un entorno de mayor inflación)”, se lee en el más reciente Informe Situación Banca, elaborado por el área de estudios económicos de BBVA México.

Tendencia podría seguir este año

En el documento, se considera que mientras estos dos elementos prevalezcan, lo mismo que un crecimiento de la economía, el crédito al consumo podría seguir con esta tendencia este año.

“El buen desempeño del empleo formal y el crecimiento de los salarios reales seguirán siendo factores determinantes para impulsar el crédito al consumo. Además, para mantener su calidad, será fundamental mantener prácticas prudentes de otorgamiento, que contribuyan a un crecimiento sano de la cartera”, subraya el informe.

Banqueros consultados por El Economista, coinciden en que mientras la economía siga con crecimiento, el crédito al consumo seguirá con un dinamismo similar al del 2022.

Otro factor que ha contribuido al buen desempeño del crédito al consumo el año pasado es, según jugadores del sector, que los clientes hacen un mejor uso del financiamiento.

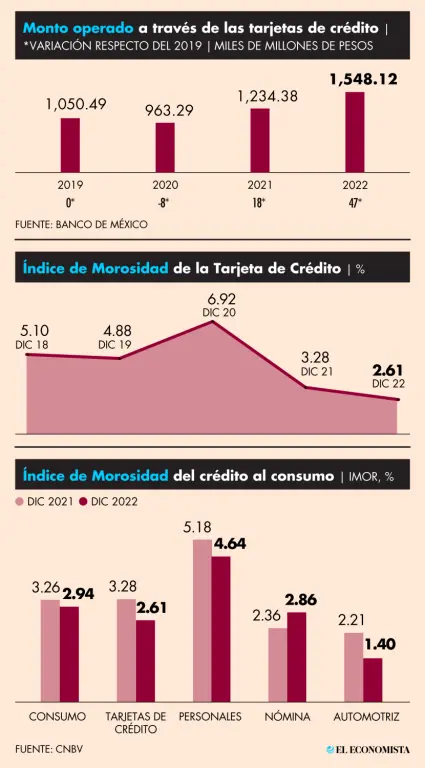

Ejemplo de ello, ha destacado la Asociación de Bancos de México (ABM), es que hoy existe un mayor y mejor uso de la tarjeta de crédito, lo cual se ve reflejado en el monto operado y en la calidad de la cartera, además de que hay un menor índice de reclamación con este producto.

“El mejor comportamiento del cliente, también se refleja en que cada vez hay más gente que utiliza su TDC sólo como medio de pago, y no como medio de financiamiento. Es decir, crecen los clientes totaleros”, ha referido el organismo cúpula de la banca.

Agrega: “a través del crédito al consumo, millones de familias mexicanas pueden acceder a bienes duraderos, que probablemente no podrían adquirir de contado”.

Alza de tasas es de menor magnitud

Lo anterior se ha logrado, pese al entorno de alza de tasas por parte del Banco de México (Banxico), estrategia utilizada para tratar de contener la elevada inflación que cerró el 2022 en 7.82 por ciento.

La tasa de fondeo de Banxico pasó de 4.00% en junio del 2021 a 10.50% al cierre del 2022 (650 puntos base más) –en este momento es de 11%–, los bancos comerciales no han aplicado en la misma magnitud el incremento a los diferentes productos de crédito (incluido el de consumo), gracias a la fuerte competencia dentro del sector, lo mismo que a una mejor gestión de riesgos.

“Gracias a una intensa competencia y buena gestión de riesgos, las tasas bancarias de nuevos créditos aumentan en menor proporción que la tasa de interés de referencia, y los nuevos créditos no revolventes a personas físicas, son a tasa fija”, ha señalado la ABM.

De acuerdo con datos de la misma asociación, mientras que de noviembre del 2021 a noviembre del 2022, la tasa de referencia del Banxico aumentó 500 puntos base (pb), en el crédito a grandes empresas (donde se ha reflejado el mayor incremento), el alza fue de 485 puntos base para quedar en un promedio de 11.59% al cierre del 2022; mientras que en tarjetas de crédito fue de 414 pb a 37.27%; en mipymes de 336 pb a 14.53%; en personales de 324 pb a 47.0%; en automotriz de 185 pb para un promedio de 14.27%; en vivienda de 72 pb a 9.84% a noviembre pasado; y en nómina el alza había sido de 33 pb, un promedio de 27.69 por ciento.

Los incrementos sólo se dan en los nuevos créditos, pues en los créditos que ya estaban contratados, la mayoría son a tasa fija.

Morosidad se mantiene estable

En este entorno, resalta que el Índice de Morosidad (Imor), tanto de la cartera total como de los créditos de consumo de la banca, se mantiene en niveles relativamente bajos a nivel general.

“Incluso con el aumento en tasas de interés, tanto bancarias como de referencia, la colocación de nuevos créditos continúa creciendo a buen ritmo, y el Imor del portafolio muestra estabilidad y comportamiento favorable”, resalta la ABM.

Así, de acuerdo con información de la Comisión Nacional Bancaria y de Valores (CNBV), mientras en diciembre pasado el Imor de la cartera total se ubicó en 2.09%, en la de consumo fue de 2.94% al cierre del año pasado.

Al interior de la cartera de consumo, en tarjeta de crédito cerró el 2022 con 2.61%: el de nómina en 2.86%: los créditos personales en 4.64%; el automotriz en 1.40%; y en lo relacionado al crédito de vivienda, el Imor fue de 2.64 por ciento. En empresas, se ubicó en 1.95 por ciento.

“(En la pandemia) el máximo índice de morosidad que vimos en el consumo fue de 4.0%, muy por debajo inclusive de crisis anteriores, considerando y no olvidando que la contracción de la economía fue de 8.0% (…) lo que vimos es que es una población más consciente de la utilización del crédito y que la banca tiene mejores modelos de riesgos”, menciona al respecto, Daniel Becker, presidente de la asociación de bancos.