Lectura 6:00 min

La banca, dos años después del golpe del Covid-19, en posición para apoyar el crecimiento de país

Los principales retos y riesgos para la banca son: la tensión geopolítica; la elevada inflación, y las alzas de tasas por parte de los bancos centrales. Las oportunidades están en la baja inclusión y penetración bancaria y en una demanda de crédito contenida.

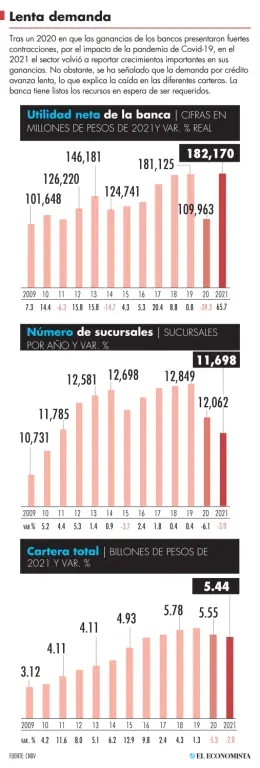

A diferencia de otras crisis económicas —principalmente la de 1994—, la derivada de la pandemia del Covid-19 no ha pegado de forma importante a la banca mexicana, al margen de ligeros aumentos en la morosidad en determinado momento, caída del crédito y disminución de la utilidad en el 2021, hoy, dos años después del inicio de la contingencia sanitaria, la mayoría de los indicadores de la banca se mantienen sólidos y muy por arriba de lo que marca la regulación.

Esta situación, deja a la banca local en una posición privilegiada para apoyar con crédito y otros productos y servicios financieros en la recuperación de la economía, para lo cual cuenta con alrededor de 1.5 billones de pesos. Sin embargo, para mantener la solidez del sector, debe ser cuidadosa en sus procesos de originación y seguimiento de financiamientos, según han dicho diferentes directivos.

“Uno de los desafíos que tenemos hacia adelante es, sin violentar la fortaleza de la banca, ver cómo podemos seguir penetrando más crédito que apoye el crecimiento económico”, ha afirmado Daniel Becker Feldman, presidente de la Asociación de Bancos de México (ABM) en entrevista con El Economista.

Y es que de acuerdo con el banquero, la penetración en México del crédito de la banca con respecto al Producto Interno Bruto (PIB), es de alrededor de 21%, cuando en otros países de la región está entre 40 y 50% o incluso mayor.

Los diferentes directores de los bancos más grandes que operan en México, coinciden en que, tras la crisis, la llave del crédito está abierta, pero debe destinarse a proyectos, tanto de empresas como de familias, que sean viables.

Para unos, como el vicepresidente y director general de BBVA México, Eduardo Osuna Osuna, no se trata de un problema de oferta, sino de demanda, y destaca que un punto central para bancarizar a más personas es combatir la informalidad que impera en la economía.

“Me llama la atención cuando la gente dice: los bancos no prestan; es que no hay demanda. La banca no puede incentivar la demanda porque normalmente eso resulta negativo. Dicho eso, tenemos que construir las bases para que haya mayor demanda. El gran reto de este país es el combate a la informalidad para bancarizar más rápido y que haya más crédito”, resalta el director de BBVA México.

Indicadores sólidos

El gremio bancario ha sido muy enfático en que, pese a que en algún momento de la pandemia la morosidad se incrementó, este movimiento fue menor y drásticamente más bajo que en otras crisis, y el resto de los indicadores se mantienen por arriba de lo que marca la regulación.

Como ejemplo, la ABM ha hecho énfasis en que en la crisis de 1994-1995, el Índice de morosidad (Imor) de consumo alcanzó 32.7% y en la del 2008 6.2%, en la derivada de la pandemia de Covid-19 fue de 3.3 por ciento.

En vivienda fue de 18.6% en la crisis del 94, de 4.3% en el 2008 y de 3.3% en la pandemia; y en empresas de 25.4%, 2.1% y 1.8%, respectivamente.

“De hecho, por una buena gestión de riesgos, así como programas de apoyo y reestructuras, el Imor de las distintas carteras se ha comportado mejor que en crisis anteriores. La banca es más resiliente y está mejor preparada”, comentó en su momento el organismo cúpula de los banqueros.

Al cierre del 2021, el Imor del sector, de acuerdo con la ABM, se ubicó en 2.1%; el máximo durante la pandemia fue de 2.7 por ciento.

En lo referente al resto de los indicadores, el Índice de Capitalización (Icap), se ubicó en 19.5% en diciembre del 2021, con un mínimo de 15.7% durante la pandemia. El requisito regulatorio aquí es de 10.5 por ciento.

En cuanto al Coeficiente de Cobertura de Liquidez, éste fue, al cierre del tercer trimestre del 2021, en promedio de 232%, de acuerdo con información de la Comisión Nacional Bancaria y de Valores (CNBV).

Cartera ya muestra recuperación

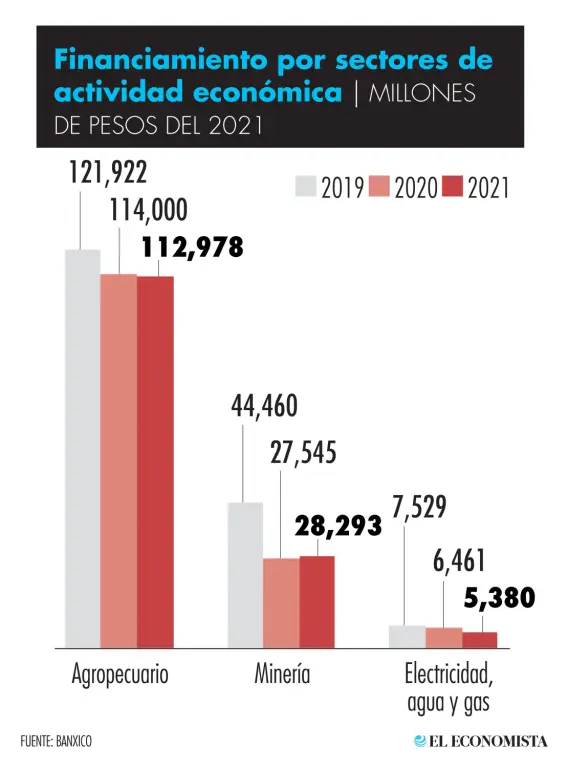

Aunque, según lo reporta el Banco de México, desde agosto del 2020 empezó una contracción de la cartera de crédito de la banca comercial al sector privado, hacia los últimos meses del 2021 algunos segmentos ya mostraban recuperación, incluso números positivos.

El reporte de la CNBV, para diciembre del 2021, señala que la cartera de crédito total vigente registró una caída de 2.0% en su comparación real anual, pero respecto al mes previo, ya mostraba un alza de 0.3 por ciento.

Al interior, la cartera comercial (en la que se incluye el crédito a empresas, entidades financieras y gubernamentales) mostraba una contracción de 3.3% real anual, y un crecimiento de 0.5% mensual; en consumo la caída era de 2.4% real anual y de 1.2% mensual; y en vivienda, un crecimiento de 2.7% anual y de 0.9% contra el mes inmediato anterior.

Cabe destacar que el portafolio de vivienda, no mostró un sólo mes de contracción, incluso las tasas bajaron.

Para el presente año, la expectativa del sector es que esta recuperación del crédito se consolide, y cierre el 2022 con crecimientos importantes, conforme vaya habiendo una mayor demanda tanto de empresas como de familias.

Retos y oportunidades

Sin embargo, la banca en México tiene identificados los principales retos y riesgos para la economía y el crédito. Los riesgos son: la tensión geopolítica por la invasión militar de Rusia; la elevada inflación, y las consecuentes alzas de tasas por parte de los bancos centrales.

Entre las oportunidades, ven la baja inclusión y penetración bancaria como una de las principales, pero también una demanda contenida de crédito que esperan vaya liberándose en el transcurso del año.

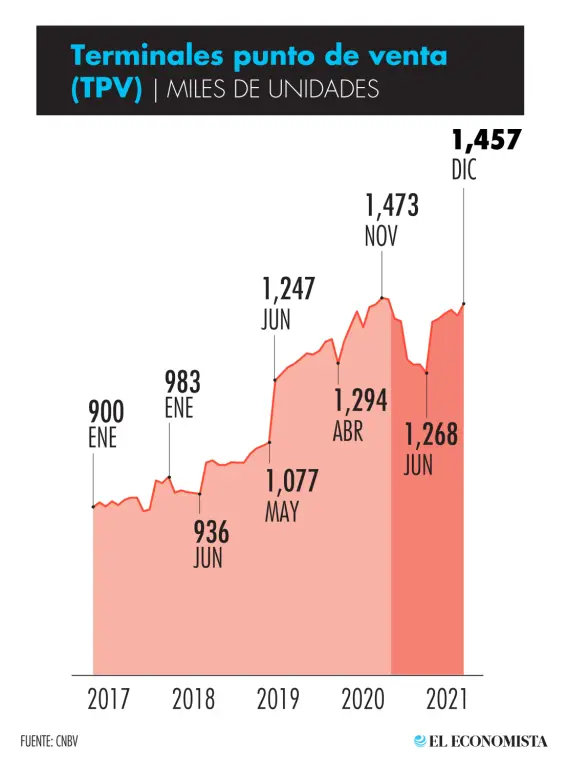

Pandemia impulsó la digitalización

Destaca el crecimiento de la digitalización de los servicios y productos financieros, que se aceleró de forma importante durante la pandemia. Sólo en el 2021 creció alrededor de 40%, según la ABM, con la realización de más de 2,500 millones de transacciones por esos canales ese año.

Esta tendencia esperan que siga hacia adelante, pero no ven que ello vaya a acabar con las sucursales, sino que la función de éstas cambiará.

Fintech, complemento

Y ante la cada vez mayor irrupción de las finetch, los bancos ven a éstas como complemento y en algunos casos como aliadas.

Sin embargo, el sector considera que a quienes hagan las mismas actividades que los bancos, deben aplicarles la misma regulación, en aras de un buen funcionamiento y cuidado del sistema.