Lectura 7:00 min

Recuperación de los niveles de cartera de crédito podría ser lenta: CNBV

El vicepresidente de la autoridad reguladora comparte sus expectativas, las repercusiones en los apoyos a los acreditados durante la contingencia, así como los cambios en la legislación para las Uniones de Crédito en el corto plazo.

Las Uniones de Crédito (UC) tienen una gran importancia para el crecimiento y fortalecimiento de las micro, pequeñas y medianas empresas, porque son el único sector de finanzas populares que se enfoca exclusivamente al financiamiento de actividades productivas, así lo consideró Enrique Antonio Marrufo García,vicepresidente de Supervisión de Banca de Desarrollo y Finanzas Populares de la Comisión Nacional Bancaria y de Valores (CNBV).

Enfatizó que al operar solo con sus socios y estar enfocadas a mercados específicos, su conocimiento de unos y otros redunda en su capacidad de adaptar los esquemas de crédito a las necesidades de sus socios, además de proveerles de servicios como los de caja, tesorería, y otros más especializados, a través de sus departamentos especiales, como la comercialización de productos y venta de insumos necesarios para su actividad económica, además de asesoría técnica y financiera gratuitos o de bajo costo, lo que permite generar economías de escala.

Vale la pena resaltar las sinergias que se han alcanzado con la Banca de Desarrollo y otras entidades de la administración pública, que permiten acercar recursos del gobierno a las regiones y sectores en que operan las Uniones de Crédito”, dijo Marrufo en entrevista con El Economista.

Mencionó que se destaca desde su objeto social que algunas entidades establecen subordinar la rentabilidad de las Uniones, para ofrecer mejores tasas de interés y menores comisiones a sus socios.

Indicadores

Si bien la contingencia sanitaria ha representado retos importantespara todos los sectores de la economía, y el sector de UC no es la excepción, este ha respondido, en lo general, con prudencia y responsabilidad, lo que se refleja en sus indicadores, dijo Marrufo.

El Índice de Morosidad (IMOR) de diciembre del 2020 se ubicó en 4.14%, reduciéndose en 0.71 puntos porcentuales en los últimos 12 meses.

Mientras que, el Índice de Capitalización (ICAP) se fortaleció tomando como referencia la misma fecha, para cerrar diciembre de 2020 en 22.09% cumpliendo sobradamente tanto el mínimo regulatorio del 8%, como el 10.5% que, sin ser normativo para las Uniones de Crédito, es respetado por políticas internas en diversas entidades. “La disciplina que ha mostrado el sector en el otorgamiento de créditos ha permitido que el ICAP no se haya deteriorado a nivel sectorial, aun a pesar de la reducción en los indicadores de rentabilidad”, dijo Marrufo.

Actualmente, el sector se integra por 82 Uniones de Crédito que, al cierre de diciembre de 2020, presentaron activos totales por 58,815 millones de pesos, con un decremento anual en términos reales, de 7.9 por ciento. “Esta contracción se atribuye principalmente a una menor demanda de crédito y a las medidas prudenciales instrumentadas por las entidades en relación tanto con la colocación de nuevos créditos, como con sus niveles de liquidez”, enfatizó el vicepresidente de Supervisión de Banca de Desarrollo y Finanzas Populares de la autoridad reguladora.

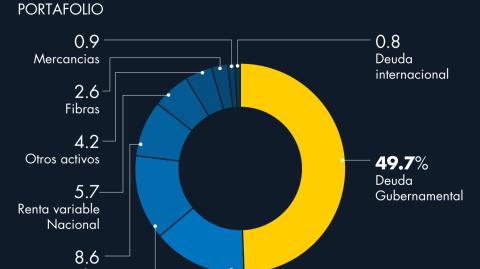

Al cierre de diciembre del 2020, la cartera de crédito vigente registró un saldo de 42,853 millones de pesos, lo que representa una disminución anual del 8.2%, “vale la pena mencionar que este rubro representa el 72.9% en los activos totales”.

Por su parte, los préstamos bancarios, de socios y otros organismos presentaron una disminución anual real de 10.3% para llegar a 46,058 millones de pesos. Al respecto, la principal fuente de fondeo de las Uniones de Crédito sigue siendo los préstamos de socios, que representan el 70.5% del fondeo total, este rubro disminuyó en 8.7% en términos reales.

“Es en las razones de rentabilidad donde fue más sensible el efecto de la contingencia sanitaria y otros elementos sistémicos, ya que el resultado neto del sector fue de 569 millones de pesos, 30.5% menor en términos reales respecto a diciembre de 2019, el rendimiento sobre activos (ROA) fue de 0.94% y el rendimiento sobre capital contable (ROE) de 5.23%, al cierre de diciembre de 2020. Lo anterior, principalmente derivado de la reducción de los ingresos por intereses, asociado a la contracción de la cartera de crédito”, dijo Marrufo.

Cartera vencida

Aún en las circunstancias vigentes, el índice de morosidad (IMOR) de la cartera de crédito de las Uniones de Crédito, se redujo durante 2020, pasando de 4.85% en diciembre de 2019 a 4.14% en diciembre de 2020, como consecuencia del decremento en el saldo de la cartera vencida que pasó de 2,308 millones en diciembre de 2019 a 1,851 millones de pesos en diciembre 2020.

Esto ha sido posible por el efecto conjunto de diversos factores, como la capacidad de respuesta del sector y las facilidades regulatorias emitidas por las autoridades”, mencionó Enrique Antonio Marrufo.

Al 31 de diciembre de 2020, la cartera de crédito total disminuyó 8.8% en términos anuales reales, para ubicarse en 44,704 millones de pesos.

Facilidades regulatorias

Ante el cuestionamiento de ¿Cuántas Uniones de Crédito utilizaron las facilidades regulatorias relacionadas con las reestructuras de créditos ante los efectos económicos por la pandemia de Covid-19?, el ejecutivo dijo que: en un primer momento, se emitieron los Criterios Contables Especiales autorizados el 1 de abril de 2020, que permitieron diferir los plazos de vencimiento hasta en 6 meses, en la generalidad de los créditos y hasta en 18 meses en el caso de créditos dirigidos al sector rural.

Estos criterios fueron aprovechados por 42 de las 82 Uniones de Crédito, en apoyo a sus socios. El apoyo llegó a poco más del 12% de los socios acreditados del sector, y al 7.9% de la cartera total”, enfatizó Marrufo.

Siguió, “en octubre de 2020, ante la prolongación de las medidas asociadas a la contingencia sanitaria, se autorizaron nuevas facilidades, para el sector, pero su aplicación fue mucho menor, al cierre de diciembre de 2020, sólo el 7.3% de las entidades optaron por su aplicación. Lo que podría ser muestra de que las medidas tomadas por las entidades han resultado suficientes, sin tener que aplicar las excepciones regulatorias que se ofrecieron al sector”.

Afectaciones

Si bien la mejora en los semáforos epidemiológicos tendrá efecto en la reactivación económica, podríamos esperar que la recuperación de los niveles de cartera de crédito sea lenta, pues podrían revertirse el efecto de la contracción en la demanda de crédito, las liquidaciones anticipadas que se han presentado y las políticas instrumentadas por las entidades a fin de dar un enfoque más conservador y estricto en el otorgamiento de crédito, así lo dijo Marrufo.

“Por lo que toca a la cartera vencida, esta podría tener algún incremento asociado a problemas de liquidez de los acreditados que operan en los sectores más afectados por las medidas de confinamiento. En el mismo sentido, existen factores externos, como el rezago en la operación de los juzgados y registros públicos de propiedad y comercio, que tienen ya un impacto negativo en la adjudicación de garantías.

“En cuanto a las actividades pasivas, la tendencia negativa en el desempeño del rubro de préstamos de socios podría continuar, en tanto se mantengan las medidas de confinamiento asociadas a la contingencia sanitaria y algunas entidades podrían tener que compensar tales salidas, disponiendo de crédito con la banca de Desarrollo y la banca Múltiple”, señaló Marrufo, vicepresidente de Supervisión en la autoridad reguladora.

Cambios en legislación

El vicepresidente de la CNBV explicó que, en el corto plazo, la autoridad regulatoria prepara mejoras a la regulación en materia de requerimientos de liquidez, reportes regulatorios y el cómputo de garantías en el cálculo de capital por riesgo de crédito. “Adicionalmente se desarrolla un proyecto multianual que esperamos permita abatir los rezagos que aún presenta la regulación aplicable al sector de Uniones de Crédito en temas de gran relevancia, como control interno,información financiera y requerimientos de capital”.

Fusiones o alianzas

A la fecha la autoridad reguladora no tiene conocimiento formal de que se pretenda instrumentar fusión alguna en el sector de Uniones de Crédito, por lo que cualquier esfuerzo en este sentido sería aún de carácter extraoficial.

En cuanto a un cuestionamiento respecto a las alianzas, Marrufo dijo, que hasta el momento, no se han presentado alianzas entre Uniones de Crédito y empresas Fintech como ha sucedido en otros sectores de finanzas populares, “probablemente derivado de que las Uniones de Crédito operan únicamente con sus socios y se enfocan, por lo general, a mercados muy específicos. No obstante, no descartamos que en el futuro pudieran generarse sinergias entre ambas figuras, así como soluciones digitales innovadoras que permitan la digitalización de las entidades y socios”, concluyó Enrique Antonio Marrufo.