Lectura 5:00 min

¿Se aproxima el fin de la bonanza hipotecaria?

La incertidumbre económica sería el factor clave para una desaceleración en la colocación de este tipo de financiamiento

Para especialistas y miembros del sector bancario, el aumento de tasas referenciales, desaceleración económica y contexto político alcanzarán al sector hipotecario; sin embargo, incluso con este escenario se considera que este es un buen momento para solicitar un crédito para vivienda.

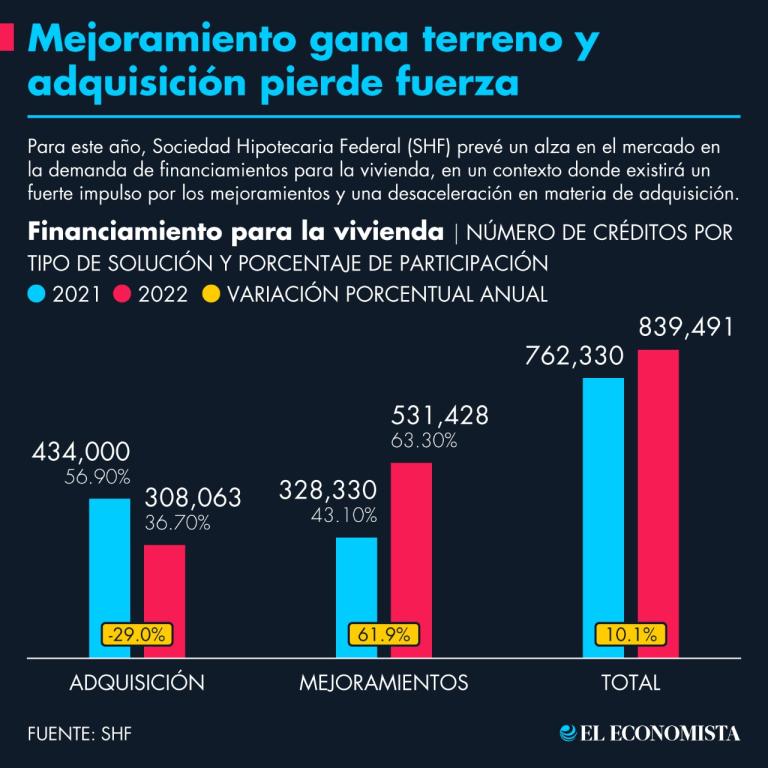

De acuerdo con Sociedad Hipotecaria Federal (SHF), en su documento “Demanda de financiamiento 2022”, se anticipa que los créditos para vivienda tendrán una demanda 10.1%mayor respecto a la del año pasado, pero este impulso se dará principalmente por el segmento de mejoramientos, que puede incrementarse hasta 70 por ciento.

Sobre los créditos correspondientes a la adquisición de casa el escenario es negativo, ya que se anticipa una caída de 29% en la originación, respecto al año pasado, derivada principalmente del contexto económico actual.

“(Adquisición) concentra 308,063 créditos y 36.7% del mercado estimado para el 2022... podemos observar una disminución de 29 por ciento. Esta disminución se atribuye principalmente al ambiente de incertidumbre económica por la que atraviesa el país”, se lee en el documento publicado por SHF.

En contraste, el organismo señala que la demanda de mejoramientos, calculada en 531,428 préstamos, está apoyada en la mayor accesibilidad en el mercado para este tipo de créditos, así como por las necesidades habitacionales registradas a partir de la pandemia por Covid-19.

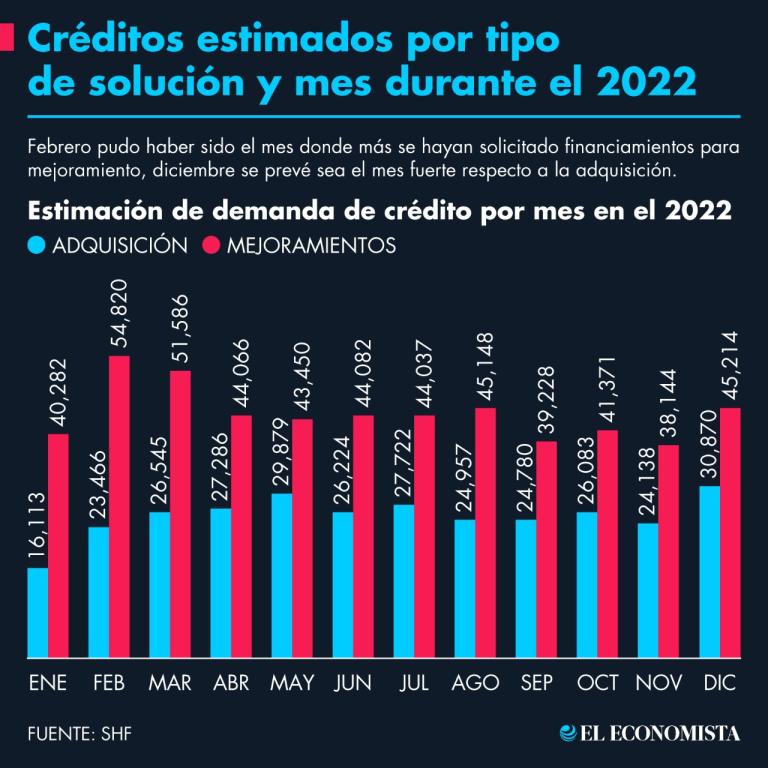

Así, de acuerdo con las estimaciones de SHF, será entre mayo y julio, así como diciembre, los meses de mayor dinamismo para la colocación de créditos de adquisición, mientras que el mejoramiento registrará sus mejores cifras entre febrero y abril, así como al cierre de año.

Por tipo de organismo, serán el Infonavit y la banca comercial los principales organismos de financiamiento de vivienda, con una participación del 46.8 y 33%, respectivamente.

Un buen año pasado ¿igual 2022?

En 2021, el sector hipotecario en general registró un crecimiento de 21% por el valor financiado, sin embargo, para Juan Kasuga, director general adjunto de Creditaria, el gran ganador fue el crédito bancario, que creció más de 30 por ciento.

Y es que, a pesar de que las cifras de crecimiento del 2021 se apoyan, en parte, en los números bajos del 2020, para Kasuga, este aumento se dio con todo y el entorno económico de desaceleración, inflación y desempleo.

“Esto los expertos los atribuyen a tres causas: la baja de tasas que se registró a finales del 2020 y se mantuvo todo 2021; el otro gran segmento es porque Infonavit y Fovissste se han convertido en actores más un poco más pequeños en el financiamiento de crédito hipotecario, la banca ha ganado terreno sobre los dos grandes institutos en la colocación.

“Otro tema es el bono poblacional, México sigue siendo un país de jóvenes que requieren vivienda”, detalló Kasuga.

Temas como la guerra en Ucrania, que generan inestabilidad geopolítica, podrían alcanzar al sector hipotecario, lo que podría derivar en una desaceleración del financiamiento, anticipó Kasuga.

Sin embargo, para el especialista será fundamental la creatividad y alianzas tanto en la banca comercial, como en los organismos de vivienda.

Además, acotó que posiblemente comience un ciclo al alza de las tasas de interés hipotecarias, sin embargo, para quienes tengan ya el plan de adquirir una vivienda, este tema no será tan relevante.

“Las tasas todavía presentan cierta estabilidad, aunque sí es verdad, con una tendencia al alza, pero no como para que se caiga el mercado”, puntualizó Kasuga.

En los últimos 20 años, desde que la banca comercial retomó el crédito hipotecario en México, las tasas de interés para vivienda han presentado un comportamiento a la baja.

Al respecto, Jorge Paredes, director general de la firma Realty World, indicó que, si bien el alza reciente en las tasas de interés por parte del Banco de México impacta en el financiamiento que otorga la banca, hasta el momento estos incrementos no se han reflejado en la oferta bancaria respecto al crédito hipotecario.

"Una tasa de inflación obliga al banco central a aumentar las tasas y al aumentarlas, eso produce que la banca hipotecaria tenga que aumentar sus tasas de interés, pero los aumentos que se han dado no se han visto reflejados de momento; si siguen estos aumentos, definitivamente aumentará la tasa del crédito hipotecario", destacó Paredes.

Formalidad laboral, la clave del éxito

Daniel Becker, presidente de la Asociación de Bancos de México, consideró que para que el crédito bancario, en todos sus segmentos, siga el dinamismo que hasta ahora ha presentado es necesario que variables como el empleo formal y el respeto al Estado de Derecho en la inversión pública y privada estén presentes en México.

“Si pudiéramos nosotros crecer la economía informal en 1.1%, se pudieran generar 51,000 millones de pesos adicionales de crédito”, calculó el representante de los banqueros.

“De que sucediera esto, la banca tiene hoy la capacidad de liquidez y capital para cubrir esta demanda, el gran reto es incorporar más mexicanos a la economía formal y que puedan participar del sistema bancario”.