Lectura 3:00 min

Covalto va al NASDAQ y dice que vale 547 millones de dólares

Tras anunciar su listado en el NASDAQ, operación que se completará en los próximos meses, la fintech mexicana Covalto observa retos y oportunidades previo a que se concrete el acuerdo, además de que son la primera plataforma en anunciar un movimiento similar.

La transacción reflejó para Covalto, una valoración de 547 millones de dólares.

Tras anunciar su listado en el NASDAQ, operación que se completará en los próximos meses, la fintech mexicana Covalto observa retos y oportunidades previo a que se concrete el acuerdo, además de que son la primera plataforma en anunciar un movimiento similar.

Covalto se fundo en mayo, tras la compra del Banco Finterra, por parte de la Sociedad Financiera de Objeto Múltiple (sofom), Credijusto.

Para la colocación en Bolsa, Covalto celebró un acuerdo para fusionarse con la empresa de adquisiciones de propósito especial (SPAC, por sus siglas en inglés) LIV Capital Acquisition Corp.II (LIVB).

El fondo pertenece a LIV Capital, un fondo de capital privado que es codueño de Central de Corretajes (Cencor), el principal accionista de la Bolsa Institucional de Valores (BIVA)

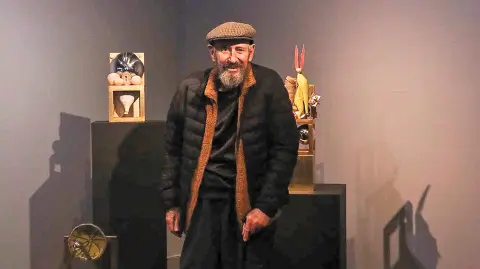

En entrevista, Eduardo Mendoza, director de la fintech, explicó que los recientes procesos han formado parte de los planes del grupo desde hace dos años, además no descarta realizar un listado en alguna de las dos bolsas en México, ya sea en la Bolsa Mexicana de Valores o en BIVA.

Destacó que distintos mercados bursátiles en el mundo, incluido el mexicano, se encuentran en momentos de volatilidad, debido al cambio en las políticas monetarias de los bancos centrales, aunque confía en una recuperación y condiciones óptimas para cuando se concrete la operación de colocación de sus títulos

La institución financiera espera que la transacción tenga el visto bueno de la Comisión de Valores y Bolsa de Estados Unidos (SEC, por sus siglas en inglés), para el primer trimestre del 2023.

Destacó que Covalto trabaja para tener la aprobación de parte de los accionistas de LIVB y mantener cooperación con las autoridades regulatorias mexicanas.

“Como banco operamos regulados, en esta operación, al atraer más inversionistas y hacer una colocación en donde cambia el accionariado de la tenencia indirecta en la institución. Requerimos pasar por un proceso de registro con la SEC, para el que estamos preparándonos”, comentó Mendoza.

La transacción reflejó para Covalto, una valoración de 547 millones de dólares.

El directivo estimó que la fusión aporte hasta 177 millones de dólares en capital antes de gastos, bajo el supuesto que no haya llamadas de capital por parte de los accionistas de LIVB.

“Los beneficios tangibles los veremos en el mediano y largo plazo, en un tema de captación las entidades tienen que reforzar su gobierno corporativo y eso a los depositarios les debe de dar más confianza. Nosotros estamos regulados en México, vamos a estar supervisados en Estados Unidos, todo eso le da mayor solidez al proyecto”, agregó el directivo.

Credijusto otorga financiamiento a empresas, factoraje, entre otros productos.