Lectura 8:00 min

Ingresos en IPC superan su nivel prepandemia

Los ingresos de las 34 empresas que actualmente integran el índice pasaron de 1.12 a 1.23 billones de pesos, un aumento de 9.4% respecto al segundo trimestre del 2019.

Los ingresos de las 34 empresas que integran el S&P/BMV IPC registraron un aumento del 9.4% respecto al segundo tercio del 2019

En el segundo trimestre del año, las empresas que forman parte del S&P/BMV IPC reportaron recuperación en sus resultados comparados con igual lapso del 2019, en un contraste donde se elimina la baja base de comparación por el Covid-19, y con algunos casos aún con resultados por debajo de los niveles prepandemia.

Los ingresos de las 34 empresas que integran el índice pasaron de 1.12 a 1.23 billones de pesos, un aumento del 9.4% respecto al segundo tercio del 2019, aunque si se compara con el 2020 con 1.08 billones de pesos el aumento fue de 14.1 por ciento.

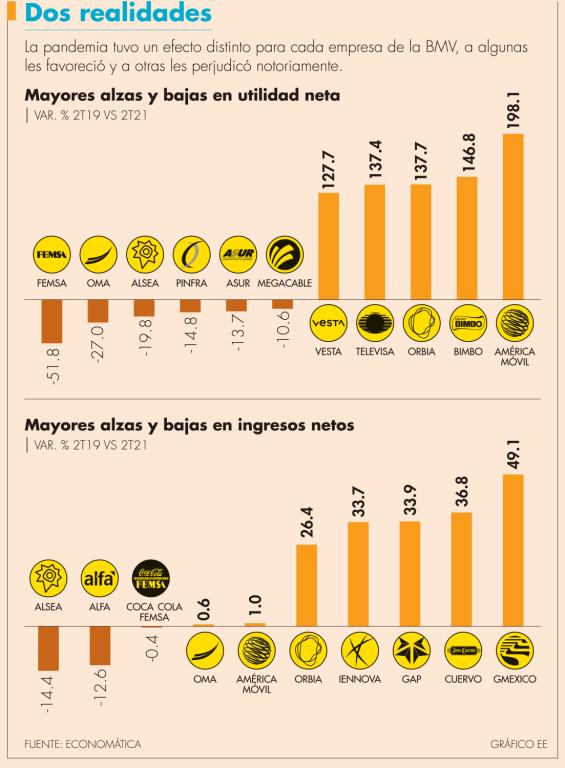

En este rubro, sólo tres emisoras resultaron por debajo de sus niveles del 2019. Estas son Alsea con un 14.4% debajo de su nivel, el conglomerado industrial Alfa con 12.6% de menores ingresos y Coca Cola FEMSA con 0.4% por debajo de sus ingresos del 2019.

Mientras que las empresas que más aumentaron sus ingresos en dicho lapso fueron la minera Grupo México con un ingreso de 77,907 millones de pesos, esto es 49.1% por encima de sus niveles prepandemia, impulsado por el aumento en el precio del cobre a nivel internacional. También el productor de tequila José Cuervo incrementó sus ingresos un 36.8% respecto al 2019 y Grupo Aeroportuario del Pacífico (GAP) sumó 33.9% sus ventas al 2T21 frente al 2T19.

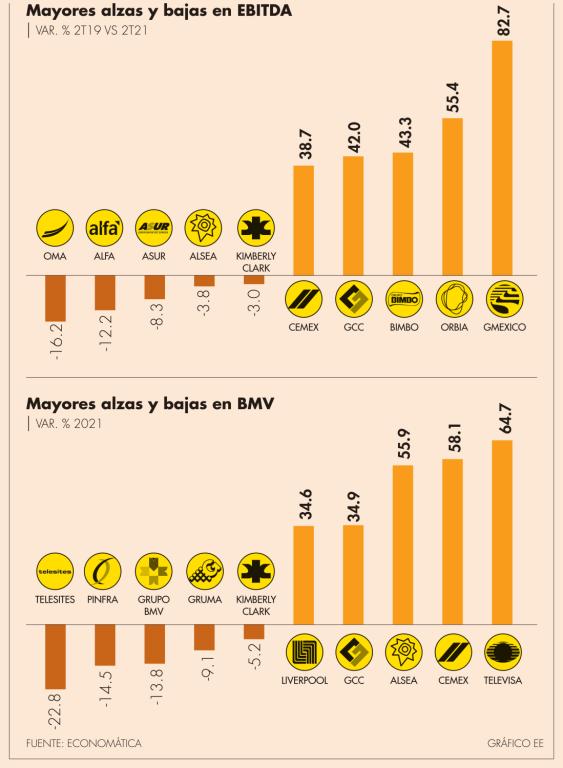

Por el lado del flujo operativo (EBITDA) con relación a los resultados del periodo abril a junio del 2019 previo a la crisis sanitaria, los resultados fueron de 240,389 millones de pesos con un 20.8% de alza, mientras que la comparación contra el 2020 el aumento fue de 34.1% en 2021.

Cinco firmas del IPC resultaron con niveles por debajo de lo registrado en el 2019 en este rubro, entre la que e encuentran Grupo Aeroportuario del Centro Norte (OMA) con 16.2% de menor EBITDA este 2021, Alfa con 12.2% debajo de sus nivel prepandemia y Grupo Aeroportuario del Sureste (Asur) con 8.3% de menor EBITDA.

En el comparativo con el 2019, un año sin pandemia, el mejor aumento en el EBITDA fue el de Grupo México, con un 82.7% de mejor flujo operativo con 46,453 millones de pesos, seguido por Orbia con un 55.4% de incremento en EBITDA y Bimbo con un alza de 43.3% en dicho rubro.

Las empresas del S&P/BMV IPC reportaron un total de 75,812 millones de pesos en el 2019, esto es un aumento de 64.4% eliminando el efecto de la pandemia contra los 124,632 millones de pesos en el 2021, mientras que su comparación contra los 27,773 millones del 2020 el rebote es de 348.7% en el periodo.

En esta métrica hay nueve emisoras que no superaron sus niveles prepandemia, como FEMSA con 51.8% de menores utilidades este 2021 que en comparación del 2019, OMA siguió 27% debajo de sus métricas prepandemia y Alsea con 19.8 por ciento.

En comparación con el 2019, el gigante de las telecomunicaciones América Móvil, el panificador Grupo Bimbo y Orbia tuvieron las más altas ganancias, con un incremento de 198.1, 146.8 y 137.7%, respectivamente.

Según un análisis de Monex Casa de Bolsa, el 61.7% de este grupo de emisoras (sin considerar a la minera Peñoles) presentó resultados mejor a lo estimado; el 32.3% reportó en línea con lo esperado por el mercado y un 6.0% se ubicó por debajo de lo proyectado.

“En términos generales fueron reportes en su mayoría mejor a lo esperado que mostraron un rebote de la economía y la apertura en las actividades económicas. En algunas empresas vimos algo de dificultad que dependen del tipo de cambio porque se vio apreciado”, comentó Jorge Gordillo, director de Análisis Económico y Bursátil de CIBanco.

Las empresas más afectadas el año pasado por la pandemia, como Alsea y los grupos aeroportuarios como Asur, GAP y OMA, reportaron bastante bien, dijo el especialista.

Jorge Gordillo subrayó que tras los rebotes del segundo trimestre, hacia adelante los comparativos trimestrales serían más difíciles de superar, con más retos y más inciertos.

“Los resultados de las empresas todavía son menores a los del año 2019, aunque hay sectores que están mejor, pero en general, aún no recuperan los niveles prepandemia”, enfatizó.

Mejores perspectivas

Las empresas industriales, con la economía de Estados Unidos creciendo, tienen mejores perspectivas de crecimiento. Mientras que las firmas de servicios irán consolidando sus actividades y ventas con la apertura de la economía.

El problema, dijo, es que hay otros riesgos que están surgiendo con las olas de contagio con la nueva cepa Delta, que puede dañar el consumo y la demanda de ciertos servicios.

Manuel Jiménez, director de Estrategia de Mercados en Banorte, comentó que tras los resultados trimestrales en la BMV, “el apetito por riesgo ha dado impulso a los principales índices accionarios ante reportes corporativos positivos, lo que ha permitido que las preocupaciones de los inversionistas en torno al alza en contagios de la variante Delta y ahora la variante Lambda, con nuevas medidas restrictivas en distintas latitudes, queden por el momento de lado”.

La expectativa, dijo, es que las cifras financieras de las emisoras de la BMV sigan mejorando y el optimismo que se vivió durante este segundo trimestre siga reflejándose incluso en el segundo semestre del 2021, sin dejar que revisar las guías de casos específicos que pueden ir mejorando y con ello continuar revisándose favorablemente, lo que dan sustento a las valuaciones actuales.

Amin Vera, subdirector de Análisis Económico en Black WallStreet Capital, explicó que “aunque la base de comparación contra el segundo trimestre del 2020 es baja, aun así, podemos destacar el avance de las empresas este trimestre, en general, hubo incrementos de doble dígito bajo y bien un dígito alto”.

“Al quitarle el efecto de la baja tasa de comparación y de la inflación, así como los que se encadenaron al crecimiento de Estados Unidos, son resultados bajos, el rebote se espera para la segunda mitad del año o para inicios del 2022”, indicó Vera.

Marissa Garza, directora de Análisis Bursátil en Banorte, dijo que “los resultados ayudarán a apuntalar el apetito por riesgo ante una recuperación sostenida y con mejores perspectivas para la segunda mitad del año”.

“De cualquier forma, no debemos dejar de considerar un contexto de mayor inflación y alza en tasas, con inversionistas atentos a cambios en el frente fiscal que pudieran presentarse, particularmente en torno a corporativos”, agrego en un reporte.

En ventas

Aeropuertos, con los mejores resultados

En la comparación del segundo trimestre del 2021 frente al mismo periodo del 2020, las empresas con el mayor crecimiento en ventas fueron OMA con un repunte de 243.5%, seguido por GAP con un incremento de 229.7%, ya que los grupos aeroportuarios fueron de los más afectados ante la caída del turismo durante la primera mitad de 2020, aunque la cadena de tiendas departamentales Liverpool también tuvo un fuerte incremento en sus ingresos de 154.6 por ciento.

Las empresas que más incrementaron sus ganancias netas fueron Orbia que pasó de 235 a 3,834 millones de pesos, un repunte de 1,530% en el 2021 respecto al segundo tercio del 2020, Wal Mart de México ganó 487.4% más este trimestre e Inmobiliaria Vesta resultó con 390.1% mayores ganancias en el periodo de comparación del segundo trimestre del 2021 contra el mismo del 2020.

En el caso del flujo operativo (EBITDA), son los grupos aeroportuarios los que destacaron este segundo trimestre, ya que Asur y GAP aumentaron 5,037%, 1,948% respectivamente en comparación con igual lapso del 2020, además el conglomerado industrial Grupo Carso reflejó un fuerte repuntes de 248.2% en el periodo.

Marissa Garza comentó que “la reactivación de actividades, un entorno de precios de materias primas favorable y bases de comparación relativamente sencillas, ante la mayor afectación por la pandemia durante el 2T20, son los catalizadores de estos resultados trimestrales”.

En ingresos

Gruma, por debajo de su nivel del 2020

Según datos de Economática, los ingresos de la comercializadora de productos de maíz, Gruma, cerraron el segundo trimestre del 2021 con un 7% por debajo de sus ingresos del 2020, totalizando 22,449 millones de pesos al cierre de junio, seguido de cerca de Vesta con un descenso de 6.4% en sus ventas y Kimberly Clark con 5% de reducción en sus ingresos este trimestre.

En utilidad neta es Telesites la emisora que más redujo sus resultados, ya que pasó de 208.4 millones de pesos a solamente 81.4 millones de pesos, un 60.9% de caída.

La tequilera José Cuervo, por su parte, descendió 39.2% y Kimberly Clark perdió 23.6% este segundo trimestre del 2021 comparado con igual lapso del año anterior.

Al segundo trimestre del 2021, la mayor reducción en flujo operativo (EBITDA) respecto al 2020 fue de José Cuervo, con un descenso de 30.8%, seguido por Kimberly Clark de México con una baja de 18.4% y Gruma con 7.7% de reducción, impactada por la volatilidad que ha tenido el tipo de cambio este 2021.

“El resultado es bastante optimista, bajo el contexto de que la economía no tiene un rebote sobresaliente, una parte importante es el efecto de inflación, ya que el aumento de los precios mejoró las ventas de las empresas”, concluyó el especialista de Black Wallstreet Capital, Amin Vera.