Lectura 3:00 min

Papeles gubernamentales de larga duración, el foco de BBVA México

En entrevista exclusiva con El Economista, el director de inversiones BBVA México dijo que llevan unos años implementando en su proceso inversor, lo que le han llamado un presupuesto de riesgo.

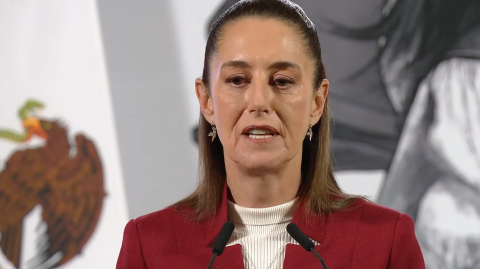

Luis Ángel Rodríguez, director de inversiones BBVA México. Foto: Cortesía

Una herramienta que utilizan los gestores en el análisis de los instrumentos de deuda es la duración, una medida del plazo efectivo hasta el vencimiento de una cartera y de la sensibilidad de una cartera de activos de renta fija a fluctuaciones de las tasas de interés.

El portafolio BBVAGLP C fue galardonado por Morningstar como el Mejor Fondo de Deuda de Largo Plazo y “es el fondo que tenemos con mayor duración, el benchmark tiene como 3,600 días e invierte en papeles gubernamentales de larga duración, una combinación entre bonos nominales y bonos udizados”, así lo explicó Luis Ángel Rodríguez Amestoy, director de Inversiones BBVA México.

En entrevista exclusiva con El Economista, Rodríguez dijo que llevan unos años implementando en su proceso inversor, lo que le han llamado un presupuesto de riesgo. “Para manejar fondos 100% de deuda tenemos varias estrategias, por ejemplo, el estar largos en duración, se diseña la estrategia revisando la curva de tasas que tenga mayor valor, para decidir los porcentajes de inversión entre bonos nominales y udizados.

“De antemano calculamos estadísticamente los rendimientos que estamos esperando y que la relación riesgo-rendimiento que se consiguen con cada una de las estrategias”, dijo Rodríguez.

“Con el movimiento actual que han mostrado las tasas de interés en México y la expectativa del posible recorte de las tasas líderes, una o dos veces más, estamos tomando un poco más de duración en el portafolio, dependiendo de esta convicción, ocupamos la capacidad que hemos designado al riesgo de duración en este momento en el portafolio”.

Tasas de interés

En los últimos años, las tasas de interés locales han registrado la misma tendencia que los réditos estadounidenses han subido más los plazos largos y se han quedado en los plazos cortos. “Ese diferencial que hay entre la tasa de largo plazo y la de corto plazo es el riesgo de duración aún lo vemos atractivo”.

“Seguimos pensando que Banxico tiene la capacidad de recortar la tasa por lo menos una vez más, el mercado está poniendo en precio a la expectativa de un recorte y bien podría ser bastante atractivo, porque una vez que bajan las tasas de corto plazo Banxico, bajan las tasas de toda la curva”, dijo Rodríguez.

Retos 2021

El directivo explicó que el 2020 fue muy retador con mercados con alta volatilidad y con una incertidumbre ante la pandemia.

“Las vacunas son fundamentales para poder regresar a la normalidad. Hemos visto como en los mercados desarrollados con estímulos monetarios y fiscales importantes, ha permitido entrar en los mercados en el momento de reflación, es decir, una recuperación económica y tasas bajas por mucho tiempo”, concluyó Luis Ángel Rodríguez.

patricia.ortega@eleconomista.mx

rrg