Lectura 4:00 min

Pandemia impulsó crecimiento de brókers hipotecarios, pero difícilmente podrán crecer más

Durante el 2022, tuvieron una participación en 44.3% del monto originado por la banca, cuando en el 2017 este porcentaje fue de 32.3%

Ilustración: EE.

Uno de los sectores más beneficiados en el ramo inmobiliario a raíz de la pandemia de Covid-19 fue el del bróker hipotecario, el cual aumentó su participación en el financiamiento que otorga la banca al respecto; sin embargo, hacia el futuro el panorama no es alentador para esta figura pues se prevé un estancamiento en su crecimiento e incluso una disminución.

De acuerdo con cifras de la Asociación de Bancos de México (ABM), desde el 2017 el canal del bróker ha tenido mayor penetración en la colocación del crédito hipotecario de la banca, pero fue en los años de inicio de la pandemia cuando su crecimiento fue mayor en línea con lo que pasaba con las fuerzas de ventas externas de distintos sectores, que tomaron una mayor participación debido a la situación de aislamiento.

"Realmente ha sido una evolución sumamente significativa la colocación que se ha tenido de los brókers. Año con año ha tenido un crecimiento y revisando cualquier otro sector, difícilmente tienen esta senda de crecimiento", declaró Enrique Margain Pitman, coordinador del Comité Hipotecario de la ABM.

Un bróker hipotecario es un intermediario entre un cliente final y una institución financiera que ofrece un crédito, según Creditaria. "El bróker hipotecario tiene el propósito de apoyar a las personas en la selección y obtención de un crédito hipotecario, ofreciéndole la opción que mejor se ajuste a sus necesidades".

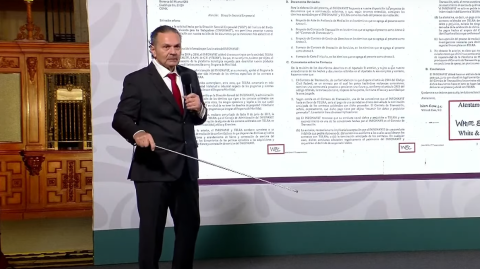

Según las cifras de la ABM, la colocación del bróker en los últimos años ha sido de la siguiente manera:

Año | Monto colocado (millones de pesos) | Participación respecto al total colocado por la banca |

2017 | 48,700 | 32.3% |

2018 | 60,700 | 35.1% |

2019 | 71,900 | 36.9% |

2020 | 84,800 | 42.6% |

2021 | 122,9000 | 45.6% |

2022 | 126,000 | 44.3% |

Fuente: ABM |

|

|

Una de las características tradicionales del bróker hipotecario, es que se concentra en clientes de mayores ingresos y por ende, su crédito promedio es mayor respecto al que coloca directamente la banca en este tipo de financiamiento. A mayor pasado, el financiamiento promedio por este canal era de 2.3 millones de pesos, lo cual ha beneficiado a estos intermediarios pues su comisión es mayor.

"En el 2021, la diferencia entre el crédito hipotecario promedio que tenían los bancos a través de sus sucursales y ejecutivos especializados respecto al canal de bróker, el crédito era 40% mayor, es decir, se orientaba a un mercado de muchos mayores ingresos y a créditos más grandes que los bancos", declaró Margain Pitman.

Para el representante de la ABM, la participación del bróker hipotecario ha llegado a su tope máximo, por lo cual se tiene que ver cómo pueden crecer más para el futuro, pues los bancos han fortalecido sus canales internos para originar de mejor manera.

"En número de operaciones sigue siendo importante (el bróker), pero en el 2022 ya no creció en número de créditos y ese mismo comportamiento ya se ve para el 2023... en ese sentido, es momento de ver y replantear qué harán para seguir creciendo y evolucionando", destacó el banquero.

Brókers contra canales directos

Actualmente, tanto los canales internos de los bancos como los brókers son figuras indispensables y que se complementan en la colocación de crédito hipotecario.

En los últimos meses, los bancos han fortalecido sus fuerzas internas para atención a sus clientes existentes, así como potenciales en sus sucursales. Además, han intensificado campañas para clientes pre-aprobados.

Sin embargo, los brókers si bien representan un costo mayor para los bancos, esto se compensa en la calidad de originación, que buscan clientes más cumplidos debido a la especialización que tienen.

En este contexto, Margain Pitman puntualizó que el canal del bróker hipotecario tiene que replantearse algunos aspectos para apuntar hacia un mayor crecimiento en el futuro, en estas dos vertientes:

- Conocimiento del cliente.

- Cuidar la calidad crediticia.