Lectura 4:00 min

Crédito de la banca comercial al sector privado se desaceleró en mayo; creció 5.1%

La cartera del consumo siguió con su crecimiento en el quinto mes; tarjetas de crédito se moderó a 14.7% desde 15.7% de abril.

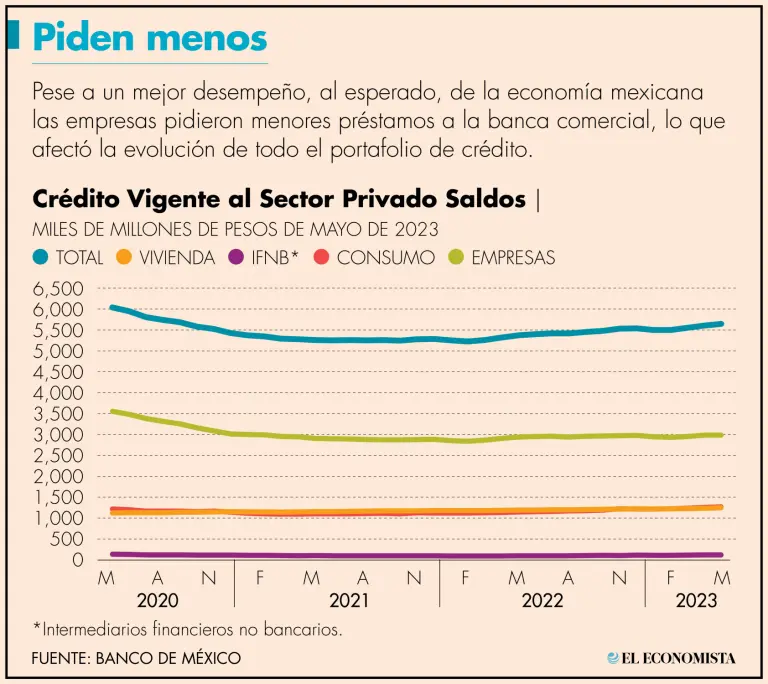

El crédito de la banca comercial al sector privado registró una ligera desaceleración en mayo, como consecuencia de un menor dinamismo en el segmento de empresas.

De acuerdo con los Agregados monetarios y actividad financiera publicados por el Banco de México (Banxico), en el quinto mes del 2023, el crédito vigente de la banca comercial al sector privado, creció 5.1% en su comparación real anual, cifra inferior a 5.5% de abril. Con ello, el saldo alcanzó 5.64 billones de pesos.

Se trató, además, del menor crecimiento registrado desde enero de este año, cuando la cartera aumentó 4.8 por ciento.

Esta desaceleración obedeció principalmente a un menor dinamismo en el segmento empresarial, dado que el crédito de la banca comercial destinado a empresas y personas físicas con actividad empresarial aumentó 1.6% en mayo pasado, cuando en abril había aumentado 2.7 por ciento.

De hecho se trata del menor crecimiento para este portafolio desde mayo del 2022 cuando el incremento fue de 1.1 por ciento.

Así, el saldo de la cartera de crédito empresarial, se ubicó en 2.98 billones de pesos, siendo, sin embargo, el de mayor importancia dentro del portafolio total.

Consumo, con ligero incremento

No obstante, la cartera de crédito al consumo siguió con su crecimiento en mayo pasado, aunque en algunos segmentos hubo una ligera desaceleración.

El portafolio total de consumo, aumentó en mayo 11.4% en su comparación real anual, contra 11.2% de abril. Aquí el saldo se ubicó en los 1.27 billones de pesos.

Dentro de esta cartera, el segmento de tarjetas de crédito creció 14.7% en el quinto mes del 2023, cuando en abril había alcanzado su mayor crecimiento en los últimos 15 años de 15.6 por ciento.

Por otra parte, los créditos de nómina crecieron en el periodo 10.8%, ligeramente superior a 10.6% de abril, y los personales aumentaron 6.4%, menor al 6.7% de un mes previo.

En tanto, el crédito destinado a la adquisición de bienes de consumo duradero (ABCD), tuvo un aumento de 9.1% en mayo, contra 7.8% de abril. El principal componente de este segmento, el financiamiento automotriz, creció 9.6% en el periodo.

Vivienda sigue al alza

El crédito bancario que sigue con un constante crecimiento es el de vivienda, que en mayo pasado aumentó 5.1% en su comparación real anual, contra 4.8% de abril previo. Se trata del mayor incremento en este segmento desde diciembre del 2020. El saldo de este portafolio alcanzó 1.25 billones de pesos.

Mientras que el destinado a los intermediarios financieros no bancarios tuvo un crecimiento en el quinto mes del año de 34.3% real anual, para ubicarse en 125,700 millones de pesos.

Morosidad controlada

En este entorno, la morosidad de la banca comercial se mantiene controlada y en niveles bajos.

Las cifras más recientes de las Comisión Nacional Bancaría y de Valores (CNBV) refieren que a abril el Índice de Morosidad (Imor) de la banca, se ubicó en 2.10%, e incluso en algunas instituciones esta cifra fue inferior a 2.0 por ciento.

Un análisis reciente de Moody’s Local, destacó que la tendencia a la baja en la inflación, es positivo para la banca mexicana, dado que aumenta la capacidad de pago de los usuarios y beneficia a la calidad de la cartera.

“En un escenario de menor inflación, esperaríamos que para el cierre de 2023 hubiera una morosidad contenida y cercana a los niveles observados a marzo 2023 de 3.0% para el portafolio de consumo y 2.1% para la cartera total. Además, para esta proyección también incorporamos nuestra mejora en la expectativa del crecimiento de la economía mexicana para el 2023”, señaló.

No obstante, agregó que “en general, los préstamos al consumo son más sensibles a cambios en el PIB y a la inflación, como dejó patente la caída económica y la lenta recuperación sufrida durante y después de la pandemia de Covid-19. La morosidad en el segmento de la cartera dedicada al crédito al consumo fue la principal causa del deterioro de la calidad de los activos en el sistema bancario”.

Banca sólida

El jueves pasado, el Consejo de Estabilidad del Sistema Financiero (CESF), integrado por las principales autoridades del sector, destacó que, pese a los riesgos globales como que el proceso de recuperación económica se vea rezagado y que las presiones inflacionarias se extiendan, la banca comercial cuenta con niveles de capital y liquidez por arriba de los mínimos requeridos.

eduardo.juarez@eleconomista.mx

kg