Lectura 8:00 min

Tasa entre 11 y 11.50% con inflación fuera del objetivo no se puede descartar en 2023: Irene Espinosa

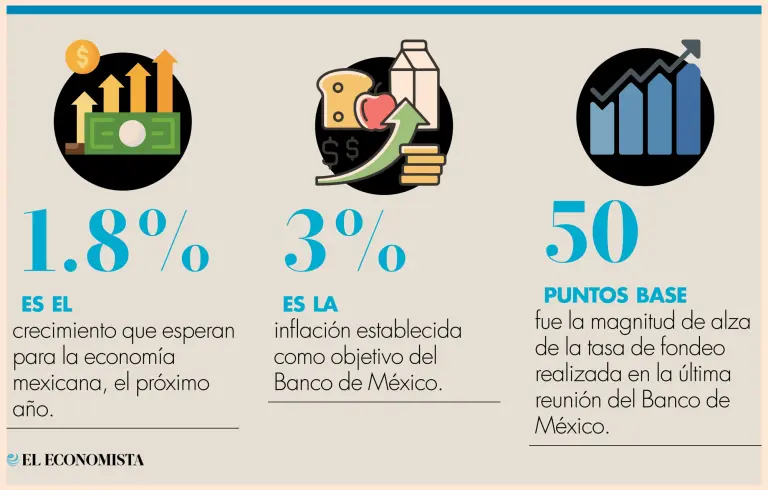

Reconoce razones internas como motor de la dinámica de precios: incrementos salariales, consumo por arriba de los niveles pre pandemia y expectativas de inflación lejos del objetivo puntual de 3%. La conducción de la política monetaria depende de la dinámica de precios.

Sería prematuro pensar en hacer una pausa en el ciclo alcista de la tasa cuando tenemos niveles de inflación que no son todavía aceptables observó la Subgobernadora del Banco de México, Irene Espinosa.

Lo que debemos definir es la dinámica de qué tan restrictivos debemos estar para lograr la convergencia de la inflación con el objetivo puntual de 3 por ciento.

Entrevistada por El Economista explicó que por ahora están previendo, en Banco de México, que estaremos todo el 2023 con la inflación fuera del objetivo y por encima de 4%, pero ya con una tendencia a la baja. “Pero definitivamente no vamos a lograr la convergencia a la meta sino hasta finales del 2024”.

Respondió que “en este momento una tasa de ese nivel (11 u 11.50%) no es nuestro escenario central, pero no se puede descartar".

Es decir, una tasa en ese nivel es factible aunque es menos probable si todas las cosas continúan como lo vemos.”

Subrayó que en el último anuncio monetario del año, cuando llevaron la tasa a 10.50%, definieron en el comunicado que “la Junta de Gobierno considera que todavía será necesario incrementar la tasa de referencia en la próxima reunión y hacia delante valorará la necesidad de ajustes adicionales en la tasa y la magnitud de los mismos”.

Nuestros pronósticos de inflación general del primer trimestre del próximo año se encuentran en 7.5%, que es una variación todavía muy alta (…) Esperamos que seguirá fuera del rango superior del objetivo, que es 4%, durante todo el 2023, lo que nos indica claramente que estamos lejos de terminar nuestro trabajo”, consignó.

Concedió una especial atención a lo que llamó “razones internas en la dinámica de precios”, que son incrementos salariales que no corresponden a los incrementos en la productividad laboral, consumo por arriba de los niveles pre pandemia y expectativas de inflación que se mantienen lejos del objetivo puntual de 3 por ciento.

“Todo esto en mi opinión genera una inercia que hace difícil la reversión en la tendencia de la inflación subyacente. Por eso tenemos que mantener una posición (monetaria) sólida y robusta para poder revertir este problema en expectativas y con esto mitigar la inercia que hemos estado viendo”.

De acuerdo con ella, ya se han reducido las presiones externas de inflación que son costos de transporte, se han restablecido algunas cadenas de suministro y también los precios de materias primas han venido cayendo. A pesar de esto vemos una tendencia alcista en la inflación subyacente, que acumuló 24 meses.

Esto nos confirma que hay factores internos que deben estar influenciando en la presión alcista de la inflación.

Expectativas de inflación

La banquera central reconoció que a pesar del esfuerzo monetario de incrementar la tasa que han dirigido desde junio de 2021, el incremento de las expectativas de inflación los estuvo compensando.

Precisó que hasta que las expectativas de inflación recabadas en la encuesta de Banco de México empezaron a reducirse, tuvieron oportunidad de reducir la magnitud del alza de la tasa.

“A pesar del esfuerzo de incrementar la tasa de manera importante, el incremento de expectativas de inflación los compensaba y no nos permitía elevar la tasa real ex ante, es decir, llegar a la posición restrictiva. Ahora considerando justo que las expectativas derivadas de la encuesta de noviembre empezaron a reducirse más, la postura acumulada de 600 puntos base de apretamiento nos está permitiendo reducir la magnitud del alza, de 75 a 50 puntos base”.

Si las expectativas de inflación empiezan a reducirse, entonces con menos esfuerzo en la tasa de interés podremos mantener la postura restrictiva, detalló.

La subgobernadora explicó que esta es la relevancia que tiene la tasa real ex ante para el banco central, pues se define por la diferencia entre la tasa nominal, que hoy está en 10.50% y la expectativa de inflación para los próximos 12 meses, que al momento de realizar la entrevista, se encontraban en 5.01 por ciento. La tasa real ex ante se encontraba en 5.49 por ciento.

Política monetaria autónoma

Espinosa insistió en que “la política monetaria en México es autónoma”. y lo ejemplificó con la decisión de este jueves.

“Por supuesto consideramos la variable de la Fed y sus acciones, como lo hacen todos los bancos centrales emergentes y de economías avanzadas. Pero no es nuestra guía. No tenemos un objetivo en el diferencial de tasas, no estamos buscando una postura monetaria relativa”.

Desde la perspectiva del banco central “los choques externos de inflación nos han afectados de manera similar a Estados Unido y México y estamos en niveles de inflación similares y nuestras respuestas pueden ser similares sin que ello signifique que estamos siguiendo lo que hace la Fed”.

La conducción de la política monetaria en México la hacemos dependiendo de la dinámica de precios del país.

“En el caso de la Fed, con el incremento de 50 puntos base que impulsaron en diciembre, están alcanzando apenas una postura restrictiva mientras que nosotros ya estamos claramente en una postura restrictiva desde septiembre. Nosotros ya tenemos dos meses consecutivos de un cambio en la tendencia de la inflación general y estamos cerca de llegar al pico en la inflación subyacente”.

Señaló que las expectativas de corto plazo se están revirtiendo de manera marginal. “Esto nos muestra que hay razones internas de dinámica de precios que nos permiten, a diferencia de la decisión anterior, reducir el ritmo de apretamiento de 75 a 50 puntos base”.

Descarta recesión

Sostuvo la estimación de un crecimiento económico que puede llegar a 1.8% en el 2023 y volvió a descartar un escenario de recesión.

La dinámica de la actividad económica nos sorprendió al alza en el tercer trimestre y para el último cuarto del año seguimos esperando que continúe la recuperación, pero a un menor ritmo. Y esta dinámica es la que permitió hacer un ajuste del pronóstico del PIB para el 2023 de 1.6% desde 1.8 por ciento.

En este pronóstico estamos incorporando la expectativa de una desaceleración global, aseveró. “No es específicamente una recesión y de hecho hay el consenso de que si hay recesión va a ser ligera, no será profunda, no será duradera y es lo que está detrás de estas estimaciones”.

Mercado evitó desestabilización por salida de capitales

En el mercado de bonos de México no se creó un desbalance pese a la salida de capitales que se presentó en el 2020 y el 2021, porque los bonos fueron absorbidos por otros participantes del mercado local como son siefores, fondos de inversión y bancos, explicó la subgobernadora de Banco de México, Irene Espinosa.

Explicó que la caída en la proporción de títulos de deuda mexicana en manos de extranjeros, que pasó de 28% del total en circulación en el 2019 a 16% que hay actualmente, tiene su origen en dos variables: una salida de inversionistas y un aumento en la colocación de deuda.

Entonces, el denominador aumentó y de esta salida de inversionistas, hubo una mayor capacidad de absorción del mercado.

Entrevistada por El Economista precisó que este ajuste no ha sido desestabilizador porque no retiraron todas sus inversiones sino que una parte se continuó manteniendo en bonos en moneda nacional.

Es decir, al mismo tiempo vimos que se incrementaron las posiciones largas en pesos.

Por otro lado, explicó que la fortaleza del tipo de cambio, resulta de que tuvimos entradas importantes de remesas, del sector exportador y recientemente hubo una entrada de Inversión Extranjera Directa (IED) asociada al fenómeno del nearshoring

La banquera central detalló además que los diferenciales de tasas real y nominal son un factor muy importante para atraer capitales al mercado mexicano, sobre todo si nos comparamos con otras economías emergentes y si ajustamos nuestros rendimientos por volatilidad.

Seguirán regresando

La subgobernadora explicó que en noviembre México registró ingresos de capitales por 40,000 millones de pesos y podemos esperar que una vez que las economías avanzadas completen sus ciclos alcistas, regresará el interés de los inversionistas por los bonos de economías emergentes.

Explicó que también hay otros factores que están haciendo atractivo al mercado mexicano respecto del resto de los emergentes, como son fundamentos macroeconómicos sólidos, tanto por el lado de la política fiscal y que ha sido muy benéfico para la economía e inversionistas y para el grado de el margen de maniobra que tenemos desde nuestra política monetaria prudente que ha sido gradual y que no ha sorprendido al mercado.

Por otro lado, consideró que tenemos cuentas externas muy sólidas donde vemos balance comercial y de cuenta corriente muy sano, apoyado en remesas y en el dinamismo del sector exportador

Y una característica que no se menciona con mucha frecuencia, destacó: El mercado mexicano es sumamente líquido y eficiente. Esto significa que los inversionistas tienen la posibilidad de comprar y vender de manera ordenada y de manera fácil. Creo que en este sentido es una fortaleza de nuestro mercado de bonos.