Lectura 4:00 min

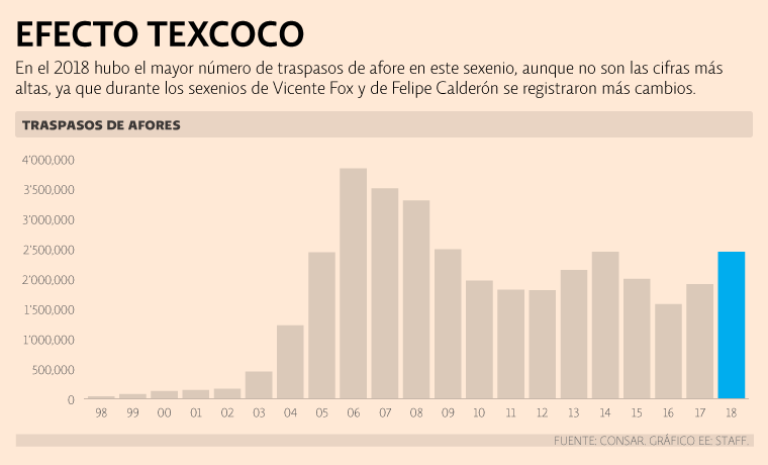

Traspasos de cuentas de afores crecieron 29% en 2018 con más de 2 millones

Cambio de gobierno y cancelación del aeropuerto provocó que los trabajadores se cambiaran de afore.

Los días negros que se vivieron en la Bolsa Mexicana de Valores y en el tipo de cambio a lo largo del 2018 provocaron que 2 millones 437,301 trabajadores se cambiaran de administradora de fondos para el retiro (afore).

De acuerdo con datos de la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar), los traspasos de cuenta fueron 29% mayores a los que se registraron en el 2017, cuando se registraron 1.82 millones de traspasos de cuentas.

Además, es el incremento más alto que se haya registrado en el sexenio de Enrique Peña Nieto. En el 2013 los traspasos de cuenta crecieron 19%, en el 2014 subieron 14%; mientras que en el 2015 y el 2016 se redujeron 19 y 21%, respectivamente. En el 2017 volvieron a subir en 22 por ciento.

En el séptimo mes del 2018, cuando se tuvo el cambio de gobierno, la Consar registró 230,011 traspasos, lo que implicó un aumento de 17%, respecto a julio del año anterior.

La incertidumbre de los trabajadores aumentó en octubre, cuando el nuevo gobierno decidió cancelar la construcción del aeropuerto en Texcoco, pues se registraron 250,835 traspasos, el mayor número en todo el 2018.

Estos traspasos representaron un crecimiento de 22%, respecto a octubre del 2017 y un aumento de 28%, respecto del mes anterior. Azteca, Citibanamex y XXI Banorte fueron las que más traspasos registraron en octubre.

Para el mes de noviembre los traspasos fueron en menor medida, ya que 217,394 trabajadores decidieron cambiarse de afore; mientras que en diciembre se reportaron 217,394 traspasos, según datos de la Consar.

Estos cambios de cuentas entre afores implican que se movieron 231,850 millones de pesos de ahorro pensionario de los trabajadores.

Las que más cuentas reciben

De los traspasos de cuentas que se registraron durante el año pasado, cuatro afores concentraron 79% de las cuentas recibidas con un total de 1.92 millones de cuentas de trabajadores que ahorran para su retiro.

Citibanamex recibió un total de 628,892 cuentas; mientras que Azteca obtuvo 563,063, XXI Banorte percibió 389,615 y Coppel 343,932.

Sobre los traspasos cedidos, Coppel registró el mayor número de cuentas con un total de 710,386 cuentas. En tanto XXI Banorte registró 440,826 y Citibanamex reportó 342,917 cuentas cedidas.

Anteriormente, la Consar informaba qué tipo de traspaso se realizaba en las afores, es decir, si era positivo o negativo. El traspaso es positivo si el trabajador se cambió a una afore con mayor rendimiento, mientras que el traspaso negativo es si el trabajador se cambió a una afore que le ofrece menor ganancia.

No es conveniente cambiarse cuando hay volatilidad

Diversos expertos consultados por El Economista han recomendado que en periodos de fuerte volatilidad en los mercados no es bueno cambiarse de afore, ya que es un momento en que las afores registran minusvalías, es decir, el valor de sus inversiones disminuye.

“No es bueno que los trabajadores se cambien de afore en periodos de mucha volatilidad porque, al registrarse minusvalías, el ahorro de los trabajadores podría absorber pérdidas”, dijo en su momento Jorge Sánchez Tello, director de investigación aplicada de la Fundación de Estudios Financieros (Fundef).

A su parecer, si bien las afores pueden registrar minusvalías como las de octubre pasado que fueron por más de 130,000 millones de pesos, las administradoras se recuperan en el corto plazo. De hecho, al cierre del 2018, las afores cerraron con plusvalías de 158,594 millones de pesos.

Enrique Solórzano, CEO de Sura Asset Management México, agregó que “no es un buen momento para moverse (de afore) porque hay afores que a lo mejor no recuperan las pérdidas que se tuvieron en meses pasados”.

Los especialistas también recomiendan a los trabajadores no dejarse engañar por los rendimientos que puedan dar las afores en un periodo de fuerte volatilidad.

Es decir, si una afore registra crecimiento en el rendimiento que da en un periodo de volatilidad, cuando los mercados regresen a la normalidad, la caída en el rendimiento será mayor, lo que afectará el ahorro pensionario del trabajador.